A doksi online olvasásához kérlek jelentkezz be!

A doksi online olvasásához kérlek jelentkezz be!

Nincs még értékelés. Legyél Te az első!

Tartalmi kivonat

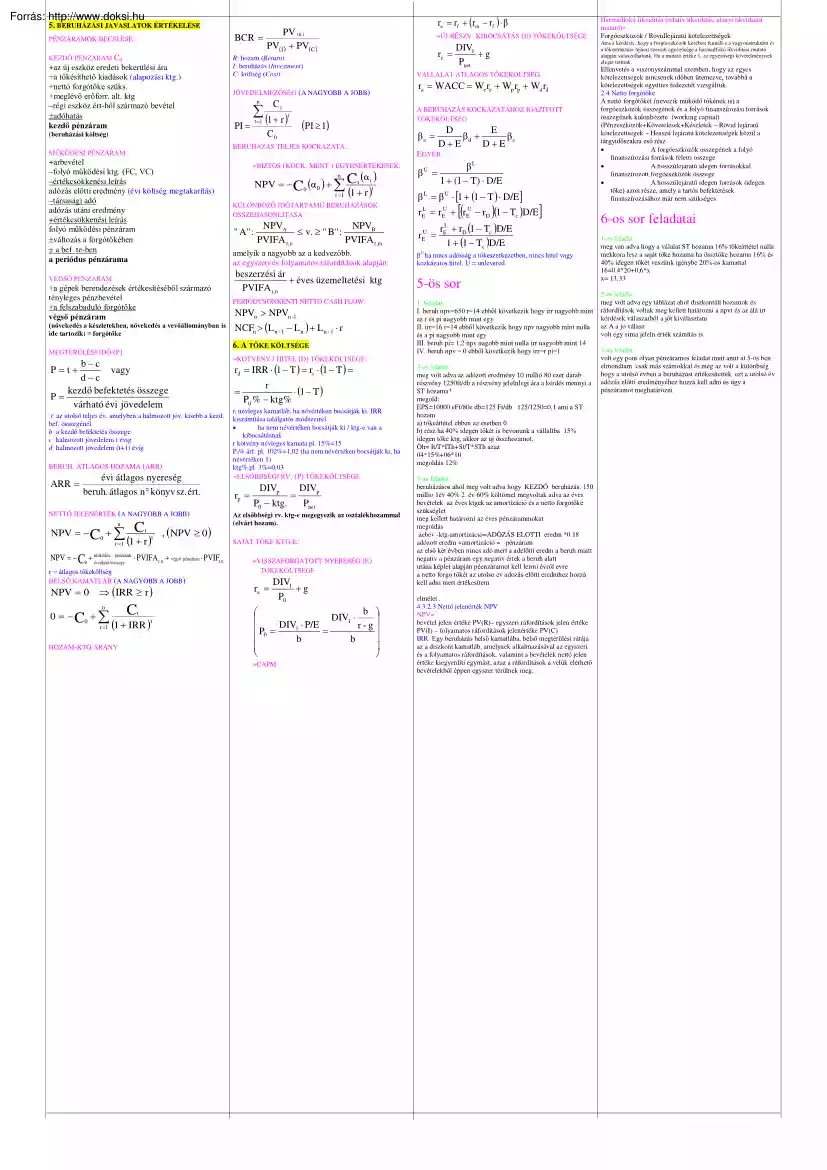

5. BERUHÁZÁSI JAVASLATOK ÉRTÉKELÉSE PÉNZÁRAMOK BECSLÉSE: KEZDŐ PÉNZÁRAM C0 +az új eszköz eredeti bekerülési ára +a tőkésíthető kiadások (alapozási ktg.) +nettó forgótőke szüks. +meglévő erőforr. alt ktg –régi eszköz ért-ből származó bevétel ±adóhatás kezdő pénzáram VÉGSŐ PÉNZÁRAM +a gépek berendezések értékesítéséből származó tényleges pénzbevétel +a felszabaduló forgótőke végső pénzáram (növekedés a készletekben, növekedés a vevőállományban is ide tartozik) = forgótőke n PI = b−c P=t+ vagy d−c kezdő befektetés összege P= várható évi jövedelem t: az utolsó teljes év, amelyben a halmozott jöv. kisebb a kezd bef. összegénél b: a kezdő befektetés összege c: halmozott jövedelem t évig d: halmozott jövedelem (t+1) évig BERUH. ÁTLAGOS HOZAMA (ARR) évi átlagos nyereség beruh. átlagos n ° könyv sz ért NETTÓ JELENÉRTÉK (A NAGYOBB A JOBB) C t (1 + r )t , (NPV ≥ 0)

muködési pénzáram NPV = − C0 + évenkénti ⋅ PVIFA r,n + végső pénzáram ⋅ PVIFr,n összege r = átlagos tőkeköltség BELSŐ KAMATLÁB (A NAGYOBB A JOBB) NPV = 0 ⇒ (IRR ≥ r ) n 0 = − C0 + ∑ t =1 C t (1 + IRR )t HOZAM-KTG ARÁNY Ct ∑ (1 + r ) t =1 t C0 ra = WACC = We re + Wp rp + Wd rd A BERUHÁZÁS KOCKÁZATÁHOZ IGAZÍTOTT TŐKEKÖLTSÉG (PI ≥ 1) βa = »BIZTOS (KOCK. MENT) EGYENÉRTÉKESEK: (α ) NPV = − C (α ) + ∑ C n t 0 0 t =1 t (1 + r )t KÜLÖNBÖZŐ IDŐTARTAMÚ BERUHÁZÁSOK ÖSSZEHASONLÍTÁSA NPVA NPVB " A" : ≤ v. ≥ " B" : PVIFA r,n PVIFA r,m D E βd + βe D+E D+E βU = βL 1 + (1 − T) ⋅ D/E β L = β U ⋅ [1 + (1 − T ) ⋅ D/E] [ rEL = rEU + (rEU − rD )(1 − Tc )D/E r L + rD (1 − Tc )D/E rEU = E 1 + (1 − Tc )D/E ] amelyik a nagyobb az a kedvezőbb. az egyszeri és folyamatos ráfordítások alapján: βU ha nincs adósság a tőkeszerkezetben, nincs hitel vagy kozkázatos

hitel. U = unlevered beszerzési ár + éves üzemeltetési ktg PVIFA r,n 5-ös sor PERIÓDUSONKÉNTI NETTÓ CASH FLOW: NPVn > NPVn -1 NCFn > (L n −1 − L n ) + L n −1 ⋅ r 6. A TŐKE KÖLTSÉGE MEGTÉRÜLÉSI IDŐ (P) t =1 VÁLLALAT ÁTLAGOS TŐKEKÖLTSÉG: JÖVEDELMEZŐSÉG (A NAGYOBB A JOBB) »KÖTVÉNY / HITEL (D) TŐKEKÖLTSÉGE: rd = IRR ⋅ (1 − T ) = ri ⋅ (1 − T ) = = r ⋅ (1 − T ) P0 % − ktg% ri névleges kamatláb, ha névértéken bocsátják ki. IRR kiszámítása találgatós módszerrel • ha nem névértéken bocsátják ki / ktg-e van a kibocsátásnak r kötvény névleges kamata pl. 15%=15 P0% árf. pl 102%=1,02 (ha nem névértéken bocsátják ki, ha névértéken 1) ktg% pl. 3%=0,03 »ELSŐBBSÉGI RV. (P) TŐKEKÖLTSÉGE: rp = DIVp P0 − ktg. = DIVp Pnet Az elsőbbségi rv. ktg-e megegyezik az osztalékhozammal (elvárt hozam). SAJÁT TŐKE KTG-E: »VISSZAFORGATOTT NYERESÉG (E) TŐKEKÖLTSÉGE re = DIV1 +g P0 b

DIV1 ⋅ r-g P = DIV1 ⋅ P/E = 0 b b »CAPM: Harmadfokú likviditás (relatív likviditás, alanyi likviditási mutató)= Forgóeszközök / Rövidlejáratú kötelezettségek Arra a kérdésre, hogy a forgóeszközök körében fennáll-e a vagyonstruktúra és a tőkestruktúra lejárat szerinti egyezősége a harmadfokú likviditási mutató alapján válaszolhatunk. Ha a mutató értéke 1, az egyezőségi követelménynek eleget tettünk. DIV1 +g Pnet EGYÉB +árbevétel –folyó működési ktg. (FC, VC) –értékcsökkenési leírás adózás előtti eredmény (évi költség megtakarítás) –társasági adó adózás utáni eredmény +értékcsökkenési leírás folyó működési pénzáram ±változás a forgótőkében ± a bef. te-ben a periódus pénzárama NPV = − C0 + ∑ re = BERUHÁZÁS TELJES KOCKÁZATA: MŰKÖDÉSI PÉNZÁRAM n »ÚJ RÉSZV. KIBOCSÁTÁS (E) TŐKEKÖLTSÉGE: R: hozam (Return) I:

beruházás (Investment) C: költség (Cost) (beruházási költség) ARR = re = rf + (rm − rf ) ⋅ β PV ( R ) BCR = PV(I ) + PV(C ) 1. feladat I. beruh npv=650 r=14 ebből következik hogy irr nagyobb mint az r és pi nagyobb mint egy II. irr=16 r=14 ebből következik hogy npv nagyobb mint nulla és a pi nagyobb mint egy III. beruh pi= 1,2 npv nagobb mint nulla irr nagyobb mint 14 IV. beruh npv = 0 ebből következik hogy irr=r pi=1 2-es feladat meg volt adva az adózott eredmény 10 millió 80 ezer darab részvény 1250ft/db a részvény jelelnlegi ára a kérdés mennyi a ST hozama? megold: EPS=10000 eFt/80e db=125 Ft/db 125/1250=0,1 ami a ST hozam a) tőkeáttétel ebben az esetben 0 b) rész ha 40% idegen tőkét is bevonunk a vállaltba 15% idegen tőke ktg, akkor az uj összhozamot: Öh= It/T*ITh+St/TSTh azaz 04*15%+0610 megoldás 12% 3-as feladat beruházásos ahol meg volt adva hogy KEZDŐ beruházás: 150 millio 1év 40% 2. év 60% költömel megvoltak adva az éves

bevételek az éves ktgek az amortizáció és a netto forgotőke szükséglet meg kellett határozni az éves pénzárammokat megoldás áebev -ktg-amortizácio=ADÓZÁS ELÖTTI eredm *0.18 adózott eredm +amortizáció = pénzáram az első két évben nincs adó mert a adelőtti eredm a beruh miatt negativ a pénzáram egy negativ értek a beruh alatt utána képlet alapján péenzáramot kell leirni évről evre a netto forgo tőkét az utolso ev adozás elötti eredmhez hozzá kell adni mert értékesítem elmélet . 4.323 Nettó jelenérték NPV NPV= bevétel jelen értéke PV(R)– egyszeri ráfordítások jelen értéke PV(I) – folyamatos ráfordítások jelenértéke PV(C) IRR: Egy beruházás belső kamatlába, belső megtérülési rátája az a diszkont kamatláb, amelynek alkalmazásával az egyszeri és a folyamatos ráfordítások, valamint a bevételek nettó jelen értéke kiegyenlíti egymást, azaz a ráfordítások a velük elérhető bevételekből éppen egyszer

térülnek meg. Ellenvetés a viszonyszámmal szemben, hogy az egyes kötelezettségek nincsenek időben ütemezve, továbbá a kötelezettségek együttes fedezetét vizsgáltuk. 2.4 Nettó forgótőke A nettó forgótőkét (nevezik működő tőkének is) a forgóeszközök összegének és a folyó finanszírozási források összegének különbözete. (working capital) (Pénzeszközök+Követelések+Készletek – Rövid lejáratú kötelezettségek – Hosszú lejáratú kötelezettségek közül a tárgyidőszakra eső rész • A forgóeszközök összegének a folyó finanszírozási források feletti összege • A hosszúlejáratú idegen forrásokkal finanszírozott forgóeszközök összege • A hosszúlejáratú idegen források (idegen tőke) azon része, amely a tartós befektetések finanszírozásához már nem szükséges. 6-os sor feladatai 1-es feladat meg van adva hogy a válalat ST hozama 16% tőkeáttétel nulla mekkora lesz a saját tőke hozama ha

össztőke hozama 16% és 40% idegen tőkét veszünk igénybe 20%-os kamattal 16=0,4*20+0,6x x= 13,33 2-es feladat meg volt adva egy táblázat ahol diszkontált hozamok és ráfordítások voltak meg kellett határozni a npvt és az álá irt kérdések válaszaiból a jót kiválasztani az A a jo válasz volt egy sima jeleln érték számítás is 3-as feladat volt egy pont olyan pénzáramos feladat mint amit at 5-ös ben elmondtam csak más számokkal és még az volt a különbség hogy a utolsó évben a beruházást értékesítették ezt a utolsó év adózás előtti eredményéhez hozzá kell adni és úgy a pénzáramot meghatározni 1. Vállalat pénzügyi átvilágítása (1) Kamatfedezeti mutató= EBIT (kamatfizetés és adózás előtti eredmény) / Nettó kamatkötelezettség vagy (EBIT+écs) / Nettó kamatkötelezettség magyarázat: a vállalkozás a nettó kamatfizetési kötelezettségét finanszírozni tudja-e az EBIT-ből illetve az EBIT + amortizáció

együttes összegéből (nem derül ki melyik pénzáram térül vissza és melyik nem) Nettó kamatkötelezettség= kamat fizetés – kamat bevétel (2) Időtartam mutató= (Pénzeszközök + likvid értékpapírok + vevők) / 1 napi kiadás eredménye: nap lefele kerekítve esedékesség ennyi napon belül legyen magyarázat: hány napi kiadást (ktg, ráf) tud finanszírozni a vállalat olyan esetekben is amikor ugyanaz az időtáv (likviditási mutatón belük nincs bevétel) Egy napi kiadás= (értékesített termékek költsége + egyéb ráfordítások) / 365 Hatékonysági mutatók (3) Bruttó jövedelmezőség= (EBIT – Nettó kamatkötelezettségek) / Nettó árbevétel magyarázat: arra ad feleletet, hogy a nettó árbevételben a váll. mekkora adózás előtti nyereséget tud realizálni (4) Nettó jövedelmezőség= Adózott eredmény / nettó árbevétel (5) Eszközjövedelmezőség= (EBIT – nettó kamatkötelezettségek) / összes eszköz (6) Eszközigényesség=

m= forgóeszközök 1 = forgalom f magyarázat: egységnyi eszközértékkel mennyi árbevételt lehet elérni (7) Átlagos beszedési idő= Átlagos vevőállomány / átlagos napi árbevétel= [(év elején a követelések + év végén a követelések) / 2] / (Nettó árbevétel / 365) magyarázat: a vállalkozás ügyfeleivel kötött szerződésben max. az átlaghoz közeli időtartamra folyósít kereskedelmi hitelt. (8) átlagos fizetési idő= átlagos szállítói állomány / 1 napi anyagjellegű ráfordítás= [(szállító NYitó + szállító Záró) / 2] / (anyagjellegű ráfordítás / 365) magyarázat: a cég átlagosan milyen időintervallumon belül teljesíti a szállításait 30 nap = 1 hónap szellemiek havi 1 fizetés, utólag fizikaiak (15/90 – el szorzunk) előleg, utólagos elszámolás TB tárgyhót követő hó 12-ig 2. Elmélet Érzékenységi elemzés definíció: az érzékenységi elemzés a beruházónak arra irányuló tevékenysége, hogy

feltárja a beruházás pénzáramlásait (egyszeri befektetés összege, az értékesítés volumene, az eladási egységár, a változó és fix költségek, az amortizáció, az adó) befolyásoló tényezőket, prognosztizálja a tényezők értékeinek várható (lehetséges) módosulásait, és azok alapján számszerűsítse az egyes változók nettó jelenértékére gyakorolt hatását. 3.13 a befektetett tőke törlesztésének (visszanyerésének) módszerei • lineáris (egyenletes) ütemű, akkor célszerű választani, ha a termelőeszközt gyártó termelési ágban a technikai fejlődés kiegyensúlyozott ütemű valamint tartósan jelentkező szükségletet kielégítő termék gyártása esetén visszanyert tőke az amortizációs idő egyes éveiben (Vt)= n⋅Bé/M Bé – az eszköz könyv szerinti bruttó értéke M – használati idő (év) n – a használati idő egyes éve. Évenként egyenletesen növekvő bruttó érték és meghatározott átlagos

visszatérülési idő mellett a visszanyert tőke az amortizációs idő egyes éveiben (Vt)= [Bé⋅(1+N)n-1] / M⋅N N – a bruttó (nettó) érték növekedése (%) eszközök dinamikus szinten tartása: a működő termelőeszközök technikai színvonalának hozzáigazítása a mindenkori korszerűségi követelményekhez. • gyorsított (az idő függvényében degresszív) ütemű és olyan eszközök esetében indokolt, amely eszközöket gyártó termelő ágazatokban a technikai fejlődés gyorsütemű, ahol a termékek piaca előre nehezen prognosztizálhatóan változik, ez a leírási módszer a veszéllyel fenyegető technikai színvonal változás miatti tőkevesztés elkerülését biztosítja. o degresszív leírás csökkenő maradványérték módszerével visszatérülő tőke a leírási idő egyes éveiben= n Bé⋅[1-(1-am) ] visszatérülő tőke a leírási idő végén = Bé⋅ [1-(1-am)M] Bé – bruttó érték a leírási idő egyes éveiben, ha

változatlan am – a leírás mértéke (%) a leírási idő egyes éveiben M – a leírási idő teljes hossza o degresszív leírás kumulatív módszerével leírás %-a= [(M+1)–n)] / [(M⋅(M+1) / 2] n – az évek száma • lassított (az idő függvényében progresszív) törlesztési módszerrel történhet. olyan esetben indokolt, amikor a termelő-berendezések bizonyos felfutási idő után képesek dolgozni azzal a termelőképességgel, amelyet a gyártó szállító cégek garantálnak. A számviteli törvény nem engedi meg történhet o pótlási ciklus meghosszabbításával o tőke visszatérülésének szabályozásával Tartós passzívák tervezése Az egyéb r.lk legalább két alcsoportra ajánlatos bontani: tartós passzívákra és ki nem emelt r.lk-ekre A tartós passzívák közé azok a kötelezettségek tartoznak, amelyek nem áruszállításból vagy szolgáltatásból erednek. A legjelentősebb tartós passzíva a bértartozás, az adótartozás,

TB-köt. és a pénzintézetekkel szembeni kötelezettség. E kötelezettségek együttes összege a gazdálkodási folyamatokhoz, ill. esedékességük időpontjához igazodóan gyakorlatilag napról napra változik, ingadozik, így tervezésük meglehetősen összetett feladat. Különösen az adótartozások tervezése problematikus, hiszen annyiféle tartós passzíva van, ahányféle adót fizet a vállalkozás. A munkavállalókkal szembeni kötelezettségek előirányzatánál az időbér és a teljesítménybér tartozást külön szokás tervezni. A pénzintézetekkel szembeni kötelezettségeket azok várható negyedévi értéke alapján állíthat-juk be a tartós passzívák közé, feltéve, hogy rendezésükre a negyedévet követően kerül sor. Az egyéb r.lk tervezése a bázis adataira építve oldhatü meg, a jelentősebb összetevők vérható vátozásaival fordulónaponként korrigálva a rendelkezésre álló tényszémokat. 1.2 Az éves státusz

összeállítása A státusz az állományi szemléletű finanszírozási terv hagyományos formája. A státuszban előirányozható az a legkisebb eszközszükséglet, mely az üzleti terv megvalósításához elegendő, ugyanakkor csak annyi forrás lekötését igényli, hogy a tőkeköltségek a szükséges szintet ne haladják meg. A havi és éves likviditási terv különbsége: szerkezetileg a havi munkanapokrabontva készül • a bevételek és kiadások felépítésénél is eltérések vannak • a bevételeket és kiadásokat is fizetési módoként ossztja fel nyers szla egyenleg: nyitó pénzállomány + váható napi bevétel – napi tervezett kiadás Ha a szla egyenleg pozitív akkor túlzott pénzbőség van => meg lehet tervezni a kötelezettség rendezését. Ha negatív akkor alacsony => a bevétel előrehozással vagy kiadás halasztásával lehet kompenzálni Forgási sebesség változása (elemzés a forgási mutatókkal) 1. A fordulatok száma alapján

kifejezett: vf = f1 − f 0 * 100 f1 2. A forgóeszköz –igényesség alapján kifejezett vm = m0 − m1 * 100 m0 3. A forgási idő alapján számított: 4. A forgóeszközök részeleges megtérülése: ij = k j * n É i −i vi = 0 1 * 100 i0 ij= a j-edik forgóeszközfajta forgási ideje kj= a j-edk forgóeszközfajta éves átlagos állománya É = éves forgalom N = időszak napjainak száma Átlagos beszedési időnek is nevezik. Kiszámítására az alábbi képlet szolgál: iv=kv: (É/n), ahol i=a vevőállomány forgási ideje, k=az átlagos vevőkövetelés, É=az időszak árbevétle, n=az időszak napjainak száma Amennyiben ismert az előző időszak forgási ideje(iv0) és a tervidőszak forgalma(É1), akkor tervezhető vevőkövetelés a képlet átrendezésével: kv1= iv0* É1/n A vevőállomány tervezéséhez több megjegyzés is kívánkozik. Először is lehetséges, hogy a bázisból számított forgási időt a vállalat indokolatlanul hosszúnak

ítéli, s a tervezésnél mesterséges korrekciót alkalmaz. Másodszor a nagyobb cégek a kintlevőséget relációnként (belföld, export), s azon belül fizetési módonként szokták tervezni. szállító finanszírozza a vevőt: Az utólag rendezendő összeg a vevőknek nyújtott kereskedelmi hitel, melyet befolyásig kintlévőségként tart nyilván az eladó. vevő finanszírozza a szállítót szállítónak adott előleg

muködési pénzáram NPV = − C0 + évenkénti ⋅ PVIFA r,n + végső pénzáram ⋅ PVIFr,n összege r = átlagos tőkeköltség BELSŐ KAMATLÁB (A NAGYOBB A JOBB) NPV = 0 ⇒ (IRR ≥ r ) n 0 = − C0 + ∑ t =1 C t (1 + IRR )t HOZAM-KTG ARÁNY Ct ∑ (1 + r ) t =1 t C0 ra = WACC = We re + Wp rp + Wd rd A BERUHÁZÁS KOCKÁZATÁHOZ IGAZÍTOTT TŐKEKÖLTSÉG (PI ≥ 1) βa = »BIZTOS (KOCK. MENT) EGYENÉRTÉKESEK: (α ) NPV = − C (α ) + ∑ C n t 0 0 t =1 t (1 + r )t KÜLÖNBÖZŐ IDŐTARTAMÚ BERUHÁZÁSOK ÖSSZEHASONLÍTÁSA NPVA NPVB " A" : ≤ v. ≥ " B" : PVIFA r,n PVIFA r,m D E βd + βe D+E D+E βU = βL 1 + (1 − T) ⋅ D/E β L = β U ⋅ [1 + (1 − T ) ⋅ D/E] [ rEL = rEU + (rEU − rD )(1 − Tc )D/E r L + rD (1 − Tc )D/E rEU = E 1 + (1 − Tc )D/E ] amelyik a nagyobb az a kedvezőbb. az egyszeri és folyamatos ráfordítások alapján: βU ha nincs adósság a tőkeszerkezetben, nincs hitel vagy kozkázatos

hitel. U = unlevered beszerzési ár + éves üzemeltetési ktg PVIFA r,n 5-ös sor PERIÓDUSONKÉNTI NETTÓ CASH FLOW: NPVn > NPVn -1 NCFn > (L n −1 − L n ) + L n −1 ⋅ r 6. A TŐKE KÖLTSÉGE MEGTÉRÜLÉSI IDŐ (P) t =1 VÁLLALAT ÁTLAGOS TŐKEKÖLTSÉG: JÖVEDELMEZŐSÉG (A NAGYOBB A JOBB) »KÖTVÉNY / HITEL (D) TŐKEKÖLTSÉGE: rd = IRR ⋅ (1 − T ) = ri ⋅ (1 − T ) = = r ⋅ (1 − T ) P0 % − ktg% ri névleges kamatláb, ha névértéken bocsátják ki. IRR kiszámítása találgatós módszerrel • ha nem névértéken bocsátják ki / ktg-e van a kibocsátásnak r kötvény névleges kamata pl. 15%=15 P0% árf. pl 102%=1,02 (ha nem névértéken bocsátják ki, ha névértéken 1) ktg% pl. 3%=0,03 »ELSŐBBSÉGI RV. (P) TŐKEKÖLTSÉGE: rp = DIVp P0 − ktg. = DIVp Pnet Az elsőbbségi rv. ktg-e megegyezik az osztalékhozammal (elvárt hozam). SAJÁT TŐKE KTG-E: »VISSZAFORGATOTT NYERESÉG (E) TŐKEKÖLTSÉGE re = DIV1 +g P0 b

DIV1 ⋅ r-g P = DIV1 ⋅ P/E = 0 b b »CAPM: Harmadfokú likviditás (relatív likviditás, alanyi likviditási mutató)= Forgóeszközök / Rövidlejáratú kötelezettségek Arra a kérdésre, hogy a forgóeszközök körében fennáll-e a vagyonstruktúra és a tőkestruktúra lejárat szerinti egyezősége a harmadfokú likviditási mutató alapján válaszolhatunk. Ha a mutató értéke 1, az egyezőségi követelménynek eleget tettünk. DIV1 +g Pnet EGYÉB +árbevétel –folyó működési ktg. (FC, VC) –értékcsökkenési leírás adózás előtti eredmény (évi költség megtakarítás) –társasági adó adózás utáni eredmény +értékcsökkenési leírás folyó működési pénzáram ±változás a forgótőkében ± a bef. te-ben a periódus pénzárama NPV = − C0 + ∑ re = BERUHÁZÁS TELJES KOCKÁZATA: MŰKÖDÉSI PÉNZÁRAM n »ÚJ RÉSZV. KIBOCSÁTÁS (E) TŐKEKÖLTSÉGE: R: hozam (Return) I:

beruházás (Investment) C: költség (Cost) (beruházási költség) ARR = re = rf + (rm − rf ) ⋅ β PV ( R ) BCR = PV(I ) + PV(C ) 1. feladat I. beruh npv=650 r=14 ebből következik hogy irr nagyobb mint az r és pi nagyobb mint egy II. irr=16 r=14 ebből következik hogy npv nagyobb mint nulla és a pi nagyobb mint egy III. beruh pi= 1,2 npv nagobb mint nulla irr nagyobb mint 14 IV. beruh npv = 0 ebből következik hogy irr=r pi=1 2-es feladat meg volt adva az adózott eredmény 10 millió 80 ezer darab részvény 1250ft/db a részvény jelelnlegi ára a kérdés mennyi a ST hozama? megold: EPS=10000 eFt/80e db=125 Ft/db 125/1250=0,1 ami a ST hozam a) tőkeáttétel ebben az esetben 0 b) rész ha 40% idegen tőkét is bevonunk a vállaltba 15% idegen tőke ktg, akkor az uj összhozamot: Öh= It/T*ITh+St/TSTh azaz 04*15%+0610 megoldás 12% 3-as feladat beruházásos ahol meg volt adva hogy KEZDŐ beruházás: 150 millio 1év 40% 2. év 60% költömel megvoltak adva az éves

bevételek az éves ktgek az amortizáció és a netto forgotőke szükséglet meg kellett határozni az éves pénzárammokat megoldás áebev -ktg-amortizácio=ADÓZÁS ELÖTTI eredm *0.18 adózott eredm +amortizáció = pénzáram az első két évben nincs adó mert a adelőtti eredm a beruh miatt negativ a pénzáram egy negativ értek a beruh alatt utána képlet alapján péenzáramot kell leirni évről evre a netto forgo tőkét az utolso ev adozás elötti eredmhez hozzá kell adni mert értékesítem elmélet . 4.323 Nettó jelenérték NPV NPV= bevétel jelen értéke PV(R)– egyszeri ráfordítások jelen értéke PV(I) – folyamatos ráfordítások jelenértéke PV(C) IRR: Egy beruházás belső kamatlába, belső megtérülési rátája az a diszkont kamatláb, amelynek alkalmazásával az egyszeri és a folyamatos ráfordítások, valamint a bevételek nettó jelen értéke kiegyenlíti egymást, azaz a ráfordítások a velük elérhető bevételekből éppen egyszer

térülnek meg. Ellenvetés a viszonyszámmal szemben, hogy az egyes kötelezettségek nincsenek időben ütemezve, továbbá a kötelezettségek együttes fedezetét vizsgáltuk. 2.4 Nettó forgótőke A nettó forgótőkét (nevezik működő tőkének is) a forgóeszközök összegének és a folyó finanszírozási források összegének különbözete. (working capital) (Pénzeszközök+Követelések+Készletek – Rövid lejáratú kötelezettségek – Hosszú lejáratú kötelezettségek közül a tárgyidőszakra eső rész • A forgóeszközök összegének a folyó finanszírozási források feletti összege • A hosszúlejáratú idegen forrásokkal finanszírozott forgóeszközök összege • A hosszúlejáratú idegen források (idegen tőke) azon része, amely a tartós befektetések finanszírozásához már nem szükséges. 6-os sor feladatai 1-es feladat meg van adva hogy a válalat ST hozama 16% tőkeáttétel nulla mekkora lesz a saját tőke hozama ha

össztőke hozama 16% és 40% idegen tőkét veszünk igénybe 20%-os kamattal 16=0,4*20+0,6x x= 13,33 2-es feladat meg volt adva egy táblázat ahol diszkontált hozamok és ráfordítások voltak meg kellett határozni a npvt és az álá irt kérdések válaszaiból a jót kiválasztani az A a jo válasz volt egy sima jeleln érték számítás is 3-as feladat volt egy pont olyan pénzáramos feladat mint amit at 5-ös ben elmondtam csak más számokkal és még az volt a különbség hogy a utolsó évben a beruházást értékesítették ezt a utolsó év adózás előtti eredményéhez hozzá kell adni és úgy a pénzáramot meghatározni 1. Vállalat pénzügyi átvilágítása (1) Kamatfedezeti mutató= EBIT (kamatfizetés és adózás előtti eredmény) / Nettó kamatkötelezettség vagy (EBIT+écs) / Nettó kamatkötelezettség magyarázat: a vállalkozás a nettó kamatfizetési kötelezettségét finanszírozni tudja-e az EBIT-ből illetve az EBIT + amortizáció

együttes összegéből (nem derül ki melyik pénzáram térül vissza és melyik nem) Nettó kamatkötelezettség= kamat fizetés – kamat bevétel (2) Időtartam mutató= (Pénzeszközök + likvid értékpapírok + vevők) / 1 napi kiadás eredménye: nap lefele kerekítve esedékesség ennyi napon belül legyen magyarázat: hány napi kiadást (ktg, ráf) tud finanszírozni a vállalat olyan esetekben is amikor ugyanaz az időtáv (likviditási mutatón belük nincs bevétel) Egy napi kiadás= (értékesített termékek költsége + egyéb ráfordítások) / 365 Hatékonysági mutatók (3) Bruttó jövedelmezőség= (EBIT – Nettó kamatkötelezettségek) / Nettó árbevétel magyarázat: arra ad feleletet, hogy a nettó árbevételben a váll. mekkora adózás előtti nyereséget tud realizálni (4) Nettó jövedelmezőség= Adózott eredmény / nettó árbevétel (5) Eszközjövedelmezőség= (EBIT – nettó kamatkötelezettségek) / összes eszköz (6) Eszközigényesség=

m= forgóeszközök 1 = forgalom f magyarázat: egységnyi eszközértékkel mennyi árbevételt lehet elérni (7) Átlagos beszedési idő= Átlagos vevőállomány / átlagos napi árbevétel= [(év elején a követelések + év végén a követelések) / 2] / (Nettó árbevétel / 365) magyarázat: a vállalkozás ügyfeleivel kötött szerződésben max. az átlaghoz közeli időtartamra folyósít kereskedelmi hitelt. (8) átlagos fizetési idő= átlagos szállítói állomány / 1 napi anyagjellegű ráfordítás= [(szállító NYitó + szállító Záró) / 2] / (anyagjellegű ráfordítás / 365) magyarázat: a cég átlagosan milyen időintervallumon belül teljesíti a szállításait 30 nap = 1 hónap szellemiek havi 1 fizetés, utólag fizikaiak (15/90 – el szorzunk) előleg, utólagos elszámolás TB tárgyhót követő hó 12-ig 2. Elmélet Érzékenységi elemzés definíció: az érzékenységi elemzés a beruházónak arra irányuló tevékenysége, hogy

feltárja a beruházás pénzáramlásait (egyszeri befektetés összege, az értékesítés volumene, az eladási egységár, a változó és fix költségek, az amortizáció, az adó) befolyásoló tényezőket, prognosztizálja a tényezők értékeinek várható (lehetséges) módosulásait, és azok alapján számszerűsítse az egyes változók nettó jelenértékére gyakorolt hatását. 3.13 a befektetett tőke törlesztésének (visszanyerésének) módszerei • lineáris (egyenletes) ütemű, akkor célszerű választani, ha a termelőeszközt gyártó termelési ágban a technikai fejlődés kiegyensúlyozott ütemű valamint tartósan jelentkező szükségletet kielégítő termék gyártása esetén visszanyert tőke az amortizációs idő egyes éveiben (Vt)= n⋅Bé/M Bé – az eszköz könyv szerinti bruttó értéke M – használati idő (év) n – a használati idő egyes éve. Évenként egyenletesen növekvő bruttó érték és meghatározott átlagos

visszatérülési idő mellett a visszanyert tőke az amortizációs idő egyes éveiben (Vt)= [Bé⋅(1+N)n-1] / M⋅N N – a bruttó (nettó) érték növekedése (%) eszközök dinamikus szinten tartása: a működő termelőeszközök technikai színvonalának hozzáigazítása a mindenkori korszerűségi követelményekhez. • gyorsított (az idő függvényében degresszív) ütemű és olyan eszközök esetében indokolt, amely eszközöket gyártó termelő ágazatokban a technikai fejlődés gyorsütemű, ahol a termékek piaca előre nehezen prognosztizálhatóan változik, ez a leírási módszer a veszéllyel fenyegető technikai színvonal változás miatti tőkevesztés elkerülését biztosítja. o degresszív leírás csökkenő maradványérték módszerével visszatérülő tőke a leírási idő egyes éveiben= n Bé⋅[1-(1-am) ] visszatérülő tőke a leírási idő végén = Bé⋅ [1-(1-am)M] Bé – bruttó érték a leírási idő egyes éveiben, ha

változatlan am – a leírás mértéke (%) a leírási idő egyes éveiben M – a leírási idő teljes hossza o degresszív leírás kumulatív módszerével leírás %-a= [(M+1)–n)] / [(M⋅(M+1) / 2] n – az évek száma • lassított (az idő függvényében progresszív) törlesztési módszerrel történhet. olyan esetben indokolt, amikor a termelő-berendezések bizonyos felfutási idő után képesek dolgozni azzal a termelőképességgel, amelyet a gyártó szállító cégek garantálnak. A számviteli törvény nem engedi meg történhet o pótlási ciklus meghosszabbításával o tőke visszatérülésének szabályozásával Tartós passzívák tervezése Az egyéb r.lk legalább két alcsoportra ajánlatos bontani: tartós passzívákra és ki nem emelt r.lk-ekre A tartós passzívák közé azok a kötelezettségek tartoznak, amelyek nem áruszállításból vagy szolgáltatásból erednek. A legjelentősebb tartós passzíva a bértartozás, az adótartozás,

TB-köt. és a pénzintézetekkel szembeni kötelezettség. E kötelezettségek együttes összege a gazdálkodási folyamatokhoz, ill. esedékességük időpontjához igazodóan gyakorlatilag napról napra változik, ingadozik, így tervezésük meglehetősen összetett feladat. Különösen az adótartozások tervezése problematikus, hiszen annyiféle tartós passzíva van, ahányféle adót fizet a vállalkozás. A munkavállalókkal szembeni kötelezettségek előirányzatánál az időbér és a teljesítménybér tartozást külön szokás tervezni. A pénzintézetekkel szembeni kötelezettségeket azok várható negyedévi értéke alapján állíthat-juk be a tartós passzívák közé, feltéve, hogy rendezésükre a negyedévet követően kerül sor. Az egyéb r.lk tervezése a bázis adataira építve oldhatü meg, a jelentősebb összetevők vérható vátozásaival fordulónaponként korrigálva a rendelkezésre álló tényszémokat. 1.2 Az éves státusz

összeállítása A státusz az állományi szemléletű finanszírozási terv hagyományos formája. A státuszban előirányozható az a legkisebb eszközszükséglet, mely az üzleti terv megvalósításához elegendő, ugyanakkor csak annyi forrás lekötését igényli, hogy a tőkeköltségek a szükséges szintet ne haladják meg. A havi és éves likviditási terv különbsége: szerkezetileg a havi munkanapokrabontva készül • a bevételek és kiadások felépítésénél is eltérések vannak • a bevételeket és kiadásokat is fizetési módoként ossztja fel nyers szla egyenleg: nyitó pénzállomány + váható napi bevétel – napi tervezett kiadás Ha a szla egyenleg pozitív akkor túlzott pénzbőség van => meg lehet tervezni a kötelezettség rendezését. Ha negatív akkor alacsony => a bevétel előrehozással vagy kiadás halasztásával lehet kompenzálni Forgási sebesség változása (elemzés a forgási mutatókkal) 1. A fordulatok száma alapján

kifejezett: vf = f1 − f 0 * 100 f1 2. A forgóeszköz –igényesség alapján kifejezett vm = m0 − m1 * 100 m0 3. A forgási idő alapján számított: 4. A forgóeszközök részeleges megtérülése: ij = k j * n É i −i vi = 0 1 * 100 i0 ij= a j-edik forgóeszközfajta forgási ideje kj= a j-edk forgóeszközfajta éves átlagos állománya É = éves forgalom N = időszak napjainak száma Átlagos beszedési időnek is nevezik. Kiszámítására az alábbi képlet szolgál: iv=kv: (É/n), ahol i=a vevőállomány forgási ideje, k=az átlagos vevőkövetelés, É=az időszak árbevétle, n=az időszak napjainak száma Amennyiben ismert az előző időszak forgási ideje(iv0) és a tervidőszak forgalma(É1), akkor tervezhető vevőkövetelés a képlet átrendezésével: kv1= iv0* É1/n A vevőállomány tervezéséhez több megjegyzés is kívánkozik. Először is lehetséges, hogy a bázisból számított forgási időt a vállalat indokolatlanul hosszúnak

ítéli, s a tervezésnél mesterséges korrekciót alkalmaz. Másodszor a nagyobb cégek a kintlevőséget relációnként (belföld, export), s azon belül fizetési módonként szokták tervezni. szállító finanszírozza a vevőt: Az utólag rendezendő összeg a vevőknek nyújtott kereskedelmi hitel, melyet befolyásig kintlévőségként tart nyilván az eladó. vevő finanszírozza a szállítót szállítónak adott előleg