A doksi online olvasásához kérlek jelentkezz be!

A doksi online olvasásához kérlek jelentkezz be!

| Norvox | 2013. július 30. | |

|---|---|---|

| Köszi |

||

Mit olvastak a többiek, ha ezzel végeztek?

Tartalmi kivonat

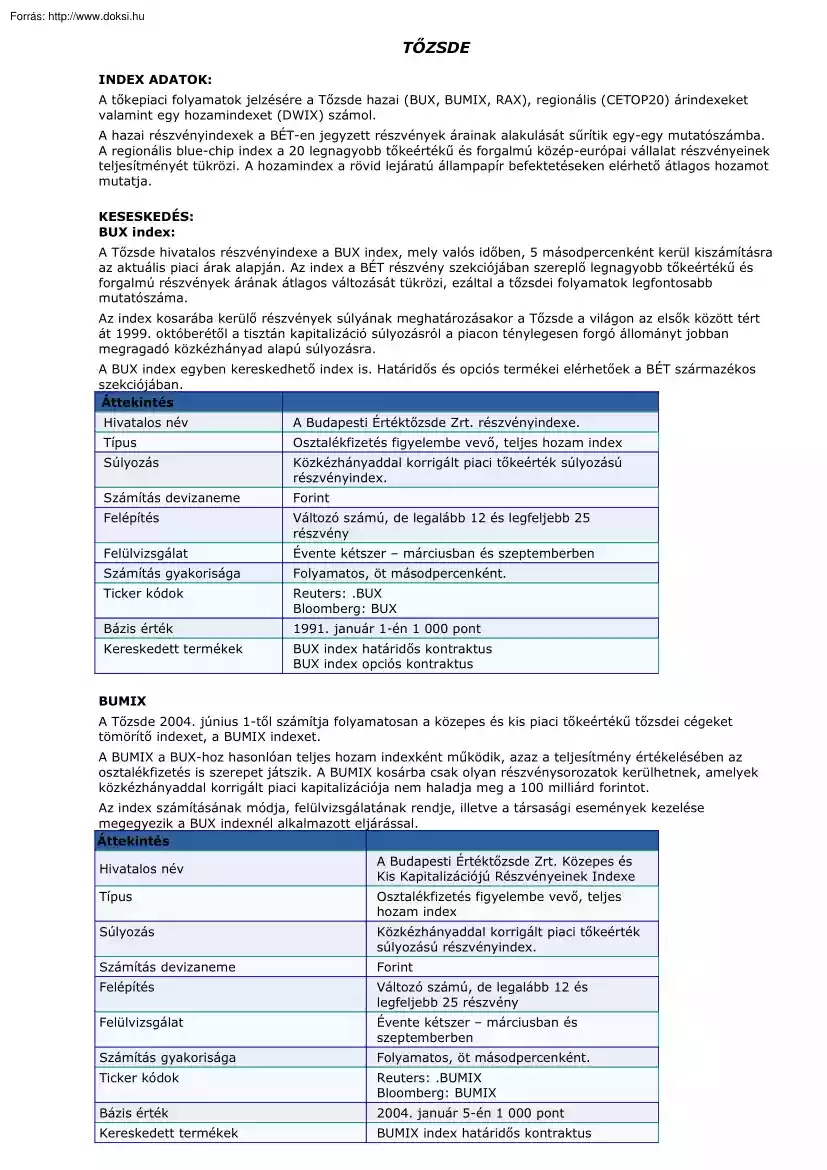

TŐZSDE INDEX ADATOK: A tőkepiaci folyamatok jelzésére a Tőzsde hazai (BUX, BUMIX, RAX), regionális (CETOP20) árindexeket valamint egy hozamindexet (DWIX) számol. A hazai részvényindexek a BÉT-en jegyzett részvények árainak alakulását sűrítik egy-egy mutatószámba. A regionális blue-chip index a 20 legnagyobb tőkeértékű és forgalmú közép-európai vállalat részvényeinek teljesítményét tükrözi. A hozamindex a rövid lejáratú állampapír befektetéseken elérhető átlagos hozamot mutatja. KESESKEDÉS: BUX index: A Tőzsde hivatalos részvényindexe a BUX index, mely valós időben, 5 másodpercenként kerül kiszámításra az aktuális piaci árak alapján. Az index a BÉT részvény szekciójában szereplő legnagyobb tőkeértékű és forgalmú részvények árának átlagos változását tükrözi, ezáltal a tőzsdei folyamatok legfontosabb mutatószáma. Az index kosarába kerülő részvények súlyának meghatározásakor a Tőzsde a

világon az elsők között tért át 1999. októberétől a tisztán kapitalizáció súlyozásról a piacon ténylegesen forgó állományt jobban megragadó közkézhányad alapú súlyozásra. A BUX index egyben kereskedhető index is. Határidős és opciós termékei elérhetőek a BÉT származékos szekciójában. Áttekintés Hivatalos név A Budapesti Értéktőzsde Zrt. részvényindexe Típus Osztalékfizetés figyelembe vevő, teljes hozam index Súlyozás Közkézhányaddal korrigált piaci tőkeérték súlyozású részvényindex. Számítás devizaneme Forint Felépítés Változó számú, de legalább 12 és legfeljebb 25 részvény Felülvizsgálat Évente kétszer – márciusban és szeptemberben Számítás gyakorisága Folyamatos, öt másodpercenként. Ticker kódok Reuters: .BUX Bloomberg: BUX Bázis érték 1991. január 1-én 1 000 pont Kereskedett termékek BUX index határidős kontraktus BUX index opciós kontraktus BUMIX A Tőzsde

2004. június 1-től számítja folyamatosan a közepes és kis piaci tőkeértékű tőzsdei cégeket tömörítő indexet, a BUMIX indexet. A BUMIX a BUX-hoz hasonlóan teljes hozam indexként működik, azaz a teljesítmény értékelésében az osztalékfizetés is szerepet játszik. A BUMIX kosárba csak olyan részvénysorozatok kerülhetnek, amelyek közkézhányaddal korrigált piaci kapitalizációja nem haladja meg a 100 milliárd forintot. Az index számításának módja, felülvizsgálatának rendje, illetve a társasági események kezelése megegyezik a BUX indexnél alkalmazott eljárással. Áttekintés Hivatalos név A Budapesti Értéktőzsde Zrt. Közepes és Kis Kapitalizációjú Részvényeinek Indexe Típus Osztalékfizetés figyelembe vevő, teljes hozam index Súlyozás Közkézhányaddal korrigált piaci tőkeérték súlyozású részvényindex. Számítás devizaneme Forint Felépítés Változó számú, de legalább 12 és legfeljebb 25

részvény Felülvizsgálat Évente kétszer – márciusban és szeptemberben Számítás gyakorisága Folyamatos, öt másodpercenként. Ticker kódok Reuters: .BUMIX Bloomberg: BUMIX Bázis érték 2004. január 5-én 1 000 pont Kereskedett termékek BUMIX index határidős kontraktus CETOP20 A BÉT CETOP20 indexe (Közép-Európai Blue Chip Index) a 20 legnagyobb tőkeértékű és tőzsdei forgalmú közép-európai vállalat teljesítményét tükrözi. A nemzetközi gyakorlatot és a piac igényeit is figyelembe véve kialakított CETOP20 egyik fontos célja, hogy referenciaként szolgáljon a térség iránt érdeklődő befektetők számára. Az indexbe az alábbi tőzsdéken jegyzett részvények kerülhetnek be: Budapesti Értéktőzsde, Varsói Értéktőzsde, Prágai Értéktőzsde, Pozsonyi Értéktőzsde, Ljubljanai Értéktőzsde, Zágrábi Értéktőzsde. Az indexkosárban a közép-európai régió 20 blue chip papírja

szerepel, melyek a kritériumok (likviditás és kapitalizáció) szerint felállított globális rangsor alapján kerültek kiválasztásra, figyelembe véve, hogy egy tőzsdéről mindenkor legfeljebb hét papír szerepelhet az indexben. Az index számítására naponta egyszer, a tőzsdezárások után kerül sor. Áttekintés Hivatalos név Közép Európai Blue Chip Index Típus Árindex Súlyozás Közkézhányaddal korrigált piaci tőkeérték súlyozású részvényindex Számítás devizaneme Euró Felépítés 20 részvény, egy tőzsdéről egy időben legfeljebb 7 részvény Felülvizsgálat Évente kétszer – áprilisban és októberben Számítás gyakorisága Naponta egyszer, 17.00-kor Ticker kódok Reuters: .CETOP20 Bloomberg: CETOP20 Bázis érték 2001. január 1-én 1000 pont DWIX A DWIX index az állam által kibocsátott diszkont kincstárjegyek értékesítése (diszkont kincstárjegy aukciók) során kialakult átlagos hozamot mutatja. Az

index értékét a 3, 6 és 12 hónapos diszkont kincstárjegy aukciók eredménye határozza meg. A DWIX számítása a megelőző 12 hét diszkont kincstárjegy aukcióin elfogadott átlaghozamok és mennyiségek alapján határoz meg egy átlaghozamot. Az indexben a korábban rendezett aukciók eredménye alacsonyabb súllyal szerepel, mint a később tartott aukciókon elérhető hozam. Az index hetente változtatja értékét, az adott heti kincstárjegy aukciók kiértékelése után. Áttekintés Hivatalos név Daiwa-MKB Kincstárjegy Hozamindex Típus Hozamindex Súlyozás Az aukciókon elfogadott átlaghozamok és mennyiségek súlyozott átlaga Számítás % Felépítés Az utolsó hónap aukciós eredményeit nyolcszoros, megelőző hónapét háromszoros, azelőtti hónapét egyszeres súllyal veszi figyelembe. Felülvizsgálat Szükség esetén Számítás gyakorisága Hetente egyszer, csütörtökön az aktuális kincstárjegy aukciók után Ticker kódok

Reuters: .DWIX Bloomberg: DWIX RAX A Befektetési Alapkezelők Magyarországi Szövetsége által kifejlesztett, és a BÉT által hivatalosan 1999. február 15. óta publikált RAX index figyelembe veszi a befektetési alapokra vonatkozó törvényi korlátozásokat, ezért a befektetési alapok számára benchmark-ként használható. Az index szerkezete egy 13 elemű részvényportfoliót jelképez, amelyen belül az egyes értékpapírokhoz előre meghatározott súlyokat rendel. A részvényárak változása miatt az egyes részvények indexbe bevezetett mennyiségét havonta kiigazítja a Tőzsde, hogy azok továbbra is a rögzített súlyrendszert mutassák. Az index viselkedése hasonló a Tőzsdén forgó részvények árfolyamváltozását mérő indexekhez, mivel ugyanannak a piacnak a teljesítményét mérik. Az eltérő mérési módszerek miatt azonban a változások mértéke különbözik. Áttekintés Hivatalos név BAMOSZ Részvény Befektetési Alap Portfolió

Index. Típus Osztalékfizetést figyelembe vevő, teljes hozam index Súlyozás Rögzített súlyozású részvényindex Számítás devizaneme Forint Felépítés Tizenhárom részvény, melyek súlya rendre a portfolió 12,5%, 12,5%, 12,5%, 8,5%, 8%, 7,5%, 7%, 6,5%, 6%, 5,5%, 5%, 4,5%, illetve 4%-ának felel meg Felülvizsgálat Évente kétszer – márciusban és szeptemberben Újrasúlyozás havonta Számítás gyakorisága Naponta egyszer, 16.30-kor Ticker kódok Reuters: .RAX Bloomberg: RAX Bázis érték 1998. január 7-én 1 000 pont AZONNALI PIAC: Az azonnali piacon a kereskedés két szekcióban, a részvény és a hitelpapír szekciókban zajlik. A részvény szekcióban tulajdonviszonyt megtestesítő értékpapírokkal (részvények, befektetési jegyek) lehet kereskedni, illetve speciális értékpapírként ebben a szekcióban szerepel a kárpótlási jegy is. A hitelpapír szekcióban kapnak helyet a hitelviszonyt megtestesítő értékpapírok, így

a diszkont kincstárjegyek, az államkötvények, a vállalati kötvények és a jelzáloglevelek. SZÁRMAZÉKOS PIAC: A tőzsdei határidős és opciós termékek a származékos (származtatott) pénzügyi termékek családjába tartoznak. A származékos termék elnevezés onnan ered, hogy ezen termékek ára egy úgynevezett alaptermék árából származtatható. A BÉT származékos termékei a határidős és az opciós kontraktusok A határidős illetve az opciós piaci ügyleten keresztül kiugróan magas hozamú, de ezzel együtt magasabb kockázatú pozíciót éppúgy létre lehet hozni, mint a befektető portfoliójának kockázatát csökkenteni. A tőzsdei származékos termékek szabványosítottak. A piac likviditásának biztosítása érdekében, a piaci szereplők igényeinek szem előtt tartásával a BÉT meghatározza az egyes termékekre köthető ügyletek paramétereit. Ezek közül a leglényegesebbek: a kontraktusméret, a teljesítés módja, a lejáratok,

továbbá opciók esetén az opció típusa (vételi, eladási), jellege (amerikai vagy európai) valamint a lehívási árak lehetséges értékei. ÁRUPIAC: A Tőzsde árupiacán azonnali, határidős és opciós ügyletek köthetők. 1) Gabona termékekre azonnali, határidős és opciós ügyletek, aranyra pedig határidős ügyletek köthetők. 2) Az árutermékek határidős piacán gabona termékekkel és arannyal, az azonnali és opciós árupiacokon pedig gabonával lehet kereskedni. A tőzsdei árutermékek szabványosítottak. A BÉT meghatározza a termékek minőségi jellemzőit, továbbá az árupiaci ügyletek paramétereit is, úgy mint a teljesítés parítása, a kontraktusméret, a teljesítés módja, a lejáratok, továbbá opciók esetén az opció típusa (vételi, eladási), valamint a lehívási árak lehetséges értékei. A határidős illetve az opciós árupiaci ügyleten keresztül kiugróan magas hozamú, de ezzel együtt magasabb kockázatú pozíciót

éppúgy létre lehet hozni, mint a befektető portfoliójának kockázatát csökkenteni. PIACOK ÉS TERMÉKEK: TERMÉKCSOPORTOK: A tőzsdei termékek kereskedése a BÉT által meghatározott szekció rendszerben zajlik, ahol az egyes szekciók eltérő kereskedési szabályokkal rendelkező piacokat jelentenek. A termékcsoportok szekciónkénti besorolását az egyes befektetési eszközök sajátosságai határozzák meg. Külön szekcióban szerepelnek: • • • • a tulajdonviszonyt megtestesítő értékpapírok (azonnali piac), a hitelviszonyt megtestesítő értékpapírok (azonnali piac), a határidős és opciós termékek (származékos piac), az áru alapú termékek (azonnali és származékos piac). A tőzsdei kereskedő cégek kereskedési jogukat szekciónként szerezhetik meg, így az egyes piacokon kereskedő cégek köre jelentős eltérést mutat. Részvény szekció A részvény szekcióban alapvetően tulajdonviszonyt megtestesítő értékpapírokkal

(részvények, befektetési jegyek) lehet kereskedni, és ebben a szekcióban kaptak elhelyezést a strukturált termékek (certificate-ok, ETF-ek). Speciális értékpapírként ebben a szekcióban szerepelnek a kárpótlási jegyek Hitelpapír-szekció A hitelpapír-szekcióba tartoznak a hitelviszonyt megtestesítő értékpapírok, így az állampapírok (diszkont kincstárjegyek és államkötvények), valamint a vállalati kötvények és a jelzáloglevelek. Származékos szekció A BÉT származékos szekciója részvény és index alapú, deviza és kamat alapú határidős, valamint opciós termékeket tartalmaz. Áruszekció A BÉT és a Budapesti Árutőzsde piacainak 2005. novemberi összeolvadását követően a BÉT-en lehet áru, elsősorban gabona alapú termékekkel kereskedni. A többi szekciótól eltérően itt azonnali és származékos ügyleteket is lehet kötni. Az azonnali árupiacon gabonakereskedés folyik, míg a származékos árupiaci termékek között a

gabona alapú termékek mellett egyéb áru alapú termékekkel is lehet kereskedni. Szabad piac A Tőzsde az MMTS kereskedési rendszer nyújtotta lehetőségeket kihasználva helyet biztosít a BÉT-re hivatalosan be nem vezetett, de elismert értékpapírpiacra már bevezetésre került értékpapírok szervezett kereskedelmére. Mivel a Tőzsde kizárólag kereskedési szoftverét bocsátja a piaci résztvevők rendelkezésére, így ezen piaci szegmens nem minősül elismert értékpapírpiacnak, az itt kötött ügyletek tőzsdén kívüli ügyletnek számítanak. A BÉT indexei A tőkepiaci folyamatok jelzésére a Tőzsde hazai és regionális indexeket valamint egy hozamindexet számol. Hazai részvényindexek A Tőzsde hazai részvényindex családja a BÉT-en jegyzett részvények árainak alakulását sűríti egy-egy mutatószámba, melyek az alábbiak: • • • BUX index – a BÉT hivatalos indexe, BUMIX index – a BÉT közepes és kis kapitalizációjú

részvényeinek indexe, RAX index – a BÉT és a Befektetési Alapkezelők Magyarországi Szövetsége (BAMOSZ) által közösen működtetett részvénypiaci referencia index. Regionális index A közép-európai tőzsdék részvénypiaci tendenciáit a Tőzsde regionális blue-chip indexe, a CETOP20 index követi nyomon. Az index a 20 legnagyobb tőkeértékű és forgalmú közép-európai vállalat részvényeinek teljesítményét tükrözi. Hozamindex A BÉT hozamindexe, a DWIX index a rövid lejáratú állampapírok teljesítményét tükrözi. Az árindexektől eltérően értéke nem az állampapírok árának alakulását, hanem az állampapír befektetéseken elérhető átlagos hozamot mutatja. A DWIX index értékét az utolsó 12 hét diszkont kincstárjegy aukcióin kialakult hozamokból számított átlaghozam adja. Index licensz értékesítés A BÉT által tervezett, számolt és publikált indexek bejegyzett védjegyek. Bármely index tőzsdei vagy tőzsdén

kívüli kereskedhető strukturált termékek mögöttes termékeként való felhasználása előzetes licensz megállapodás alapján lehetséges. ELSZÁMOLÁS: A Tőzsdén kötött valamennyi ügylet elszámolását a Központi Elszámolóház és Értéktár Zrt. (KELER) biztosítja. Intézményi háttér A KELER-t 1993-ban alapította a Magyar Nemzeti Bank, a Budapesti Értéktőzsde és a Budapesti Árutőzsde értéktári, klíring- és elszámolóházi profillal. Közvetlen partnerei a befektetési szolgáltatók, brókercégek, bankok és értékpapírt kibocsátó vállalatok. Az elszámolóház a piaci szereplők által megkötött tranzakciók kockázatmentes, gyors és hatékony elszámolását végzi. A KELER három funkciót lát el: • • • Központi szerződő félként garanciát vállal mind az azonnali, mind a származékos ügyletek teljesítéséért; elszámolóházként lebonyolítja a Tőzsdén kötött ügyletek teljesítését; központi értéktárként

keletkezteti a Magyarországon kibocsátott értékpapírokat és vezeti a központi értékpapír számlákat. Azonnali ügyletek elszámolása A részvényszekcióban és a hitelpapír-szekcióban kötött ügyletek (a fix és aukciós ügyletek kivételével) elszámolása együtt, gördülő módon multilaterális nettósítás elve alapján zajlik. Az elszámolási ciklus hossza a részvényszekcióban három napos (T+3), míg a hitelpapír-szekcióban kettő napos (T+2). Szabványosított határidős és opciós ügyletek elszámolása A származékos és az áruszekcióban az elszámolás a részvény- és hitelpapír-szekcióhoz hasonlóan nettó módon, gördülőelven történik. A szabványosított tőzsdei származékos ügyletek sajátossága a pozíciókon elért eredmények napi elszámolása. Az egyedi részvény és az államkötvény-alapú termékek, valamint az áruszekcióban szereplő termékek esetében a lejáratkori elszámolás fizikai szállítással, a

többi Tőzsdén kereskedett kontraktus esetében az elszámolás készpénzes formában történik. A KELER mint központi szerződő fél A KELER mind az azonnali, mind a származékos piacon működteti a központi szerződő fél (CCP – Central CounterParty) intézményét. A CCP lényege, hogy a KELER pénzügyi garanciát vállal az ügyletek teljesítésére, egy esetleges nem teljesítéskor a vevővel szemben eladóként, az eladóval szemben vevőként lép fel, így garantálja az általa befogadott ügyleteket. Amennyiben valamelyik fél nem teljesít, a KELER saját tőkéje terhére is köteles helytállni a nem teljesítő tag üzleteiből adódó kötelezettségekért. Klíringtagsági rendszer A tőzsdei kereskedő cég csak akkor vehet részt az egyes piacok, szekciók tőzsdei kereskedésében, ha az általa lebonyolított ügyletek elszámolása biztosított. Ez két módon lehetséges: • • A tőzsdei kereskedő cég klíringtaggá válik a KELER-ben, vagy;

a tőzsdei kereskedő cég alklíringtagi szerződés köt egy klíringtaggal. Klíringtagsági szerződést azok a befektetési szolgáltatók és bankok köthetnek a KELER-rel, amelyek megfelelnek a KELER által meghatározott feltételeknek, és folyamatosan biztosítják a klíringtagi garanciaelemeket. Klíringtagi garanciaelemek • • • • Az alapszintű pénzügyi fedezet a KELER által piaconként meghatározott fix összeg, amelyet az adott piacon kereskedő tagnak folyamatosan fenn kell tartania. Az árkülönbözet a múltbeli ármozgásokat hivatott fedezni a még nyitott pozíciók esetében. Az alapbiztosítékot a még teljesítésbe nem futott pozíciók után számítják ki az egynapi szokásos árelmozdulás mértékében, fix összegben. A kiegészítő pénzügyi fedezet funkciója, hogy a KELER kezelni tudja (pl. kiugróan magas nyitott pozíció miatt) tagjainak a megemelkedett kockázatát. Kollektív garanciaelemek az elszámolásban A TEA (Tőzsdei

Elszámolási Alap) az azonnali piac támogatására létrehozott, közös tulajdonú pénzalap. Célja a klíringtagok egymással kötött tőzsdei ügyletei teljesítésének késedelméből, vagy elmaradásából eredő kockázat csökkentése, mint a készfizető kezességvállalás biztosítékául szolgáló óvadék. A TEA hozzájárulás egyben óvadékul szolgál a KELER-nek a klíringtagokkal szemben fennálló követelései erejéig. A KGA (Kollektív Garancia Alap) a származékos piac biztonságának növelésére létrehozott közös tulajdonú pénzalap. Célja a határidős és opciós ügyletek elszámolásából származó fizetési kötelezettségek késedelméből vagy elmaradásából eredő veszteség csökkentése mint a készfizető kezességvállalás biztosítékául szolgáló óvadék. A KGA hozzájárulás és a megtérülő összeg egyben óvadékul szolgál a KELER-nek a klíringtagokkal szemben fennálló követelései erejéig. TŐZSDE

LÉPÉSRŐL-LÉPÉSRE Azonnali piaci ismeretek: hogyan kereskedjünk a tőzsdén? Miért érdemes a tőzsdén befektetni? A tőzsde, és ami mögötte van A tőzsde misztikus világot jelent az utca embere számára, amitől éppen ezért sokan félnek, és kellő távolságot tartanak azzal nyugtatva magukat, hogy őket bizony egyáltalán nem érinti, rájuk nincsen hatása az értékpapírpiacok mozgásának. Ez a vélekedés azonban struccpolitika, hiszen függetlenül attól, hogy szeretnénk vagy sem, mindannyiunk életét nagyban befolyásolja, mi is történik a tőkepiacon. Elsőre furcsán hangzik, de mindenki, akinek bármilyen jövedelme van, amelyből adózik, illetve nyugdíj és egészségügyi járulékokat vonnak, az maga is tőzsdei befektető. A nyugdíjpénztárak ugyanis valamennyien a tőzsdén fektetik be az általunk befizetett tőkét, és ezáltal a saját jövőbeli nyugdíjunk függ attól, hogyan is teljesítenek a tőzsdék. Természetesen ennél szorosabb

kapcsolatot is ki lehet építeni a tőkepiacokkal, amennyiben az adófizető a megtakarításaival jól sáfárkodik, hiszen a befektetési lehetőséget túlnyomó többsége szintén a tőzsdéhez, értékpapírpiacokhoz kötődik. Mindezek alapján a boldoguláshoz elengedhetetlen, hogy megismerjük a tőzsdék működését, a tőkepiac lényegét. A tőzsde roppant egyszerű intézménye a pénzügyi világnak bármilyen bonyolultnak tűnik is külső szemlélő számára. A tőzsde nem más, mint piac, ahol a tőzsdei termékek (legalapvetőbb esetben az értékpapírok – részvények, kötvények) gazdát cserélnek. Ebből a szempontból semmi különbség nincsen egy zöldségpiac és a tőzsde között. Mindkettő egy helyre koncentrálja a keresletet és a kínálatot Tudjuk, aki jó áron akar zöldséget, gyümölcsöt vásárolni, az jobban teszi, ha felkeres egy piacot, ahol széles a választék és megfelelőek az árak. A tőzsde ugyanezt a szerepet tölti be a

tőkepiacon, hiszen aki részvényt akar venni, azt legkönnyebben a tőzsdén tudja megtenni. A hasonlóság természetesen az alapvető szerepet tekintve áll fenn, hiszen a tőzsdén vásárolt részvényt nem tudja hazavinni a befektető. A tőzsdei értékpapírok ugyanis már nem léteznek nyomtatott, fizikai formában, csak elektronikus jelként értékpapírszámlákon A tőzsdei tranzakciókat követően a befektető egy értékpapírszámla visszaigazolást kap a befektetési szolgáltatótól, ami leginkább a bankszámla-kivonathoz hasonlít, ezen szerepel, hogy milyen részvények vannak a birtokában. Szemben az említett zöldségpiaccal, a tőzsde, valamint a tőzsdei kereskedők szigorú törvényi keretek között működnek. A Pénzügyi Szervezetek Állami Felügyelete folyamatosan ellenőrzi mind a tőzsdét, mind a piaci szereplőket, sőt a piaci folyamatokat is biztosítva a befektetők védelmét. A tőzsde és a tőkeallokáció A tőzsde ugyanakkor nem

pusztán arról szól, hogy részvényeket olcsón vegyünk és lehetőleg drágábban eladjunk. A tőzsde ugyanis a piacgazdaság legfontosabb tőkeállokációs eszköze A gazdálkodó vállalatok működéséhez legtöbbször nemcsak saját pénzügyi forrásokat használnak, hanem szükségük van más tőkéjére is. Ezt megtehetik bankon keresztüli hitelfelvétellel, de megtehetik úgy is, hogy közvetlenül a tőkével rendelkező megtakarítókhoz fordulnak. Ez utóbbi a tőkepiaci finanszírozás, amikor a vállalat értékpapírokat (részvényeket, kötvényeket) bocsát ki, amelyeket a befektetők közvetlenül megvásárolhatnak. Ehhez a „pénzgyűjtéshez” önmagában nem lenne szükség a tőzsdére, hiszen jó marketinggel könnyen meg lehet találni a befektetőket közvetlenül is. A befektetők azonban nem szeretnek véglegesen elköteleződni egy-egy befektetés, egy-egy értékpapír mellett. Egy vállalat, ha részvényt bocsát ki, akkor a részvényért

kapott pénzt örökre megkapja a befektetőtől, azt a vállalat megszűnéséig használhatja, míg a befektető a vállalattól esetleg csak éves osztalékot kap. A részvényt visszaadni nem lehet, az soha nem jár le. Márpedig ilyen feltételekkel szinte lehetetlen lenne a vállalatoknak befektetőket találni Éppen ezért van szükség egy olyan fórumra, ahol a befektetők az egyes befektetéseiktől (részvényeiktől, kötvényeiktől) megválhatnak, azt ismét pénzre válthatják, hogy újabb, esetleg jobban jövedelmező befektetés után nézzenek. Ugyanez a fórum lehetőséget teremt arra is, hogy azok a befektetők, akik lemaradtak a vállalat értékpapír kibocsátásáról utólag mégis szert tegyenek a papírokra. Ez a fórum a tőzsde, az értékpapírok ún. másodlagos piaca Összefoglalva a tőzsde lehetővé teszi, hogy az értékpapírok kibocsátói széles befektetői kereslettel találják szemben magukat és egyúttal a befektetők tőkéje számára

is biztosítják a folyamatos kínálatot. A tőzsde és a nyilvánosság A Tőzsde velejárója a nyilvánosság. A nyilvánosság nem csak az árak alakulásának bárki által történő nyomon követését jelenti, hanem a tőzsdén jegyzett cégek működésének átláthatóságát. A tőzsdei bevezetés alapfeltétele a nyilvánossá válás, a tulajdonosi kör kiterjesztése. Ez számos plusz kötelezettséget ró a társaságokra (értsd jelentési kötelezettségek). Emellett a tőzsde az egyes kategóriákban egyéb szigorú információszolgáltatási követelményeket szab a cégekre, amelyek tovább növelik a vállalat életének áttekinthetőségét. Ezzel megvalósulhat a cégvezetés tulajdonosi kontrollja és kialakulhat a modern vállalati kultúra. A társaságok célja a nyilvánossá válás után a jövedelmek növelése és ezek egyértelmű kimutatása, hiszen ezen keresztül növelhetik a cég értékét és a részvényesek vagyonát. A tőzsdei ármozgás

a piacgazdaságban a legfontosabb gazdasági indikátorok között szerepel. A tőzsdei árfolyamok alakulásából lehet következtetni az egyes cégek, tágabban az egyes szektorok helyzetére és ezen keresztül az egész gazdaság teljesítményére. A magyar piacon a külföldi befektetők aránya a meghatározó, így a részvényárak alakulása a magyar gazdaság külföldi megítélésének egyik fontos indikátora is egyben. A tőzsde hatékony működése pedig azt eredményezi, hogy a gazdaságot alakító tényezők változása azonnal látható hatással jár, így lemérhető a gazdaságpolitika lépéseinek eredménye is. A tőzsde tőkeallokációs és információszolgáltató funkcióit semmilyen egyéb, akár piaci, akár állami intézmény nem tudja hasonló színvonalon ellátni, azaz egy jól működő tőzsdének nincsen alternatívája. Ez valamennyi fejlett országra is igaz, de különösen egy olyan feltörekvő, a külföldi tőkére erősen támaszkodó

nyitott országra, mint amilyen Magyarország. Itt ugyanis a fenti két funkció kiegészül egy nem kevésbé fontos marketing szereppel is. Egy hatékony, stabil, minden követelménynek megfelelően működő értékpapírpiacnak óriási reklámértéke van a külföldi befektetők szemében, megléte bizonyítékul szolgál az ország gazdasági fejlettségére is. A nemzetközi tapasztalatok ugyanis egyértelműen azt mutatják, hogy egy fejlett piacgazdaság nem létezhet fejlett értékpapírpiac nélkül. Mennyi pénzzel érdemes elkezdeni tőzsdézni? A tőzsdézést akár százezer forinttal is el lehet kezdeni. Kisebb összeggel befektetési alapokon keresztül érdemes a piacra lépni, amennyiben azonban nagyobb összeg áll a befektető rendelkezésére akár közvetlen tőzsdei ügyleteket is köthet. A legfontosabb azonban az, hogy csak annyi pénzt fektessen be, amire a napi megélhetéséhez nincs szüksége és amely összeg időbeni korlátok nélkül áll

rendelkezésére. Különösen igaz ez, ha rövid távú (egy-két hetes vagy hónapos) spekulációs célú befektetésekben gondolkozik, mert rövid távon a tőzsdei árak jelentősen ingadozhatnak és ez komoly kockázatot jelent. Tőzsdei kereskedőcég kiválasztása A tőzsdei üzletkötéshez a befektetőknek a pénzügyi közvetítőrendszer szereplőit, a tőzsdei kereskedő cégeket kell igénybe venniük, a befektetők egymással közvetlenül nem kereskedhetnek a tőzsdén. A tőzsdei kereskedő cégek kiválasztásakor több szempontot is érdemes figyelembe venni. Az értékpapírpiacokat szabályozó tőkepiaci törvény (Tpt.) rendelkezése alapján tőzsdei kereskedő cég alapvetően befektetési vállalkozás és hitelintézet lehet. Ez utóbbiak jellemzően a bankok, míg az előbbiek (melyeket a köznyelv általánosan brókercégeknek hív) csoportjába 3 típusú társaság, az értékpapírbizományos, az értékpapír-kereskedő és az értékpapír

befektetési társaság tartozik. Ezek eltérő jogosítvánnyal rendelkeznek abban a tekintetben, hogy az ún. befektetési szolgáltatási, illetve a kiegészítő befektetési szolgáltatási tevékenységek (melyeket a törvény részletesen felsorol) közül melyeket végezhetik. A tőzsdei kereskedő cég kiválasztásának legfontosabb szempontjai A cég tőkeereje A befektetési szolgáltatást nyújtó cégek kiválasztásánál felmerülhet szempontként az adott vállalkozás tőkeereje, ami megtekinthető a BÉT honlapján (www.bethu) A tőzsdei kereskedő cégek saját tőkéjére vonatkozóan a Tpt. illetve a Hitelintézeti törvény (Hit) meghatároz minimális mértéket attól függően, hogy a korábban felsoroltak közül mely csoportba sorolható szolgáltatóról van szó. A fenti adatok értelmezéséhez azonban elmondható, hogy a saját tőke nagysága önmagában nem jellemzi a tőzsdei kereskedő cégek biztonságosságát. Egyrészt a saját tőke mellett a

kezelt befektetési állományt is figyelembe kell venni, másrészt a szabálykövető prudens működés jelenti az igazi biztonságot. Ehhez jó kiindulópont lehet a PSZÁF határozatok tanulmányozása (www.pszafhu) A cég díjstruktúrája A kereskedő cég által alkalmazott díjak sokat elárulnak a cég üzleti stratégiájáról. Az alacsony díjakkal dolgozó kereskedő cégek nem feltétlen nyújtanak alacsonyabb szintű szolgáltatást. Az alacsonyabb díjak több esetben éppen azt mutatják, hogy az adott cég számára fontos a kisebb tőkét mozgató magánbefektetők kiszolgálása is. A tőzsdézéshez kapcsolódó díjakról itt olvashat bővebben. Személyes kapcsolat, bizalom A személyes kapcsolat kialakítása elsődleges fontosságú a befektetési szolgáltatások igénybevételekor. Egyrészt ez alapján pontosabb képet kaphatunk a szolgáltatóról, másrészt személyes tanácsadásra nyílik lehetőség. Megbízási lehetőségek – a befektető

igénye alapján A megfelelő tőzsdei kereskedő cég kiválasztásánál felmerülhet szempontként, hogy a befektető milyen módon kíván megbízást adni és ehhez képest az adott cégnél milyen lehetőségek vannak. Adható megbízás személyesen, vagy különböző segédeszközök segítségével, így levélben, faxon, telefonon (esetenként SMS segítségével) vagy az interneten. Mit kell tudni az internetes kereskedésről? Az online, internetes kereskedés ma már a legnépszerűbb kereskedési forma a magánbefektetők számára. Egyértelműen a leggyorsabb üzletkötést biztosítja, ráadásul azt az érzetet nyújtja, mintha maga a befektető is közvetlenül részt venne a kereskedésben. A ma már számos kereskedő cég által nyújtott internetes kereskedési rendszerek a befektetők otthonába viszik a tőzsdét, így a legkényelmesebb tőzsdézési módot jelentik. Az internetes kereskedés nagy szabadságot ad a felhasználónak, de ezzel együtt nagy

felelősséget is. Az online kereskedésben a befektető nem áll személyes kapcsolatban befektetési tanácsadóval, hanem a piacon elérhető információk alapján egyedül kell meghoznia befektetési döntését. Javarészt a fentiek miatt ugyanakkor az internetes kereskedés jelentősen olcsóbb költségekkel jár, mint a hagyományos, brókeren keresztüli üzletkötés. A tőzsdei kereskedő cégek által alkalmazott díjak Számlavezetéshez kapcsolódó díjak Ebbe a csoportba tartoznak az ügyfélszámla (pénzforgalmi számla, értékpapír letéti számla és értékpapírszámla) nyitásának egyszeri és vezetésének folyamatos díjai. Amennyiben az ügyfél az értékpapírok tőkeszámlán való elhelyezését igényli, úgy a tőkeszámla nyitásának és vezetésének díját is fizetnie kell, ebben az esetben azonban értékpapírszámlát nem kell már nyitnia. A számlavezetéshez kapcsolódik továbbá az ügyfélszámláról készülő kivonat díja is (a

díjtétel általában függ az ügyfélszámla-kivonat küldésének rendszerességétől, a rendkívüli kivonatért külön kell fizetni). Kereskedési megbízások díjai Aktívan kereskedő befektető számára ez a díjtétel a legjelentősebb. A tőzsdén végrehajtott kereskedési tranzakciók jutalékait a részvénypiacon a végrehajtott tranzakció árfolyamértékének %-ában szokás meghatározni. Ehhez gyakran kapcsolódik egy tranzakciónkénti fix díjtétel, ami vagy egyszerűen hozzáadódik a százalékos díjtételhez, vagy pedig minimumdíj (ekkor csak az előbb említett százalékos és ezen minimumdíj közül a nagyobbat kell fizetni). Tranzakciónkénti minimumdíj altalában ez esetben is van. Pénzforgalomhoz kapcsolódó díjak A befektetési tranzakciók lebonyolítása az ügyfélszámlán elhelyezett pénz felhasználásával történik. Az ügyfélszámlára történő pénztári befizetésekhez, az ügyfélszámláról történő pénztári

kifizetésekhez, valamint az ügyfélszámláról történő átutaláshoz díjtétel tartozhat. Értéktári szolgáltatásokhoz kapcsolódó díjak Az ügyfelek értékpapírjának elhelyezéséhez és mozgatásához is kapcsolódnak díjtételek. Az ügyfél számára a tőzsdei kereskedő cég díj ellenében elintézi az értékpapírral kapcsolatos teendőket, így külön díjért vállalják a letétkezelést, a kamatok és az osztalék beszedését. Amennyiben az értékpapírokat az ügyfél számlák között szeretné mozgatni, úgy transzfermegbízást kell adnia, melynek szintén díja van. Szerződés megkötése, számlanyitás, pénzelhelyezés Szükséges dokumentumok, egyéb feltételek: ahhoz, hogy a befektető részvényügyleteket végezhessen, meg kell nyitnia a szükséges számlákat (lehet ügyfél, értékpapír, letéti és pénzforgalmi). A számlanyitáshoz magánszemélyek esetén: • • a személyigazolványra és, adóigazolványra van szükség.

A számlanyitás legáltalánosabb módja az, ha személyesen az ügyfélszolgálati irodában köti meg a befektető a számlaszerződést. Általában lehetőség van arra is, hogy kitöltött adatlap megküldésével kezdeményezze a számlaszerződés megkötését (az adatlapot postázzák, de esetenként az adott cég internetes portáljáról is letölthető). Üzletszabályzat Az üzletszabályzat tartalmazza az összes, adott szolgáltató által végzett tevékenység általános feltételeit. Magánbefektetői szempontból elsősorban az üzletszabályzat bizományosi megbízásokra vonatkozó részei a fontosak. Ebben a részben részletezik a megbízás adásának lehetséges módjait (személyes, telefonos, stb.) és időpontjait (csak a kereskedési időben vagy azon kívül is) valamint a megbízás kezelésének eljárását. Fontos átnézni a megbízás visszavonására és módosítására vonatkozó részeket, valamint a megbízás teljesítésének és

elszámolásának feltételeit is. A bizományosi megbízással kapcsolatban érdemes megnézni a pénzforgalmi számlára, értékpapírszámlára és a tőkeszámlára vonatkozó általános szabályokat is. Az üzletszabályzat tartalmazza továbbá az értékpapírok letétkezelésének és a letéti őrzésnek a feltételeit. Amennyiben a befektető a pénzét portfoliókezelés céljából adja a tőzsdei kereskedő cég rendelkezésére, úgy ennek a tevékenységnek az általános feltételeit is érdemes az üzletszabályzatban elolvasni. Megbízási lehetőségek, ezek konkrét technikai lépései Személyesen a tőzsdei kereskedő cég fiókjában Ez a lehetőség minden tőzsdei kereskedő cég esetén fennáll. Telefonon A telefonon történő megbízás első lépése az azonosítás. Az ügyfelet a tőzsdei kereskedő cég a számlaszerződés megkötését követően értesíti a telefonos azonosításának módjáról, ez általában egy azonosító kód

bemondását vagy a telefon gombjain keresztül történő bevitelét jelenti. Az azonosítást követően adható a megbízás. Esetenként előfordul, hogy telefonon bizonyos ajánlatokra nem lehet megbízást adni. Ezekről a korlátozásokról a tőzsdei kereskedő cégek üzletszabályzata rendelkezik. Interneten Az internet térhódítása a befektetési szolgáltatások területén is megfigyelhető. Számos szolgáltató fogad el megbízást internetes portálján keresztül. Akárcsak a telefonon történő megbízásnál, itt is kulcsfontosságú az ügyfelek biztonságos azonosítása, ezért ezek a szolgáltatások azonosító és jelszó segítségével használhatók. Az interneten keresztül történő megbízásadás legfejlettebb formája az, ha a megbízás a tőzsdei kereskedő cég kockázatkezelő szoftverén keresztül, emberi érintés nélkül közvetlenül kerül a tőzsdei kereskedési rendszerbe. Ez esetben a megbízás adása és az ajánlatnak a tőzsdei

rendszerbe kerülése között csupán másodpercek telnek el és az adott megbízás ugyanilyen gyorsan módosítható vagy törölhető is. Tőzsdei megbízások A Tpt. előírja, hogy megbízás adásakor a tőzsdei kereskedő cég köteles tájékoztatni az ügyfelet az adott részvény árfolyamáról, az ügyletkötést megelőző időszak árfolyam-alakulásáról piaci helyzetéről, a nyilvános információkról. A befektetők a részvényvásárlás illetve -eladás során az alapvető adatokon (a megvásárolni vagy eladni szánt részvény, annak mennyisége, sokszor az ár is) túl többféle paraméter megadásával biztosíthatják, hogy az igényeiknek megfelelő, testre szabott megbízást adjanak. Ennek során a következő jellemzőket lehet egy megbízás kapcsán megadni. Az ajánlat árával összefüggő ajánlattípusok Limit ajánlat amelynél a beadott megbízással meg kell jelölni egy árat (az un. limitár), melynél rosszabb áron az ügylet nem

teljesíthető – vételnél tehát legfeljebb a megjelölt áron, eladásnál legalább a megjelölt áron teljesítheti a tőzsdei kereskedő cég a megbízást. Piaci ajánlat amelynél nem kell árat megadni. A részvénypiacon ez a megbízási típus az ellenoldalon a rendszerben éppen bent levő limit ajánlatok közül a legjobb árszinten elhelyezkedők párosításával biztosítja a megbízás teljesítését. Amennyiben a legjobb árszinten nincs akkora mennyiség, amennyit venni vagy eladni szándékozik a befektető, úgy a megbízásban szereplő mennyiségből nem teljesíthető része törlésre kerül, az nem marad bent a rendszerben. Stop ajánlat amely feltételes ajánlat, csak bizonyos feltételek teljesülése esetén valamikor a későbbiekben eredményezhet ügyletet. A feltételt az adott részvény árának meghatározott mértékű elmozdulása jelenti. Ezt a megbízási típust vételi szándék esetén általában akkor használják, ha az adott

piaci viszonyok (aktuális árszint) környékén nem akarja a befektető a kiszemelt részvényt megvásárolni, azonban bízik abban, hogy egy jelentősebb áremelkedés bekövetkezése esetén a részvény árfolyama további szárnyalásnak indul. Ugyanez a típus használható egy stop eladási ajánlat formájában, ha a befektető olyan részvénnyel rendelkezik, melyet a jelenlegi árszinten nem kívánunk értékesíteni, de fél attól, hogy egy jelentősebb árcsökkenés a részvény árának további zuhanásával jár együtt, melytől meg kívánja óvni magát. Az ún aktiválási ár megadásával határozható meg, hogy melynél lép életbe a vásárlási vagy eladási szándék. Mennyiségre vonatkozó ajánlati korlátok Rész ajánlat melynél a megbízáskor meghatározott mennyiség több részletben (így akár több különböző időpontban), adott esetben darabonként is teljesíthető. Részbeni teljesülés esetén a le nem kötött részre az ajánlat

továbbra is él. Mind ajánlat melyet akkor alkalmaznak, ha megbízás csak a teljes mennyiségre vonatkozóan teljesülhet. Ilyen eset egy nagyobb csomag részvény értékesítése, amikor a befektető nem szeretné, ha csak egy kis töredékét sikerülne eladni – inkább a teljes csomagot megtartja. Az ajánlat érvényességére vonatkozó korlátok Most ajánlat mely csak az ajánlattétel időpontjában a kereskedési rendszerben az ellenoldalon szereplő ajánlattal párosítható. A piaci ajánlat ebből a szempontból most ajánlatként viselkedik. Szakasz ajánlat melynél az adott kereskedési szakasz végéig érvényes az ajánlat. Nap ajánlat melynél az adott tőzsdenap végéig érvényes az ajánlat. Adott dátumig érvényes ajánlat, melynél legfeljebb a megadott naptári dátumig – amely azonban nem lehet 30 naptári napnál távolabb – marad a kereskedési rendszerben az ajánlat. Visszavonásig érvényes ajánlat, melynél mindaddig

érvényes az ajánlat, amíg visszavonásra nem kerül (vagy teljes mértékig le nem kötődik). A fenti paraméterek egymással csaknem tetszőlegesen ötvözve alkalmazhatók, bizonyos megkötések mellett: • • • Nyitó szakaszban most időbeli hatályú ajánlat nem tehető, illetve csak limit típusú és fajtáját tekintve rész ajánlat tehető. A megbízás módja is korlátot jelenthet, így pl. van olyan tőzsdei kereskedő cég, ahol telefonon adott megbízás időbeli hatálya legfeljebb az adott napra terjed ki. Nem minden tőzsdei kereskedő cégnél lehet valamennyi fenti lehetőséggel élni, pl. visszavonásig érvényes megbízás adására nem minden cég ad lehetőséget. A megbízás teljesülése (túl azon, hogy a tőzsdei kereskedő cég visszaigazolást küld róla) nyomon követhető a kötéslista megtekintésével is, mely a tőzsdei adatszolgáltató cégeken keresztül bárki számára hozzáférhető. Piac nyitvatartása Az egyes tőzsdei

kereskedő cégek minimálisan a tőzsdei kereskedési idő alatt biztosítják a megbízásadás lehetőségét, adott esetben - tőzsdei kereskedő cégtől függően – még ezen kívül is lehetőséget nyújtanak megbízás felvételre, a teljesítés megkísérlése azonban nyilván csak a legközelebbi tőzsdei kereskedési időben lehetséges. A kereskedési idő piaconként itt található. Napon belüli kereskedés – day trade A napon belüli üzletelés egy speciális esete, amikor a befektető ugyanazon részvényből vásárol bizonyos mennyiséget, majd ugyanazt a mennyiséget eladja az adott tőzsdenapon belül, ez az ún. day-trade ügylet Az ügylet egyaránt indulhat a vételi vagy az eladási ügylettel, a day-trade pedig ennek megfelelően az ellentétes oldali üzlettel (pozíció zárása) valósul meg. Ezzel az üzletelési formával kimondottan spekulációs célú, az adott részvények napi árfolyam-elmozdulásait kihasználó ügyleteket köthetők. Ezen

ügylettípusoknál a day-trade-et végző befektető napvégi értékpapír oldali egyenlege 0, pénzoldalon pedig a vételi és eladási ügylet adott esetben eltérő áraiból fakadó árkülönbözet elszámolása történik meg, ami a befektető számára nyereségként vagy befizetési kötelezettségként jelentkezik. A day-trade optimális spekulációs eszköz, mivel a tőzsdei kereskedő cégnél elhelyezett tőke többszörösének megfelelő értékű részvénycsomagra adható megbízás (a tőzsdei kereskedő cégtől függ, hogy a nála levő fedezet – mely készpénz, vagy meghatározott beszámítási értéken figyelembe vett értékpapír is lehet – hányszoros értékére enged day-trade megbízást adni). A day-trade ügylet további előnye, hogy az utána felszámított megbízási díj is kevesebb, mint egy normál részvényügylet esetén - az természetesen ismét tőzsdei kereskedő cégtől függ, hogy mekkora kedvezményt adnak a normál

részvényügyletre eső megbízási díjhoz képest. Részvényvásárlás elegendő tőke nélkül – tőkeáttételes befektetések A tőkeáttételes befektetések közös vonása, hogy a befektető saját eszközeinek értékénél nagyobb értékű pozíció felvételét tudja megvalósítani. A saját eszközön felüli rész finanszírozása külső forrásból történik, ami azt is jelenti, hogy ezek a befektetések magasabb kockázatot hordoznak, mint az egyszerű értékpapírvásárlás. Lombardhitellel finanszírozott részvényvásárlás A lombardhitel értékpapír-fedezet mellett nyújtott hitelt jelent. A hitelt igénylő befektető az értékpapírjai fedezete mellett igényel hitelt, melyet újabb értékpapírok megvásárlására fordíthat. Az így megszerzett értékpapírok szintén a hitel fedezetét jelentik. A lombardhitelt nyújtó tőzsdei kereskedő cég természetesen kamatot számít fel a hitel futamidejére. Határidős (finanszírozási) ügylet A

konstrukció végeredményében ugyanazt adja, mint a lombardhitel, azonban lényegesen könnyebb a kivitelezése (nincs szükség hiteligénylésre). A befektetőnek saját eszközzel kell rendelkeznie, mely fedezetet nyújt az ügyletkötéshez. A tőzsdei kereskedő cég határidős árat jegyez az ügyfele számára a megvásárolni kívánt értékpapírra, a megvásárolható értékpapír mennyisége a fedezetként biztosított saját eszköz többszöröse. Az azonnali ár és a határidős ár közötti különbség az úgynevezett kamattartalom, mely a finanszírozás költségének tekinthető. Ez a megoldás – szolgáltatótól függően – nemcsak vételi ügyletre, hanem eladásra is működik (ellentétben a lombardhitellel). Megkötött ügyletek, aktuális befektetési állomány adminisztrációja Milyen átfutási idővel lehet részvényhez, illetve pénzhez jutni a tranzakció megkötése után? A kiválasztott részvény megvásárlására vonatkozó

tranzakciót követően nem azonnal kerül a befektető tulajdonába az adott részvény, mivel az ügylet elszámolásának, a tényleges teljesítésnek átfutási ideje van. A BÉT-en kötött ügyletek elszámolását a KELER (wwwkelerhu) végzi, amely a megkötött részvénytranzakciók elszámolását 3 elszámolási napos átfutási idővel végzi. A hétfőn megvett részvény tehát – ha nincs pl. ünnep miatt időközben elszámolási szünnap – csütörtökre kerül a befektető számlájára (ezt pl. a részvényesi jogok gyakorlásánál is figyelembe kell venni, lásd később) A részvényvásárlás fedezetéül szolgáló összeget azonban már rendszerint az ügyletkötés napján el kell helyezni a tőzsdei kereskedő cégnél. Ettől való eltérésre csak kiemelt ügyfelek számára, egyedi megállapodás keretében adnak lehetőséget, ún. halasztott fizetési konstrukció alkalmazásával, amikor az ügyfélnek elég a tényleges elszámolás napján

rendelkezésre bocsátani az összeget. A 3 napos elszámolási ciklus egyben azt is jelenti, hogy adott napon teljesített részvénymegbízás után ténylegesen csak 3 nappal később kapja meg a pénzét az eladó. Ez a rendszer ugyanakkor nem szab gátat annak, hogy a befektető folyamatosan fektesse pénzét egyik részvényből a másikba, vagyis amennyiben adott napon eladja valamelyik részvénycsomagját, az érte egyébként 3 nap múlva esedékes pénzösszeg terhére annak erejéig már rögtön vásárolhat másik részvénycsomagot. Milyen kivonatokat, igazolásokat kap a befektető, milyen gyakorisággal? A megbízások teljesítéséről a tőzsdei kereskedő cégek az ügylet megkötését követően haladéktalanul értesítik a befektetőt. A rendszeres számlakivonatokat a szolgáltatóval történő megállapodás szerint kapja a befektető (ennek külön díjtétele lehet). Amennyiben a rendszeres értesítésen túlmenően eseti ügyfélszámla kivonatot kér a

befektető, úgy azért általában külön díjat kell fizetnie. Hová kerülnek a megvásárolt részvények? A BÉT-en kötött üzletek elszámolását a KELER végzi. A KELER a tőzsdei kereskedő cégek ügyfelei részére közvetlenül számlát nem vezet – ezt a tőzsdei kereskedő cégek teszik –, hanem a tőzsdei kereskedő cégek számára vezet a tőzsdei ügyletek elszámolására értékpapír számlát, melyen a tőzsdei kereskedő cég ügyfeleinek értékpapírjait és a tőzsdei kereskedő cég saját papírjait alszámlán különíti el. Mire használható az ügyfélszámla? Az ügyfélszámla alapvetően az ügyfelek által a tőzsdei kereskedő cégnél elhelyezett pénzének és befektetéseinek kezelésére, nyilvántartására szolgál. Az itt lévő pénzt a kereskedő cég csak az ügyfél által megadott célra fordíthatja, alapvetően kizárólag befektetési eszköz vásárlására. Az ügyfélszámla emellett korlátozott rendeltetésű

pénzforgalmi számlának is minősül, ami azt jelenti, hogy a befektetési eszköz eladásából illetve a befektetési eszközökön elért hozamokból származó szabad pénzeszközöket az ügyfél utasítására a kereskedő cég más ügyfélszámlára vagy akár bankszámlára utalhatja (így akár közüzemi számlatartozás kiegyenlítésére is szolgálhat). Egyéb forrásból származó (pl más számláról ide utalt) szabad pénzeket azonban ily módon nem lehet tovább utalni. Ennek további feltétele, hogy a tőzsdei kereskedő cég rendelkezzen a korlátozott rendeltetésű pénzforgalmi számla vezetéséhez szükséges felügyeleti engedéllyel. Mit jelent a dematerializáció? A fizikai formában is létező papírok kora az informatika fejlődésével lejárt. A dematerializáció azt jelenti, hogy az értékpapírok nyomtatott verzióban már nem, hanem csak a számítógépes nyilvántartásban jelennek meg. Ez leegyszerűsíti a nyilvántartásokat, és

gyakorlatilag megszünteti az értékpapírok tárolásából fakadó költségeket. Egyetlen hátrányként említhető, hogy az értékpapírokat nem lehet hazavinni. A Tőkepiaci törvény a nyilvános forgalomba hozatalt már csak dematerializált értékpapírok számára engedélyezi, a korábban már fizikai formában kibocsátott értékpapírokat pedig a kibocsátónak legkésőbb 2004. december 31-ig át kellett alakítani dematerializált értékpapírrá Tőzsdei kereskedő cég váltása - Értékpapír transzferálása Amennyiben úgy a befektető úgy dönt (vagy arra kényszerül), hogy az eddigi tőzsdei kereskedő cége helyett egy másikat választ, úgy első lépésként számlaszerződést kell kötni a kiválasztott szolgáltatóval, mellyel egyidejűleg a szükséges számlák is megnyitásra kerülnek. Ezt követően legegyszerűbb (és általában a legolcsóbb) megoldás a pénzforgalmi számlán szereplő összeg átutalása és az értékpapírszámlán

szereplő értékpapírok áttranszferálása azon számlaszámokra, melyeket az újonnan választott tőzsdei kereskedő cég megad. Végül – amennyiben a döntés végleges – a korábbi számla megszüntetése is célszerű, hiszen ellenkező esetben a számlavezetés díját továbbra is felszámolhatják. Tőzsdei információk és azok használata A tőzsdei kereskedés egyik legfontosabb sajátossága a nyilvánosság. A befektetők folyamatosan nyomon követhetik az árak alakulását, a tőzsdén lévő kibocsátókra/vállalatokra vonatkozó híradásokat, ami alapja a piac működésébe vetett bizalomnak, a piac stabilitásának. Az elérhető információk köre a napi kereskedési adatoktól az időszakos statisztikákon és idősorokon át a kibocsátói hírekig terjed, és minden olyan információt érint, amely a megalapozott befektetői döntések meghozatalához szükséges lehet. A kereskedés nyomon követése A hagyományos, ún. nyílt kikiáltásos

tőzsdei kereskedés nagyon látványos képet mutat, hiszen a kereskedők egy teremben (a parketten) gyűlnek össze, ahol kiabálással és erőteljes kézjelzéseikkel kötik az üzleteket. A 90-es évek végéig hasonló elven működött a BÉT piaca is, amit a befektetők élőben követhettek nyomon a Tőzsde épületében. A forgalom emelkedése szükségessé, a technikai fejlődés pedig lehetővé tette, hogy a kereskedést számítógépes rendszeren keresztül bonyolítsák, ami sokkal nagyobb hatékonyságot és kevesebb hibát eredményezett. Az elektronikus távkereskedés lényege, hogy a kereskedők saját irodájukból egy zárt számítógépes hálózaton keresztül kapcsolódnak a piachoz, és az ügyletkötések a számítógépes rendszeren belül automatikusan jönnek létre. Emiatt megszűnt a Tőzsde épületében a kereskedési tér, a befektetők pedig csak a hivatalos adatszolgáltatók, az ún. vendorok által nyújtott szolgáltatás keretében,

elektronikus formában (általában interneten keresztül) láthatják a kereskedést. Napi kereskedési adatok A legfontosabb elérhető napi tőzsdei kereskedési adatok az alábbiak Tőzsdeindex BUX index értéke, változása Értékpapír kötési adatok Utolsó kötés ára Utolsó kötés mennyisége Értékpapír ajánlati információk Legjobb 5 vételi ajánlati árszint Legjobb 5 eladási ajánlati árszint Értékpapír napi statisztikák Nyitó ár Napi minimum ár Napi maximum ár Súlyozott Átlagár Záróár (csak a napi kereskedés lezárását követően) Napi árváltozás Forgalom (darabszám, érték) Tőzsdeindexek Néhány szó a BUX indexről A piaci általános áralakulás nyomon követésének legegyszerűbb módja a tőzsdei indexek figyelemmel kísérése. A BÉT hivatalos indexe, a BUX a piac legjelentősebb részvényeinek átlagos árváltozását mutatja folyamatosan, 5 másodperces frissítésekkel. Az index felépítését legegyszerűbben

egy olyan kosárként lehet elképzelni, amelybe az indexben szereplő részvények meghatározott mennyiségét elhelyezték. Ez a kosár egy több ezermilliárdos vagyont jelent, amelynek értéke akkor változik, ha változik a kosárban lévő értékpapírok ára. Természetesen a nagyobb bevezetett mennyiséggel és értékkel rendelkező cégek árváltozása jobban hat az egész kosár értékének változására, így az index változását is elsősorban a vezető részvények határozzák meg (MTELEKOM, MOL, OTP, stb.) Az összehasonlíthatóság kedvéért az index értékét mindig a kezdő értékhez viszonyítva, 1.000-rel szorozva adják meg, azaz a BUX index kezdő értékét 1.000-nek tekintik, amit az 1991 január 2-i árak alapján határoztak meg. Így pl 2007 szeptemberében az index értéke 27100 pont körül mozgott, ami azt jelenti, hogy 1991 és 2007 között a részvényárak átlagosan több mint 27-szeresükre emelkedtek. A BUX index összetételének

meghatározása szigorú, objektív szabályrendszer alapján történik évente kétszer, márciusban és szeptemberben. Ennek módja illetve az index számításának részletes metódusa a BUX index kézikönyvében található. Mire érdemes figyelni az indexeknél? Az index értéke önmagában semmit sem mond, így nincs értelme összevetni a BUX index abszolút értékét akár a varsói WIG indexszel, vagy a német DAX indexszel. Az index értéke ugyanis erősen függ attól, hogy milyen bázisról indult az index számítása. Pl ha egy index kezdő értéke 1000 pont, akkor a 4000 pontos érték itt az árak négyszeresére emelkedését jelzi, ha azonban a kezdő érték 100, akkor a 4 000 pontos érték 40-szeres emelkedést jelent. Emellett fontos szempont az is, hogy mikor kezdték számolni az adott indexet, hiszen létezik index, amelyet már több mint 100 éve számolnak, míg vannak olyanok is, amelyeket csak 10 éve. Hosszabb idő alatt pedig természetesen

magasabbra emelkedhetett az érték, mint rövidebb idő alatt. Különböző országokban, különböző devizában jegyzett indexek esetében pedig figyelembe kell venni a devizaárfolyamok időközben lezajlott változásait is. A befektetők számára a legfontosabb információt az index értékének folyamatos változása, illetve a változás mértéke adja, mégpedig százalékos formában kifejezve. Ez a szám az, amely megmutatja, hogy az adott piacon (a BUX esetében a BÉT-en) a részvénybefektetések átlagosan hány százalékos hozamot biztosítottak. Így pl, ha a BUX index egy fél év alatt 10 százalékkal emelkedett, míg az általunk választott részvény értéke 15 százalékkal ér többet, akkor abból láthatjuk, hogy jól választottuk meg befektetésünket, mert túlteljesítettük az átlagos piaci hozamot. Kibocsátói információk A tőzsdén jegyzett társaságok részvénykibocsátásukkal együtt azt is vállalják, hogy a társaság működését a

nyilvánosság elé tárják. Ezáltal a befektetők folyamatosan betekintést nyerhetnek a kiszemelt befektetési célpont tevékenységébe, jövőbeli profitkilátásaiba, ami nélkülözhetetlen ahhoz, hogy felelős befektetői döntést hozzanak. A nyilvánosságra kerülő társasági információk köre alapvetően két területet ölel fel: • • A rendszeres (éves, féléves, negyedéves) jelentések a vállalat megelőző időszaki teljesítményét mutatják be alapvetően számviteli beszámolási elvek szerint. Ez elsősorban a mérleg, az eredménykimutatás, illetve egyéb számviteli kimutatások nyilvánosságra hozatalát jelenti. A rendkívüli tájékoztatási kötelezettség minden olyan információ közzétételét jelenti, amely befolyásolhatja a társaság papírjainak áralakulását. Ez a gyakorlatban a társaság stratégiai döntéseit, akvizíciós/felvásárlási terveit és lépéseit, nagyobb hitelfelvételeit vagy akár nagyobb megrendeléseit is

jelentheti. Ezek az információk elérhetőek a BÉT, vagy a kibocsátó honlapján A kibocsátó információk értelmezése A nyilvánosságra kerülő információk fontos szerepet játszanak a részvények árának meghatározásában, ezeken keresztül kaphatnak képet a befektetők az adott részvény becsült értékére vonatkozóan. Ehhez azonban komoly pénzügyi ismeretre, elemzői tapasztalatra van szükség, ebben az esetben érdemes a tőzsdei kereskedő cégek által alkalmazott profi elemzői gárda munkájára támaszkodni. Elemzések a legtöbb adatszolgáltató honlapjáról letölthetőek akár ingyenesen is, vagy valamely előfizetéses csomag részeként, illetve az elemzéseket készítő kereskedő cégek saját honlapján is. Ezek rendszeres látogatása hasznos azért is, mert legtöbbször befektetési ajánlásokat is tartalmaznak (pl. vételre javasolt, vagy nem javasolt stb.) A pénzügyi kimutatásokból nyerhető legalapvetőbb információk,

egyszerűbb sarokszámok ismerete mindemellett jó támpontot adhat közvetlenül is a befektetők számára, ezért érdemes közelebbről is megismerkedni velük. P/E mutató Az árfolyam/nyereség (P/E) mutató matematikailag a részvény árfolyama és a részvénytársaság egy részvényére jutó adózott nyeresége (tehát nem az osztalék) hányadosaként adódik. Jelentése leegyszerűsítve az, hány év alatt termeli meg az adott cég az árának megfelelő nyereséget a jelenlegi jövedelmezőségi viszonyok állandósága mellett. Ha a P/E mutató értéke 20, akkor ez a fentiek szerint azt jelenti, hogy a cég 20 év alatt ér el annyi nyereséget, amelynek összege éppen a jelenlegi részvény árat adja. A P/E mutató önmagában nem rendelkezik információtartalommal csak más papírok hasonló mutatójával összehasonlítva. A magasabb P/E mutató ugyanis pozitívabb megítélést takar, amelyik társaságnak magasabb a P/E mutatója, azt elvileg magasabbra

értékeli a piac, míg az alacsonyabb P/E mutatóval rendelkező cég relatíve alulértékeltnek számít. A társaságok összehasonlítása azonban nem lehet általános, legtöbbször csak az adott iparágban, hasonló feltételek mellett működő cégek P/E mutatóinak összevetése nyújthat segítséget. Így pl a MOL és a MTELEKOM összehasonlítása kevés információval szolgál, azonban a MOL-nak a lengyel PKN Orlen vagy az osztrák OMV cégekhez viszonyított P/E mutatója már beszédes szám lehet. Természetesen a P/E mutató sem mindenható, önmagában ad kellő alapot befektetési döntések meghozatalához. A befektetői cél nem egyszerűen az, hogy találjon egy olyan papírt, amely alulértékelt a piachoz képest, hanem az, hogy olyan papírja legyen, amelynek alulértékeltsége csak ideiglenes, és a jövőben ez várhatóan megszűnik. A P/E mutató azonban erre vonatkozóan nem ad kapaszkodót, ahhoz már a társaság mélyebb elemzése szükséges.

Mi védi a befektetők pénzét? A tőzsdei kereskedés és tágabb értelemben az egész tőkepiac szigorú törvényi szabályok szerint működik, ami biztosítja a befektetők védelmét is egyben. A szabályozás alapja a Tőkepiacról szóló 2001 évi CXX törvény. A szabályozás kiterjed a tőzsdei kereskedő cégek, illetve a Tőzsde működésére csakúgy, mint az ügyletkötésekre és az információk felhasználására. A törvényi felügyeletet a Pénzügyi Szervezetek Állami Felügyelete garantálja, aki minden olyan esetben köteles eljárni, ha felé a piac bármely szereplőjével szemben panasszal élnek. A tőzsdei megbízás leadásakor sokszor nyűgnek tekintett adminisztráció, illetve a telefonos megbízások esetén a beszélgetés rögzítése is a befektetők védelmét hivatottak szolgálni. Ezek a bizonylatok illetve felvételek jelenthetik ugyanis később panaszaink alapját, amennyiben úgy érzi a befektető, a tőzsdei kereskedő cég nem a tőle

elvárható gondossággal képviselte érdekeit az üzletkötés során. Jó helyen van-e befektető pénze egy brókercégnél? A brókercégekre vonatkozóan a bankokhoz hasonlóan nagyon szigorú szabályokat és tőkekövetelményeket határoznak meg, ami biztosítja, hogy a társaság rendelkezzen elegendő tőkeerővel az ügyfelek követeléseinek teljesítésére. Emellett törvényi előírás a tőzsdei kereskedő cégek számára, hogy az ügyfélszámlán lévő pénzt nem forgathatják, azt csak az ügyfelek rendelkezése szerinti célra használhatják. Befektető Védelmi Alap A Befektető Védelmi Alap (BEVA), végső esetben teljesít a nehézségekkel küzdő tőzsdei kereskedő cég helyett. A BEVA a felszámolás alatt álló tőzsdei kereskedő cég valamennyi magánbefektetői követelését teljesíti 2006 január 1-től -, személyenként 2 millió forint összeghatárig, de az 1 millió forint feletti összeg 90 százalékáig. Ezt a kifizetést az Alap a

befektető kérelmére teljesíti, amit a befektetőnek egy éven belül meg kell tennie. Az összeghatár az európai uniós normákhoz igazodva fokozatosan emelkedni fog a közeljövőben. 2008 január 1-től 6 millió forintra, ám továbbra is, az egy millió forint feletti összegnek csak a 90 százalékára fog vonatkozni a kártalanítás. Milyen követelésekre nem nyújt védelmet a BEVA? A BEVA csak az Alap tagjainál fennálló követelésekre nyújt biztosítást. A tőzsdei kereskedő cégeknek törvényi kötelezettsége, hogy BEVA tagsággal rendelkezzenek, enélkül nem kaphatják meg a tevékenységük végzéséhez szükséges felügyeleti engedélyt. A tőzsdei kereskedő cég választásakor éppen ezért nagyon fontos, hogy a befektető ellenőrizze, az adott tőzsdei kereskedő cég rendelkezik-e a felügyelet engedélyével. Ezt megtehető a PSZÁF honlapjának segítségével (www.pszafhu), ahol naprakész listát található a piacon jogszerűen működő

társaságokról Részvénybefektetések adózása A személyi jövedelemadóról szóló törvény a tőkejövedelmeket a külön adózó jövedelmek közé sorolja, így azok nem képezik az összevont adó alapját képező személyi jövedelem részét. Ezért nem az általánosan ismert személyi jövedelemadó kulcsok szerint adóznak, hanem az egyes jövedelemtípusok egyedileg meghatározott adókulcsokat kaptak. A részvénybefektetések adózása Osztalékjövedelem Az osztalékjövedelemhez tartozik a társas vállalkozás adózott eredményéből a társas vállalkozás magánszemély tagja (részvényese, alapítója), tulajdonosa részesedése, ideértve az adózott eredményből a kamatozó részvény utáni kamatot is. Az EU tagállamainak tőzsdéin forgalmazott értékpapírokból származó osztalékot 2006. szeptember 1-jétől 10 százalékos mértékű adó terheli. Ez azonban még mindig kedvezményes a nem tőzsdei cégek osztalékadójához képest, ahol az

osztalékadó mértéke alapesetben 25 százalék, illetve a különösen magas, a saját tőke 30%-át meghaladó osztalék kifizetés esetén az osztalékadó mértéke a 30%-ot meghaladó hányadra 35%. Árfolyamnyereség Árfolyamnyereségnek tekintendő az értékpapír eladásából befolyt vételár, csökkentve a megszerzésére fordított összeggel, amennyiben erre vonatkozóan a befektető rendelkezik hiteles bizonylattal. Emellett a bevételt csökkenti az adásvétel során – szintén bizonylatokkal alátámasztható – felmerült járulékos költség, így a brókerjutalék is. A nem tőzsdén kötött ügylettel elért árfolyamnyereség-adója továbbra is 25%, viszont itt nem szerepel a veszteség szembeállíthatósága. A tőzsdei ügyleteken elért árfolyamnyereségre speciális szabályok vonatkoznak Tőzsdei ügyleteken elért árfolyamnyereség Tőzsdei ügyletnek tekintendő valamennyi a magyar jogszabályok szerint tőzsdének minősülő piacon

kötött ügylet, vonatkozzon az akár részvényre, egyéb értékpapírra vagy akár származékos (határidős és opciós) ügyletre. 2006. szeptember 1-től 20%-os mértékű adó terheli az Európai Unió tagállamainak és az OECD tagállamainak tőzsdéin kötött ügylettel elért árfolyamnyereségből származó jövedelmet. Az adózó döntése szerint az adóévet közvetlenül megelőző év, illetve az adóévet megelőző két év veszteségei állíthatók szembe az adott adóév nyereségével. Így először a 2007 adóév nyereségével állítható szembe az idei veszteség, majd a 2008. adóévvel az idei és a jövő évi veszteség Azon részvények esetében, amelyek 2006. szeptember 1 előtt kerültek megvásárlásra a részvény tulajdonosa választhat, hogy a bekerülési ár vagy a 2006. augusztus 31-i ár legyen a mérvadó a nyereség kiszámításakor. A befektetési jegyek, hitelpapírok adózása A befektetési jegyek adózása A befektetési

alapok által kibocsátott befektetési jegyeken elért jövedelem kamatból származó jövedelemnek minősül, így adókulcsa 20%. A 2006 szeptember 1-ig megvásárolt alapok nem esnek a kamatadó hatálya alá, az azt követően vásároltak viszont igen, tehát a 2006. augusztus 31-ig megvásárolt befektetési alapok a visszaváltásukig mentesülnek az adófizetési kötelezettség alól. Az adózás egységes a tekintetben is, hogy milyen típusú befektetési alapról van szó, így a tisztán kötvénybe fektető alap jegye ugyanúgy 20%-os kulccsal adózik, mint a teljes egészében részvénybe, vagy származékos ügyletekbe fektető alap jegye. Lényeges különbség van az adózásban a tekintetében, hogy milyen módon vásárolta meg, illetve adta el a befektető a befektetési alap jegyét. Tőzsdei értékesítés esetén ugyanis a befektetési jegyen elért jövedelem összevezethető az egyéb tőzsdei ügyleteken elért jövedelemmel, így az esetleges

veszteségek csökkenthetik az adófizetési kötelezettséget. A nem tőzsdei értékesítés esetén azonban ez az összevezetési lehetőség nem él. A hitelpapírok adózása A hitelpapírokon (államkötvények, vállalati kötvények, jelzálogpapírok stb.) elért jövedelem minden esetben kamatból származó jövedelemnek minősül, még akkor is, ha a jövedelmet a befektető az értékpapír adásvételével, árfolyamnyereség formájában érte el. Így a hitelpapírokra vonatkozó adókulcs 20% Értékpapír kölcsönzés adózása Az értékpapír kölcsönzés során szerzett kölcsönzési díj adókulcsa 20% függetlenül attól, hogy milyen értékpapír volt a kölcsönzés tárgya, így pl. akár részvény, vagy állampapír Általános szabály, hogy az adót csak a már ténylegesen megszerzett jövedelmek után kell fizetni. Eszerint pl. árfolyamnyereség adót csak azt követően kell megfizetni, ha az értékpapírt értékesítették és az

ellenérték az eladó számláján jóváírásra került. Tőzsdei ügyletek esetében ezért a jövedelem megszerzésének időpontja nem az eladás időpontja, hanem a mindenkori elszámolási ciklus szerinti teljesítés napja. Jelenleg a részvénypiacon ez az eladást követő harmadik napot jelenti Kell-e adóbevallást készíteni? Tőzsdei ügyletből származó jövedelemről (árfolyamnyereség) a magánszemély köteles adóbevallást benyújtani. Az adót a magánszemély az általa vezetett nyilvántartás alapján a tőzsdei ügyletről a tőzsdei kereskedő cég által kiállított bizonylatok szerint állapítja meg. A kamatból származó jövedelmeket a kifizető állapítja meg, vonja le, fizeti meg és vallja be. Tehát az adóbevallásban nem kell megjeleníteni. TERMÉKEK AZ AZONNALI PIACON: A részvény A részvény tulajdonosi viszonyt megtestesítő értékpapír, azaz a részvény megvásárlásával a részvényt kibocsátó vállalat résztulajdonosává

válik a befektető. Egy részvény a részvénytársasági össztőkének a névértéknek megfelelő hányadát testesíti meg. Ez azt jelenti, hogy ha például egy részvénytársaság tőkéje 100 millió forint, egy részvény névértéke pedig 10.000 forint, és a befektető egy részvényt vesz meg, akkor azzal ő a társaság 1 tízezredének, vagy másképp fogalmazva 1 század százalékának (0,01%) lesz a tulajdonosa. A részvények tartalmi és formai követelményei viszonylag gyorsan kialakultak, de sokáig gondot okozott, hogy a részvényeket hamisították. Ezért a kibocsátók már a kezdetektől fogva törekedtek arra, hogy ne legyen könnyű hamisítani ezeket a papírokat. Ezért egészen a XX század harmadik harmadáig a részvények nyomdai úton előállított „díszes okirat” formában kerültek kiadásra. A díszítés, akár csak a papírpénz esetében megnehezítette a hamisítást. Manapság már részvényt csak nagyon ritkán hoznak létre

fizikai értelemben, ehelyett az úgynevezett dematerializált formát alkalmazzák. Az ilyen részvények már csak elektronikus úton, számítógépes jelként kerülnek rögzítésre, nyilvántartásra. A részvény szónak hármas jelentése van. • • • Megtestesíti az alaptőke egy részét (a tag hozzájárulását). Megjeleníti a részvényes jogait és kötelezettségeit (tagsági jogát). A forgalomra szánt értékpapírt jelenti. A részvény fontosabb tulajdonságai • Nincs lejárati ideje, vagyis a részvény addig „él”, amíg a kibocsátó részvénytársaság működik. A részvény vásárlója a későbbiekben csak úgy juthat jövedelemhez, pénzhez, ha eladja azt valamely • • • másik gazdasági szereplőnek. A forgalomképességhez tehát nagyon fontos az, hogy létezzen piaca a részvényeknek. Ennek koncentrált megjelenése az értéktőzsde, de természetesen nem csak a tőzsdén lehet részvényekkel kereskedni. Tulajdonosi jogot

testesít meg maga a részvény, ami azt jelenti, hogy a tulajdonosa egyben a részvénytársaság tulajdonosa is. A tulajdonosi részarányt a papír névértékének és a társaság alaptőkéjének hányadosával lehet meghatározni. Százalékban szokták kifejezni Ez képezi a jövedelem felosztás alapját, így határozódik meg, hogy egy-egy részvény után mennyi osztalékot fizet a társaság, már ha fizet egyáltalán. Korlátozott (korlátolt) felelősséget ró a tulajdonosára, azaz a részvényes csak a részvény értékének megfelelő összeggel felel a részvénytársaság kötelezettségeiért. Ez a gyakorlatban azt jelenti, hogy a részvény vásárlója csak azt az összeget veszítheti, amennyiért a részvényt megvette. Hozama változó, azaz a vásárláskor a befektető nem lehet biztos abban, hogy vásárlási döntése milyen eredményhez vezet a jövőben. Persze ez az állítás általában igaz a gazdasági döntésekre, ám a részvény esetében ez

hangsúlyosan igaz, mivel, például a betétszámlával, vagy a kötvénnyel szemben a részvénynek (a kamatozó részvény kivételével) nincs előre meghatározott kamata. A részvénnyel elérhető hozam ráadásul két részből áll. Egyrészt osztalékot kaphat a befektető a részvénye után, másrészt az árfolyamának változásából is profitálhat. Részvényesi jogok, és azok gyakorlásának feltételei Részvényvásárlást a részvényeken elérhető árfolyamnyereség mellett a részvény birtoklásával járó egyéb jogok is motiválhatják. A részvény birtoklásával ugyanis a befektető a társaság tulajdonosává válik, ami az alábbi (a klasszikus felosztás szerint tagsági illetve vagyoni) jogokat biztosítja számára: • • • • részt vehet a társaság közgyűlésén, ott felvilágosítást kérhet, illetve észrevételt, indítványt tehet, betekintést kérhet a társaság tevékenységéről szóló jelentésekbe, valamint szavazhat;

élhet az ún. kisebbségi jogok igénybevételével (a szavazatok 5%-ával rendelkező részvényeseknek lehetőségük van közgyűlés összehívására, közgyűlésen valamely kérdés napirendre való felvetetésére, az ügyvezetés megvizsgáltatására); jogosult a részvénytársaság mérleg szerinti felosztható és a közgyűlés által felosztani rendelt eredményének a részvényre jutó arányos részére, az osztalékra; a részvénytársaság jogutód nélküli megszűnése esetén az egyéb jogosultak kielégítését követően megmaradt, felosztható vagyon arányos részére (likvidációs hányadhoz való jog). A részvényesi jogok gyakorlásának minimális feltétele, hogy az adott társasági esemény (közgyűlés vagy osztalékfizetés) előtt, egy meghatározott napon (az ún. fordulónapon) a befektető tulajdonában legyen az adott részvény. A fordulónapot a KELER szabályzata határozza meg, alapesetben az adott társasági esemény (tehát a

közgyűlés napja, illetve az osztalékfizetés kezdőnapja) napját 5 elszámolási nappal megelőző napra esik. Ahhoz azonban, hogy ezen a napon a részvény a tulajdonunkban legyen, legkésőbb az adott piac elszámolási ciklusának megfelelő számú nappal (magyar piacon ez jelenleg 3) korábban kell a tőzsdén megvásárolni az adott papírt. Ez tehát annyit jelent, hogy a jogok gyakorlásához 8 elszámolási nappal korábban kell a tőzsdén megvenni a részvényt. Osztalékfizetés Osztalékfizetés vonatkozásában ez azt jelenti, hogy aki az osztalék kifizetésének meghirdetett kezdőnapja előtt legkésőbb 8 elszámolási nappal (amely a jelenlegi gyakorlat szerint 8 kereskedési napot is jelent) vásárolja meg a részvényt, az még jogosult az osztalékra (ennek megfelelően az ezen a napon vagy korábban eladó befektető már nem jogosult rá). A kifizetés kezdőnapját 7 elszámolási nappal megelőzően azonban már osztalékjogosultság nélküli

szelvényekkel folyik a kereskedés a BÉT-en. Részvétel a társaság közgyűlésén Ha a részvény letétben van, úgy a letétkezelő rendszerint külön nem értesíti a „magánbefektetőt” a közgyűlésről, erről neki kell – a közgyűlési hirdetményből – tudomást szereznie. A befektetőnek jeleznie kell részvételi szándékát a tőzsdei kereskedő cégének (ez történhet személyesen, vagy a tőzsdei kereskedő cég által elfogadott egyéb módon). A tőzsdei kereskedő cég öt munkanappal a közgyűlést megelőzően (illetve az ettől eltérő alapszabályi rendelkezés szerint) zárolja a részvényes részvényeit a közgyűlés napjáig, majd tulajdonosi megfeleltetést ad le a KELER részére a társasági esemény fordulónapjára (a társasági eseményt 5 munkanappal megelőző napra) vonatkozó állapotról, melyet a KELER továbbít a kibocsátó felé. A részvényesnek, (vagy meghatalmazottjának) ezt követően regisztráltatnia kell magát

a közgyűlési hirdetményben megadott helyen és módon – ez az egyes alapszabályok és szokások alapján igen változatos lehet. Nem szükséges külön regisztráltatni a részvényesnek abban az esetben, ha a tulajdonosi megfeleltetéssel a regisztráció is együtt jár az adott társaságnál. Általában nem kell külön regisztrációs bizonylat, mert a „regisztrációs jel” elektronikusan keletkezik, azaz a tulajdonosok számára a közgyűlés megkezdése előtt már nem a regisztrációs bizonylatot, hanem a szavazásra jogosító „dokumentumot” adja át a társaság képviselője. További feltétele a közgyűlésen való személyes jog gyakorlásának a „tulajdonosi igazolás”-nak a közgyűlésen való bemutatása / átadása. Ez ugyanis törvényi előírás, így a közgyűlési hirdetményben megemlíteni nem szükséges. Az már persze cégtől függ, hogy ténylegesen igényli-e vagy sem A számlakivonat nem minősül tulajdonosi igazolásnak, így

azok a kisrészvényesek, akik csak számlakivonattal mennek a közgyűlésre, nem gyakorolhatják szavazati/javaslattételi jogukat. A részvény tulajdonos köthet olyan szerződést is a letétkezelővel, hogy automatikusan elvégezze a tulajdonosi megfeleltetést és a lejelentést. Adott esetben még a regisztrációt is elintézi a letétkezelő, bár ilyen szerződést a gyakorlatban csak külföldiekkel kötnek. A fenti lépések véghezvitelét követően vehet részt a részvényes a közgyűlésen és gyakorolhatja részvényesi jogait. A részvénykönyvi bejegyzéssel, a közgyűlésen való részvétellel kapcsolatos eljárások tekintetében a kibocsátók Alapszabálya további speciális rendelkezéseket, feltételeket is megállapíthat. Az egyes kibocsátók alapszabálya megtekinthető az adott kibocsátó székhelyén, de elérhető a BÉT honlapján is. A nyilvánosan működő részvénytársaságok által kibocsátható részvények fajtái,

részvényosztályok, és a bennük foglalt tagsági jogok Törzsrészvény: azt a részvényt nevezik törzsrészvénynek, amely azonos tagsági jogokat biztosít tulajdonosainak, és nem tartozik az alább felsorolt egyetlen részvényfajta közé sem. A törzsrészvényt szokás közönséges részvénynek is nevezni. Elsőbbségi részvények: a törzsrészvénnyel szemben az elsőbbségi részvények eltérő tagsági jogokat biztosítanak tulajdonosaiknak. Azért nevezik elsőbbséginek az ilyen részvényeket, mert tulajdonosaiknak valamilyen téren elsőbbséget, „előnyt” biztosítanak a törzsrészvényesekkel szemben. Azonban ezek az előnyök nincsenek ingyen, valamelyik másik jogosítványát korlátozzák a részvényesnek az adott előnyért „cserébe”. • • • Osztalékelsőbbségi részvény: általában fix, előre rögzített nagyságú osztalékot ígér. A törzsrészvényeseknek csak akkor fizetnek osztalékot, ha az elsőbbségi részvények

osztalékát már kifizették. Így előfordulhat olyan is, hogy a törzsrészvényeseknek „nem jut” osztalék A szavazatelsőbbségi részvény a szokásosnál nagyobb arányú szavazati jogot biztosít tulajdonosának. A köznyelvben „aranyrészvény”-nek nevezik azokat a szavazatelsőbbségi részvényeket, amelyek a társasági határozatokkal kapcsolatban vétójogot biztosítanak tulajdonosuknak. A likvidációs hányadhoz kapcsolódó elsőbbségi részvény tulajdonosai a társaság felszámolása esetén a törzsrészvényesek előtt részesednek a felszámolás után rendelkezésre álló vagyonból. Dolgozói részvény: a részvénytársaságnál teljes és részmunkaidőben foglalkoztatott munkavállalók számára - ingyenesen vagy kedvezményes áron - bocsátható ki dolgozói részvény, a részvénytársaság alaptőkéjének felemelésével egyidejűleg. A dolgozói részvény csak a részvénytársaság munkavállalóira, illetve azokra ruházható át,

akik számára az alapszabály ezt a jogot a részvénytársasággal fennállt korábbi munkaviszonyukra tekintettel biztosítja. Kamatozó részvény: Az alapszabály rendelkezéseinek megfelelően előre meghatározott mértékű kamatra jogosító részvény is forgalomba hozható. A kamatozó részvény tulajdonosát a részvény névértéke után - az osztalékon felül - a részvényen feltüntetett módon számított kamat illeti meg. Visszaváltható részvény: közgyűlés olyan részvény kibocsátásáról is határozhat, amely alapján a kibocsátandó részvényre a részvénytársaságot vételi jog vagy a részvényest eladási jog illeti meg, az alapszabályban meghatározott feltételek szerint A részvénytulajdonosok védelme Amennyiben valamely tulajdonos olyan jelentős részesedést szerez az adott cégben, hogy a társaság irányítása a kezébe kerül, úgy a többi részvényes (kisrészvényesek) kiszolgáltatottá válik, mivel a főtulajdonosnak

lehetősége van a saját érdekeit célzó – és így adott esetben a kisebbségi tulajdonosok érdekeit figyelmen kívül hagyó – döntések keresztülvitelére. A törvényi szabályozás fokozottan ügyel arra, hogy egy ilyen nagytulajdonos megjelenésével ne kerüljenek hátrányos helyzetbe a kisebbségi részvényesek, ennek szellemében kerültek kialakítására a vállalatok felvásárlását keretbe foglaló ún. take-over szabályok E szabályok annak a vezérgondolatnak a nyomán születtek meg, hogy az ilyen jellegű akciók időben a nyilvánosság elé kerüljenek, és így a kisrészvényesek még időben dönthessenek arról, hogy az adott nagytulajdonos megjelenése mellett is fenn kívánják-e tartani a tulajdonosi részesedésüket az adott cégben, vagy inkább megszabadulnak tőle. Ezt a célt a szabályozás egyrészt úgy valósítja meg, hogy minden egyes jelentősebb befolyásszerzéshez (az alap határérték az 5%-os befolyás, amit 50% eléréséig

minden újabb 5%-os befolyás megszerzése testesít meg) bejelentési kötelezettség kapcsolódik, ami átláthatóvá teszi a tulajdonosi szerkezetet. (Az 50%-os részesedés fölött a 75, 80, 85 illetve 90%-os befolyás elérését, a 90%-os befolyás felett minden további 1%-os növekedést / csökkenést kell bejelenteni). A bejelentés elmulasztása esetén a szavazati jogok semmilyen mértékben nem gyakorolhatók. A magánbefektetők valódi védelmét a szabályozás azon eleme biztosítja, mely valamennyi tulajdonos számára ún. nyilvános vételi ajánlat tételét írja elő egy meghatározott mértékű befolyás megszerzéséhez (főszabályként még a határ átlépése előtt). Ezen kötelezettség jelenleg főszabályként a 33%-os mérték (illetve 25%-os mérték, ha a többi részvényes közül egyik sem rendelkezik 10%-ot meghaladó mértékű befolyással) eléréséhez kötődik. A szabályozás nem a tulajdoni részesedést, hanem a szavazati jogokon

keresztül gyakorolható befolyást vizsgálja, amely szigorúbb korlátot jelent (pl. együtt szavazók csoportját e szempontból összehangoltan eljáró személyeknek, kvázi egy személynek tekinti a törvény). Vételi ajánlat esetén az ajánlattevő vételi kötelezettsége valamennyi részvényes valamennyi részvényére vonatkozik, azaz a kisrészvényes nem kerülhet olyan helyzetbe, hogy akarata ellenére nem tudja értékesíteni részvényeit. Egy ilyen kötelezettség csak akkor ér valamit, ha az ajánlattevő megfelelő árat kénytelen ajánlani a többi részvényes felé. A szabályozás az ajánlatban szereplő ár értékére vonatkozóan előírja, hogy a szabályozott piacra bevezetett részvény esetén nem lehet kevesebb, mint: • • az ajánlat Felügyelet részére történő benyújtását megelőző 180 nap forgalommal súlyozott tőzsdei átlagára, vagy; az ajánlattevő (valamint kapcsolt személyei) által ezen időszakban történt

részvénytranzakciók legmagasabb ára, vagy; az ajánlattevő (valamint kapcsolt személyei) által ezen időszakban érvényesített, vagy a megkötött megállapodásban foglalt vételi, visszavásárlási jog esetén a szerződés lehívási ára és a díj együttes összege; vagy • • • az ajánlattevő (valamint kapcsolt személyei) által ezen időszakban megkötött megállapodás alapján a szavazati jog összehangolt gyakorlásáért kapott ellenérték, vagy; az ajánlat Felügyelet részére történő benyújtását megelőző 360 nap forgalommal súlyozott tőzsdei átlagára, vagy; az egy részvényre jutó saját tőke értéke közül a legmagasabb összeg. A nyilvános vételi ajánlat (valamint a befolyásszerzésre vonatkozó bejelentések) közzététele a törvényi előírások szerint több módon is megvalósulhat: • • • • országos terjesztésű napilapban; kibocsátó honlapján; a Tőzsde honlapján (itt a tőzsdei előírások miatt

mindenképp megjelenik az információ); a Felügyelet honlapján. Az ajánlat elfogadásáról szóló döntésnél érdemes az igazgatóság – akit véleményezési kötelezettség terhel a vételi ajánlat kapcsán – támogató, vagy ellenző álláspontját is figyelembe venni, melyet az igazgatóság a vételi ajánlat kézhezvételét követően legkésőbb az elfogadási időszak kezdete előtt köteles közzétenni. A hirdetménynek pontosan rendelkeznie kell az elfogadás módjáról, így amennyiben a részvényes élni kíván a vételi ajánlatban foglalt lehetőséggel, az ott leírtak szerint kell eljárnunk. Ez alapvetően egy, a vételi ajánlathoz mellékelt elfogadó nyilatkozat kitöltését, annak az ajánlatban meghatározott elfogadóhelyre történő eljuttatását jelenti a megadott határidőn belül, a részvényeket pedig az ajánlatban megjelölt számlára kell átutalni. Az elfogadásra a törvényi előírások alapján 30-65 nap áll rendelkezésre,

ennek lezárását követően a részvényesek öt munkanapon belül jutnak hozzá a részvények ellenértékéhez, ha pedig ennek lejártát követő harminc napon belül sem történik meg a kifizetés, úgy a részvényes elállhat eladási szándékától. Amennyiben az ajánlattevő nem jut 50%-ot meghaladó szavazati többséghez, visszajuttatva a felajánlott részvényeket elállhat az ajánlattól, de csak akkor, ha ezt korábban, az ajánlati felhívásában is jelezte. Kiszorítási eljárás Ha az ajánlattevő a sikeres nyilvános vételi ajánlat lezárását követő három hónapon belül 90%-ot elérő, vagy azt meghaladó befolyással rendelkezik (és az ajánlatban nyilatkozott arról, hogy vételi jogával élni kíván), akkor ún. kiszorítási eljárásra kerülhet sor Kiszorítási eljárás valójában azt jelenti, hogy az ajánlattevő - amennyiben egyedüli tulajdonosa kíván lenni a céltársaságnak - vételi jogot gyakorolhat a céltársaságnak a