A doksi online olvasásához kérlek jelentkezz be!

A doksi online olvasásához kérlek jelentkezz be!

| bea75 | 2016. május 07. | |

|---|---|---|

| Érdekes. | ||

Mit olvastak a többiek, ha ezzel végeztek?

Tartalmi kivonat

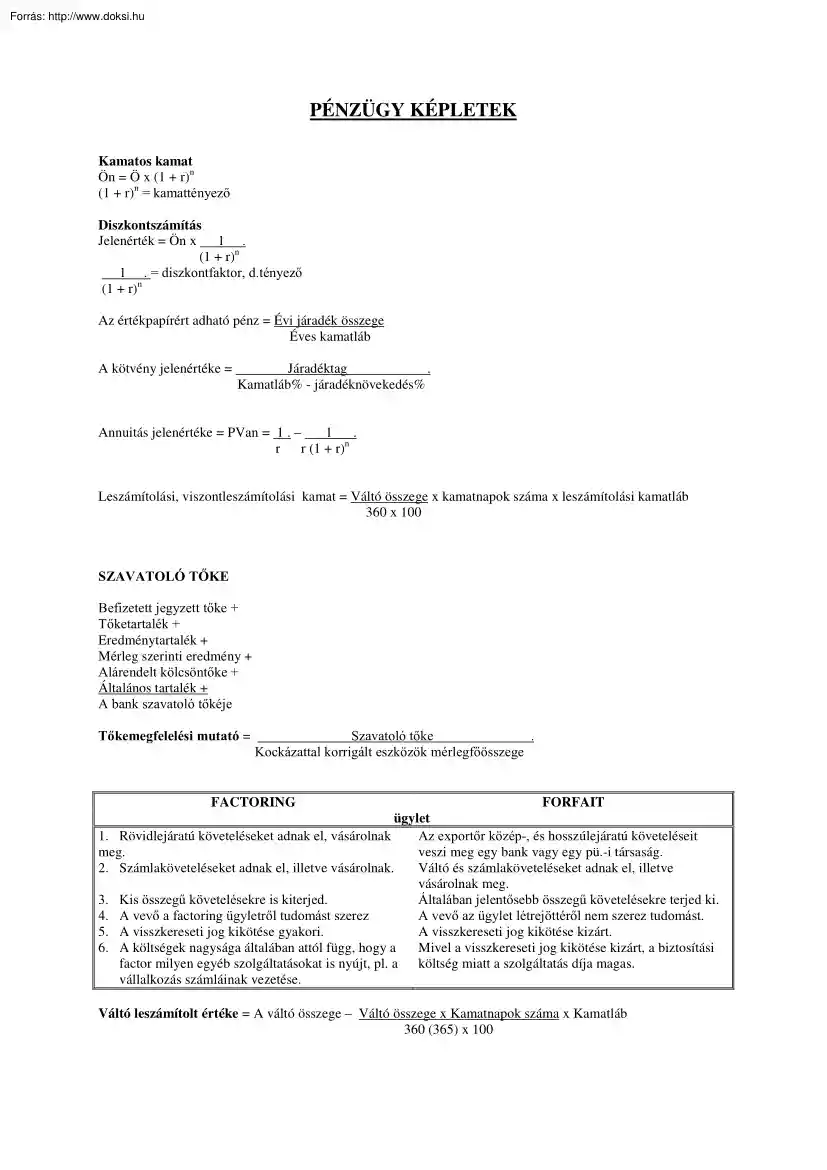

PÉNZÜGY KÉPLETEK Kamatos kamat Ön = Ö x (1 + r)n (1 + r)n = kamattényező Diszkontszámítás Jelenérték = Ön x 1 . (1 + r)n 1 . = diszkontfaktor, dtényező (1 + r)n Az értékpapírért adható pénz = Évi járadék összege Éves kamatláb A kötvény jelenértéke = Járadéktag . Kamatláb% - járadéknövekedés% Annuitás jelenértéke = PVan = 1 . – 1 . r r (1 + r)n Leszámítolási, viszontleszámítolási kamat = Váltó összege x kamatnapok száma x leszámítolási kamatláb 360 x 100 SZAVATOLÓ TŐKE Befizetett jegyzett tőke + Tőketartalék + Eredménytartalék + Mérleg szerinti eredmény + Alárendelt kölcsöntőke + Általános tartalék + A bank szavatoló tőkéje Tőkemegfelelési mutató = Szavatoló tőke . Kockázattal korrigált eszközök mérlegfőösszege FACTORING FORFAIT ügylet 1. Rövidlejáratú követeléseket adnak el, vásárolnak Az exportőr közép-, és hosszúlejáratú követeléseit meg. veszi meg egy bank vagy egy pü.-i

társaság 2. Számlaköveteléseket adnak el, illetve vásárolnak Váltó és számlaköveteléseket adnak el, illetve vásárolnak meg. 3. Kis összegű követelésekre is kiterjed Általában jelentősebb összegű követelésekre terjed ki. 4. A vevő a factoring ügyletről tudomást szerez A vevő az ügylet létrejöttéről nem szerez tudomást. 5. A visszkereseti jog kikötése gyakori A visszkereseti jog kikötése kizárt. 6. A költségek nagysága általában attól függ, hogy a Mivel a visszkereseti jog kikötése kizárt, a biztosítási factor milyen egyéb szolgáltatásokat is nyújt, pl. a költség miatt a szolgáltatás díja magas vállalkozás számláinak vezetése. Váltó leszámítolt értéke = A váltó összege – Váltó összege x Kamatnapok száma x Kamatláb 360 (365) x 100 Hitelkamatláb % = 360 x 100 x diszkontkamatláb . (360 x 100) – (360 x diszkontkamatláb) Diszkontkamatláb % = 360 x 100 x hitelkamatláb . (360 x 100) + (360 x

hitelkamatláb) 20 %-os leszámítolási kamatlábnak 25 %-os hitelkamatláb felel mg. Lízingügylet Pénzügyi lízing Operatív lízing Megnevezés lízingbe lízingbe lízingbe lízingbe adó vevő adó vevő 1. A birtoklás joga X X 2. A tulajdonlás joga X X 3. A lízingelt dolog a X X vagyoni nyilvántartásban 4. Az értékcsökkenés X X elszámolása 5. A lízingügylet bevétele X X 6. A lízingdíj X X Pénzszállítás Ssz. Szállított pénz összege Pénzszállító Kísérők száma 1. 50.000 Ft alatt 1 - 2. 50.001 – 200000 Ft-ig 1 1 3. 4. 5. 200.001 – 500000 Ft között 500.001 – 2000000 Ft között 2.000001 forinttól 1 1 1 2 2 2, egyik fegyveres Egyszerű hozam = Pénzszállításhoz alkalmazott eszköz Pénzszállító táska, közúti szállítóeszköz Pénzszállító táska, közúti szállítóeszköz Pénzszállító táska, gépkocsi Pénzszállító táska, gépkocsi Pénzszállító táska, gépkocsi Névleges hozam Ft . A kötvény

árfolyamértéke Ft Ha a kötvény a) névértéke és árfolyamértéke azonos összeg, akkor a névleges hozam és az egyszerű hozam százalékban megegyezik, b) árfolyamértéke kisebb a névértéknél, akkor az egyszerű hozam nagyobb a névleges hozamnál, c) árfolyamértéke nagyobb a névértéknél, akkor az egyszerű hozam kisebb a névleges hozamnál. Egy részvényre jutó adózott nyereség = Osztalékfizetési ráta = Adózott nyereség Ft . A részvények darabszáma Kifizetésre tervezett osztalék Ft . Egy részvényre jutó adózott nyereség Újrabefektetési ráta = 1 – Osztalékfizetési ráta A részvény várható hozama = Egy részvényre jutó várható osztalék + A részvény várható árf. – A részvény jelenlegi árf A részvény jelenlegi ( év eleji) árfolyama A részvényesek (a befektetők) által várt (elért) hozamot nevezik tőkésítési rátának is. AZ ADÓMENTES ÉRTÉKESÍTÉS ÉS A NULLA ADÓKULCCSAL TÖRTÉNŐ

ÉRTÉKESÍTÉS KÖZÖTTI KÜLÖNBSÉGEK ADÓMENTES ÉRTÉKESÍTÉS NULLA ADÓKULCSOS ÉRTÉKESÍTÉS a) Az értékesítéshez kibocsátott számlában az adót a) Az adót nulla (0) adókulccsal kell felszámítani. nem lehet felszámítani. b) Az értékesítéshez szükséges beszerzések b) Az értékesítéshez szükséges beszerzések számláiban az eladó által a vevőre továbbhárított számláiban az eladó által a vevőre továbbhárított adót (előzetesen felsz. adót) az adóhatóságtól nem adót más értékesítésekről kibocs. számlákban lehet visszaigényelni. felszámított adóból le lehet vonni, vissza lehet igényelni. c) Az adóhatóságtól vissza nem igényelhető adó c) Az adóhatósággal történő adóelszámolás során a növeli a ráfordításokat, ezáltal csökkenti a felszámított adóból levonható (visszaigényelhető) nyereséget. adó nem növeli a ráfordításokat, és ezáltal az eladási árat. A számlán feltüntetett adókulcs

(áfa kulcs kisebbített mértéke) = Adókulcs . x 100 (%-ban) 100 + adókulcs Adólevonásra jogosító termékértékesítés és szolgáltatásnyújtás adó nélkül Levonási hányad = számított értéke . A számlálóban szereplő összeg + az adólevonásra nem jogosító termékértékesítés és szolgáltatásnyújtás ellenértéke AZ ELSZÁMOLANDÓ ADÓT ADÓELSZÁMOLÁSI IDŐSZAKONKÉNT SZÁMÍTJUK. Nyitó bolti kiskereskedelmi Az adóbevallási időszakban Záró bolti kiskereskedelmi készlet adókulcsonként + továbbértékesítési célra beszerzett -- készlet adókulcsonként termékek adókulcsonként Részarány = ---------------------------------------------------------------------------------------------------------------------Összes nyitó bolti kiskereskedelmi készlet + Az adóbevallási időszakban továbbértékesítési célra beszerzett összes termék -- Összes záró bolti kiskereskedelmi készlet n F=Σ k=1 BNY(k) + BF(k) -- BZ(k) BNY +

BF – BZ . x É x A(k) . x λ 100 + A(k) F = adóbevallási időszakonként fizetendő adó összege BNY(k) = nyitó bolti kiskereskedelmi készlet, adókulcsonként BF(k) = továbbértékesítési célra beszerzett termékek, adókulcsonként BZ(k) = záró bolti kiskereskedelmi készlet, adókulcsonként BNY = nyitó bolti kiskereskedelmi készlet, összesen = továbbértékesítési célra beszerzett termékek, összesen BF = záró bolti kiskereskedelmi készlet, összesen BZ É = bolti kiskereskedelmi tevékenységből származó, az adóbevallási időszakban tényl. elért bevétel A(k) = az adó százalékos mértéke, adókulcsonként k = adókulcsok λ = az eltérő alkalmazásból származó torzító hatást kiegyenlítő koefficiens, amelynek értéke 1,0, ha a bolt önálló ármegállapításai joggal nem rendelkezik, és adatok értékelése fogyasztói áron történik, egyéb esetekben pedig 1,015. Fogyasztási adó = vámérték x adókulcs Fogyasztási adó

= hl x adótétel (pl. ft/hl) Az összevontan adózó jövedelmek után az elszámolandó adó számítása TEVÉKENYSÉG Sorrendje Megnevezése Értelmezése 1. Összevont adóalap számítása. Az együttadózó jövedelmek számítása, majd azok összegzése. 2. Számított adó megállapítása. Az összevont adóalap után az adótábla szerinti adókulcsokkal megállapított adó. 3. Összevont adóalap adójának számítása. A külföldön megfizetett adó beszámításával, az adójóváírással, a nyugdíj és az azzal azonosan adózó jövedelmek adójának levonásával módosított adó. 4. Összjövedelmet terhelő fizetendő adó. Az összevont adóalap adója csökkentve az igénybe vehető adókedvezményekkel. 5. Elszámolandó adó meghatározása. A fizetendő adó csökkentve a kifizetők által levont és az adózó által megfizetett adóelőlegekkel. Egy tulajdonos vagyoni részesedése = A tulajdonos vagyoni betétje . A megelőző évi mérlegben a

saját tőke A társasági adó számítása a belföldi illetékességű adóalanyoknál 1. Adózás előtti eredmény 2. – Az adózás előtti eredményt csökkentő tételek 3. + Az adózás előtti eredményt növelő tételek 4. Társasági adóalap 5. Társasági adó (4 sor x 0,18) 6. – Adókedvezmények 7. – A külföldön megfizetett társasági adóból figyelembe vehető hányad 8. Fizetendő adó (5 sor – 6 sor – 7 sor) 9. Adózott eredmény (1sor – 8sor) 10. – Osztalékra kifizetés 11. Mérleg szerinti eredmény (9sor – 10sor) A társasági adó számítása külföldi vállalkozónál „A” eset 1. Adózás előtti eredmény 2. – Az elhatárolt veszteségből figyelembe vett összeg 3. Adóalap (1sor - 2sor) 4. Társasági adó (3sor x 0,18) „B” eset H az „A” szerint számított adóalap kisebb az elszámolt költség 12% - ánál, akkor az ADÓALAP = KÖLTSÉGEK x 0,12 Külföldi vállalkozó A külföldi szervezet adóalapja és

társasági adója Az adó összege = BEVÉTEL x adómérték Vámtehernél a késedelmi kamat = Jegybanki alapkamat x 2 x késedelmi napok száma x meg nem fizetett adóteher 365 A befektetett tőke egyenletes ütemű visszatörlesztése Vt = B é x n . M Vt = visszanyert tőke az amortizációs idő egyes éveiben Bé = az eszközök könyv szerinti bruttó értéke M = használati idő hossza ( év ) n = használati idő egyes éve Gyorsított ütemű tőketörlesztés Évenkénti leírás, amortizációs kulcs (%) = M = a használati idő hossza ( év ) N = a leírási évek száma (M + 1) – n . x 100 M x (M + 1) 2 A vagyon és a tőke struktúrájának lejárat szerinti egyezősége VAGYONSTRUKTÚRA TŐKESTRUKTÚRA I. Tartós befektetések I. Saját tőke II. Forgóeszközök II. Hosszúlejáratú idegen tőke III. Rövidlejáratú idegen tőke Nettó forgótőke A vállalkozás mérlege alapján ellenőrizze, hogy betartják-e a vagyon és a tőke lejárat szerinti

egyezőségének követelményeit! a) Nettó forgótőke = forgóeszközök – rövid lej. kötelezettségek b) Befektetett eszközök finanszírozása = Saját tőke + Hosszúlejáratú hitel . =1 Befektetett eszközök + Nettó forgótőkével finanszírozott forgóeszközök Minden olyan esetben, amikor a kapott eredmény 1, a vállalkozás a finanszírozási követelményeknek megfelelő gyakorlatot követ. c) Forgóeszközök finanszírozása = Rövidlejáratú kötelezettségek = 1 Forgóeszközök csökkentve a nettó forgótőkével Minden olyan esetben, amikor a kapott eredmény 1, a vállalkozás a finanszírozási követelményeknek megfelelő gyakorlatot követ

társaság 2. Számlaköveteléseket adnak el, illetve vásárolnak Váltó és számlaköveteléseket adnak el, illetve vásárolnak meg. 3. Kis összegű követelésekre is kiterjed Általában jelentősebb összegű követelésekre terjed ki. 4. A vevő a factoring ügyletről tudomást szerez A vevő az ügylet létrejöttéről nem szerez tudomást. 5. A visszkereseti jog kikötése gyakori A visszkereseti jog kikötése kizárt. 6. A költségek nagysága általában attól függ, hogy a Mivel a visszkereseti jog kikötése kizárt, a biztosítási factor milyen egyéb szolgáltatásokat is nyújt, pl. a költség miatt a szolgáltatás díja magas vállalkozás számláinak vezetése. Váltó leszámítolt értéke = A váltó összege – Váltó összege x Kamatnapok száma x Kamatláb 360 (365) x 100 Hitelkamatláb % = 360 x 100 x diszkontkamatláb . (360 x 100) – (360 x diszkontkamatláb) Diszkontkamatláb % = 360 x 100 x hitelkamatláb . (360 x 100) + (360 x

hitelkamatláb) 20 %-os leszámítolási kamatlábnak 25 %-os hitelkamatláb felel mg. Lízingügylet Pénzügyi lízing Operatív lízing Megnevezés lízingbe lízingbe lízingbe lízingbe adó vevő adó vevő 1. A birtoklás joga X X 2. A tulajdonlás joga X X 3. A lízingelt dolog a X X vagyoni nyilvántartásban 4. Az értékcsökkenés X X elszámolása 5. A lízingügylet bevétele X X 6. A lízingdíj X X Pénzszállítás Ssz. Szállított pénz összege Pénzszállító Kísérők száma 1. 50.000 Ft alatt 1 - 2. 50.001 – 200000 Ft-ig 1 1 3. 4. 5. 200.001 – 500000 Ft között 500.001 – 2000000 Ft között 2.000001 forinttól 1 1 1 2 2 2, egyik fegyveres Egyszerű hozam = Pénzszállításhoz alkalmazott eszköz Pénzszállító táska, közúti szállítóeszköz Pénzszállító táska, közúti szállítóeszköz Pénzszállító táska, gépkocsi Pénzszállító táska, gépkocsi Pénzszállító táska, gépkocsi Névleges hozam Ft . A kötvény

árfolyamértéke Ft Ha a kötvény a) névértéke és árfolyamértéke azonos összeg, akkor a névleges hozam és az egyszerű hozam százalékban megegyezik, b) árfolyamértéke kisebb a névértéknél, akkor az egyszerű hozam nagyobb a névleges hozamnál, c) árfolyamértéke nagyobb a névértéknél, akkor az egyszerű hozam kisebb a névleges hozamnál. Egy részvényre jutó adózott nyereség = Osztalékfizetési ráta = Adózott nyereség Ft . A részvények darabszáma Kifizetésre tervezett osztalék Ft . Egy részvényre jutó adózott nyereség Újrabefektetési ráta = 1 – Osztalékfizetési ráta A részvény várható hozama = Egy részvényre jutó várható osztalék + A részvény várható árf. – A részvény jelenlegi árf A részvény jelenlegi ( év eleji) árfolyama A részvényesek (a befektetők) által várt (elért) hozamot nevezik tőkésítési rátának is. AZ ADÓMENTES ÉRTÉKESÍTÉS ÉS A NULLA ADÓKULCCSAL TÖRTÉNŐ

ÉRTÉKESÍTÉS KÖZÖTTI KÜLÖNBSÉGEK ADÓMENTES ÉRTÉKESÍTÉS NULLA ADÓKULCSOS ÉRTÉKESÍTÉS a) Az értékesítéshez kibocsátott számlában az adót a) Az adót nulla (0) adókulccsal kell felszámítani. nem lehet felszámítani. b) Az értékesítéshez szükséges beszerzések b) Az értékesítéshez szükséges beszerzések számláiban az eladó által a vevőre továbbhárított számláiban az eladó által a vevőre továbbhárított adót (előzetesen felsz. adót) az adóhatóságtól nem adót más értékesítésekről kibocs. számlákban lehet visszaigényelni. felszámított adóból le lehet vonni, vissza lehet igényelni. c) Az adóhatóságtól vissza nem igényelhető adó c) Az adóhatósággal történő adóelszámolás során a növeli a ráfordításokat, ezáltal csökkenti a felszámított adóból levonható (visszaigényelhető) nyereséget. adó nem növeli a ráfordításokat, és ezáltal az eladási árat. A számlán feltüntetett adókulcs

(áfa kulcs kisebbített mértéke) = Adókulcs . x 100 (%-ban) 100 + adókulcs Adólevonásra jogosító termékértékesítés és szolgáltatásnyújtás adó nélkül Levonási hányad = számított értéke . A számlálóban szereplő összeg + az adólevonásra nem jogosító termékértékesítés és szolgáltatásnyújtás ellenértéke AZ ELSZÁMOLANDÓ ADÓT ADÓELSZÁMOLÁSI IDŐSZAKONKÉNT SZÁMÍTJUK. Nyitó bolti kiskereskedelmi Az adóbevallási időszakban Záró bolti kiskereskedelmi készlet adókulcsonként + továbbértékesítési célra beszerzett -- készlet adókulcsonként termékek adókulcsonként Részarány = ---------------------------------------------------------------------------------------------------------------------Összes nyitó bolti kiskereskedelmi készlet + Az adóbevallási időszakban továbbértékesítési célra beszerzett összes termék -- Összes záró bolti kiskereskedelmi készlet n F=Σ k=1 BNY(k) + BF(k) -- BZ(k) BNY +

BF – BZ . x É x A(k) . x λ 100 + A(k) F = adóbevallási időszakonként fizetendő adó összege BNY(k) = nyitó bolti kiskereskedelmi készlet, adókulcsonként BF(k) = továbbértékesítési célra beszerzett termékek, adókulcsonként BZ(k) = záró bolti kiskereskedelmi készlet, adókulcsonként BNY = nyitó bolti kiskereskedelmi készlet, összesen = továbbértékesítési célra beszerzett termékek, összesen BF = záró bolti kiskereskedelmi készlet, összesen BZ É = bolti kiskereskedelmi tevékenységből származó, az adóbevallási időszakban tényl. elért bevétel A(k) = az adó százalékos mértéke, adókulcsonként k = adókulcsok λ = az eltérő alkalmazásból származó torzító hatást kiegyenlítő koefficiens, amelynek értéke 1,0, ha a bolt önálló ármegállapításai joggal nem rendelkezik, és adatok értékelése fogyasztói áron történik, egyéb esetekben pedig 1,015. Fogyasztási adó = vámérték x adókulcs Fogyasztási adó

= hl x adótétel (pl. ft/hl) Az összevontan adózó jövedelmek után az elszámolandó adó számítása TEVÉKENYSÉG Sorrendje Megnevezése Értelmezése 1. Összevont adóalap számítása. Az együttadózó jövedelmek számítása, majd azok összegzése. 2. Számított adó megállapítása. Az összevont adóalap után az adótábla szerinti adókulcsokkal megállapított adó. 3. Összevont adóalap adójának számítása. A külföldön megfizetett adó beszámításával, az adójóváírással, a nyugdíj és az azzal azonosan adózó jövedelmek adójának levonásával módosított adó. 4. Összjövedelmet terhelő fizetendő adó. Az összevont adóalap adója csökkentve az igénybe vehető adókedvezményekkel. 5. Elszámolandó adó meghatározása. A fizetendő adó csökkentve a kifizetők által levont és az adózó által megfizetett adóelőlegekkel. Egy tulajdonos vagyoni részesedése = A tulajdonos vagyoni betétje . A megelőző évi mérlegben a

saját tőke A társasági adó számítása a belföldi illetékességű adóalanyoknál 1. Adózás előtti eredmény 2. – Az adózás előtti eredményt csökkentő tételek 3. + Az adózás előtti eredményt növelő tételek 4. Társasági adóalap 5. Társasági adó (4 sor x 0,18) 6. – Adókedvezmények 7. – A külföldön megfizetett társasági adóból figyelembe vehető hányad 8. Fizetendő adó (5 sor – 6 sor – 7 sor) 9. Adózott eredmény (1sor – 8sor) 10. – Osztalékra kifizetés 11. Mérleg szerinti eredmény (9sor – 10sor) A társasági adó számítása külföldi vállalkozónál „A” eset 1. Adózás előtti eredmény 2. – Az elhatárolt veszteségből figyelembe vett összeg 3. Adóalap (1sor - 2sor) 4. Társasági adó (3sor x 0,18) „B” eset H az „A” szerint számított adóalap kisebb az elszámolt költség 12% - ánál, akkor az ADÓALAP = KÖLTSÉGEK x 0,12 Külföldi vállalkozó A külföldi szervezet adóalapja és

társasági adója Az adó összege = BEVÉTEL x adómérték Vámtehernél a késedelmi kamat = Jegybanki alapkamat x 2 x késedelmi napok száma x meg nem fizetett adóteher 365 A befektetett tőke egyenletes ütemű visszatörlesztése Vt = B é x n . M Vt = visszanyert tőke az amortizációs idő egyes éveiben Bé = az eszközök könyv szerinti bruttó értéke M = használati idő hossza ( év ) n = használati idő egyes éve Gyorsított ütemű tőketörlesztés Évenkénti leírás, amortizációs kulcs (%) = M = a használati idő hossza ( év ) N = a leírási évek száma (M + 1) – n . x 100 M x (M + 1) 2 A vagyon és a tőke struktúrájának lejárat szerinti egyezősége VAGYONSTRUKTÚRA TŐKESTRUKTÚRA I. Tartós befektetések I. Saját tőke II. Forgóeszközök II. Hosszúlejáratú idegen tőke III. Rövidlejáratú idegen tőke Nettó forgótőke A vállalkozás mérlege alapján ellenőrizze, hogy betartják-e a vagyon és a tőke lejárat szerinti

egyezőségének követelményeit! a) Nettó forgótőke = forgóeszközök – rövid lej. kötelezettségek b) Befektetett eszközök finanszírozása = Saját tőke + Hosszúlejáratú hitel . =1 Befektetett eszközök + Nettó forgótőkével finanszírozott forgóeszközök Minden olyan esetben, amikor a kapott eredmény 1, a vállalkozás a finanszírozási követelményeknek megfelelő gyakorlatot követ. c) Forgóeszközök finanszírozása = Rövidlejáratú kötelezettségek = 1 Forgóeszközök csökkentve a nettó forgótőkével Minden olyan esetben, amikor a kapott eredmény 1, a vállalkozás a finanszírozási követelményeknek megfelelő gyakorlatot követ