Please log in to read this in our online viewer!

Please log in to read this in our online viewer!

No comments yet. You can be the first!

What did others read after this?

Content extract

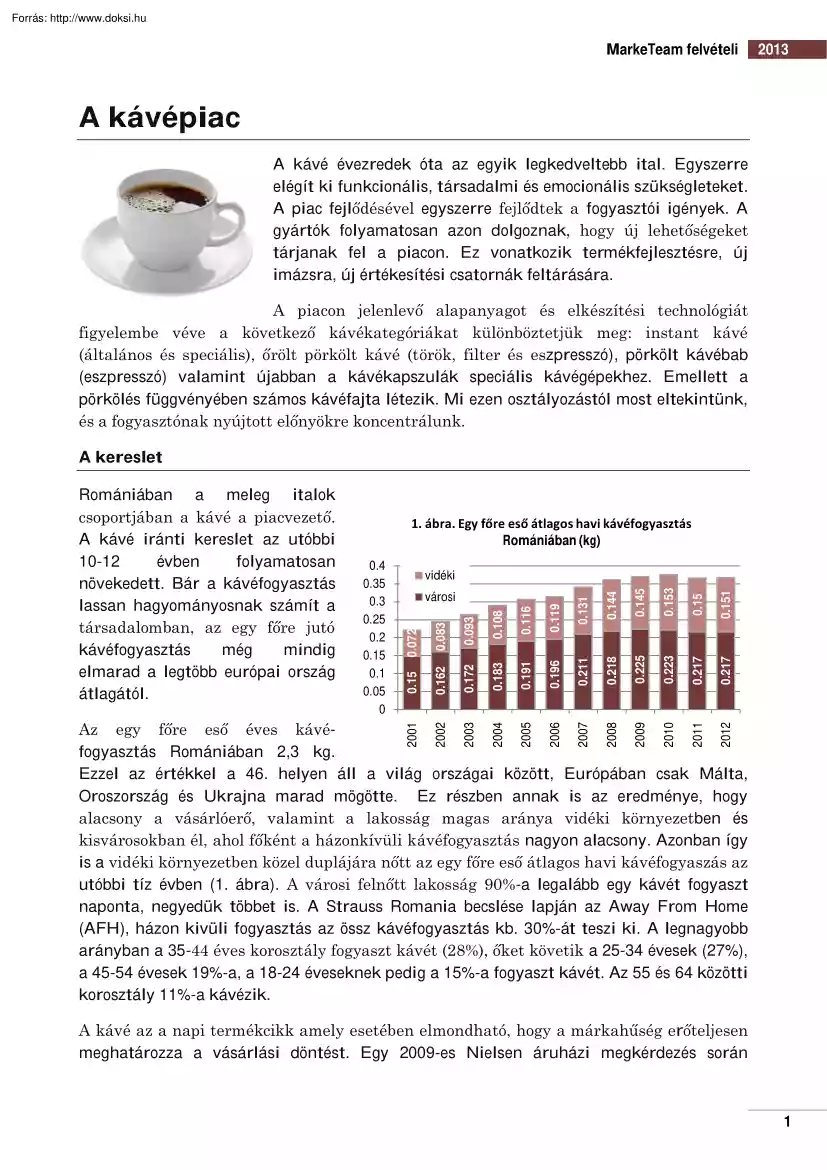

MarkeTeam felvételi 2013 A kávépiac A kávé évezredek óta az egyik legkedveltebb ital. Egyszerre elégít ki funkcionális, társadalmi és emocionális szükségleteket. A piac fejlődésével egyszerre fejlődtek a fogyasztói igények. A gyártók folyamatosan azon dolgoznak, hogy új lehetőségeket tárjanak fel a piacon. Ez vonatkozik termékfejlesztésre, új imázsra, új értékesítési csatornák feltárására. A piacon jelenlevő alapanyagot és elkészítési technológiát figyelembe véve a következő kávékategóriákat különböztetjük meg: instant kávé (általános és speciális), őrölt pörkölt kávé (török, filter és eszpresszó), pörkölt kávébab (eszpresszó) valamint újabban a kávékapszulák speciális kávégépekhez. Emellett a pörkölés függvényében számos kávéfajta létezik. Mi ezen osztályozástól most eltekintünk, és a fogyasztónak nyújtott előnyökre koncentrálunk. A kereslet 1. ábra Egy főre eső átlagos

havi kávéfogyasztás Romániában (kg) 0.108 0.116 0.119 0.145 0.153 0.15 0.093 0.144 0.151 0.083 0.131 0.072 0.162 0.172 0.183 0.191 0.196 0.211 0.218 0.225 0.223 0.217 0.217 2002 2003 2004 2005 2006 2007 2008 2009 2010 2011 2012 vidéki 0.15 0.4 0.35 0.3 0.25 0.2 0.15 0.1 0.05 0 2001 Romániában a meleg italok csoportjában a kávé a piacvezető. A kávé iránti kereslet az utóbbi 10-12 évben folyamatosan növekedett. Bár a kávéfogyasztás lassan hagyományosnak számít a társadalomban, az egy főre jutó kávéfogyasztás még mindig elmarad a legtöbb európai ország átlagától. városi Az egy főre eső éves kávéfogyasztás Romániában 2,3 kg. Ezzel az értékkel a 46. helyen áll a világ országai között, Európában csak Málta, Oroszország és Ukrajna marad mögötte. Ez részben annak is az eredménye, hogy alacsony a vásárlóerő, valamint a lakosság magas aránya vidéki környezetben és kisvárosokban él,

ahol főként a házonkívüli kávéfogyasztás nagyon alacsony. Azonban így is a vidéki környezetben közel duplájára nőtt az egy főre eső átlagos havi kávéfogyaszás az utóbbi tíz évben (1. ábra) A városi felnőtt lakosság 90%-a legalább egy kávét fogyaszt naponta, negyedük többet is. A Strauss Romania becslése lapján az Away From Home (AFH), házon kivüli fogyasztás az össz kávéfogyasztás kb. 30%-át teszi ki A legnagyobb arányban a 35-44 éves korosztály fogyaszt kávét (28%), őket követik a 25-34 évesek (27%), a 45-54 évesek 19%-a, a 18-24 éveseknek pedig a 15%-a fogyaszt kávét. Az 55 és 64 közötti korosztály 11%-a kávézik. A kávé az a napi termékcikk amely esetében elmondható, hogy a márkahűség erőteljesen meghatározza a vásárlási döntést. Egy 2009-es Nielsen áruházi megkérdezés során 1 MarkeTeam felvételi 2013 kiderült, hogy a vásárlók közel fele (48%) hajlandó másik áruházat is felkeresni, ha

nem találja meg kedvenc márkáját az aktuális üzletben, 2. ábra Kávéfajták megoszlása és csak egyharmaduk próbálna ki másik márkát, ha RO, 2012 nem találná kedvencét az áruházban. Kutatások azt más igazolják, hogy a fogyasztók inkább csökkentik a 1% kávéfogyasztásukat, mintsem olcsóbb márkára instant cserélnék a megszokottat. A legfontosabb döntési 36% szemes szempontok az íz és a márka. Másodlagos és szempontok a választék az üzletekben, az őrölt 63% elérhetőség, az ár, majd végül a promóciók. A romániai fogyaszók preferenciáit tekintve az őrölt kávé áll az első helyen, de jelentős a pörkölt kávébab kereslete is. Ez utóbbi főként a vendéglátóipari egységek közvetítésével kerül fogyasztásra. E két kategória, lévén, hogy lényegében ugyanolyan módon kerül felhasználásra, az összpiac körülbelül 63%-át tette ki 2012-ben. Ezt követi az instant kávé, beleértve a kapszulás kávét is, 36%-al

(2. ábra) gyenge Intenzitás erős Az instant és a klasszikus őrölt kávéról és ezek különböző elkészítési módjáról kilakult egy fogyasztói percepció (3. ábra) Az instant kávét sokan műnek és vegyinek találják, aminek egyenes következménye, hogy ártalmasnak tartják az egészségre. Annak ellenére, hogy a 3in1 variánsok sem tekintettek természetesnek, mégsem olyan erős a negatív megitélésük, mint a sima instant kávénak. A Fogyasztói erőfeszítés kávéfogyasztók szerint az instant kávénak enyhén alacsony magas savanyú íze van. A 3in1 változatot túl •espresso sztenderdizáltnak találják, nem enged teret a személyesítésnek. A filteres kávét könnyen •török elkészíthetőnek találják, viszont túl gyenge az •filter eszpresszó és török kávékhoz képest. A török kávét •ness tartják a legtermészetesebbnek és a legegészségesebbnek, valamint úgy gondolják, hogy ez a fajta •3in1 elkészítési mód

jellemzi leginkább a román fogyasztót. Elkészítése bonyolult, sok időt vesz igénybe. Az 3. ábra Kávéfajták észlelési eszpresszó kávé magas személyreszabást tesz lehetővé térképe és magas az észlelt minőség is. A különböző kávéfajták preferenciája szerint a fogyasztókat is tipológiákba lehet sorolni. A filteres és instant kávé fogyasztók implikációja alacsonyabb, számukra a kávé egy eszköz arra, hogy éberek és frissek maradjanak. Emiatt a kényelmi szempontok előtérbe kerülnek a döntés során. Ennek a csoportnak a tagjai inkább a könnyű fogyasztók közé tartoznak, 1-2 csésze kávét fogyasztanak naponta. Ez a csoport a legnépesebb A török kávét fogyasztók hajlandóak több időt fordítani a személyre szabásra, számukra a kávékészítés egy rituálé. Ennek a csoportnak fontos döntési szempont a márka, sokan közülük exkluzív márkákat keresnek, és szaküzletelben vásárolnak. Egy külön kategóriát

képeznek az eszpresszó kávé fogyasztók. A Mercury Research egyik tanulmánya 2 MarkeTeam felvételi 2013 prosumer-nek nevezi őket, a professional consumer után. Magas érintettségűek, szakértők a kávékézítésben, szivesen megosztják tudásukat másokkal. Elutasítják a kapszulás kávégépeket. Keresik a kávékülönlegességeket, kevésbé preferálják a modern kiskereskedelmi egységek kínálatát. A kínálat A 300 millió euróra becsült piacot hat nagy szereplő uralja: Mondelez (volt Kraft Foods), Strauss Romania, Nestlé, Cafea Fortuna, Tchibo és Panfoods. A piac 90%-a e hat versenyző kezében koncentrálódik. Jelentős szereplő továbbá a Tymbark Maspex a LaFesta instant cappucinoinak köszönhetően, valamint a modern áruházláncok kereskedelmi márkái is. A két legnagyobb kávéforgalmazó, a Mondelez és a Strauss Románia birtokolja a piac több mint 60%-át. 2012-ben a mennyiségi eladásokat a StratussRomania vezette, míg az

értékbeni eladáslistát a Mondelez. A Strauss sikerét a kiterjedt értékesítési csatornák jelentették, valamint az, hogy lefedték a teljes termékskálát (1. táblázat) A Mondelez Jacobs márkája az abszolút vezető. A fogyasztók percepciója az, hogy ez egy prémium termék elérhető áron, erős kommunikációval támogatva. A Strauss Romania a vending (italautomaták) és HoReCa (Hotel, Restaurant, Catering) szegmensen piacvezető. 1. táblázat A kávépiac márkái Gazdaságos Pörkölt őrölt kávé KözépPrémium kategóriás Mondelez Nova Brasilia Jacobs Krönung Strauss Romania Fort Doncafé Elita Vállalat Sztenderd Jacobs Gold Carte Noire Jacobs Jacobs 3in1 Jacobs Tassimo Doncafé Selected Doncafé Gold Doncafé instant Doncafé 3in1 Doncafe Espresso Gusto - Nescafé Brasero Nescafé Gold Nescafé Espresso Nescafé 3in1 Nescafé frappé Nescafé Dolce Gusto - - Tchibo Caffissimo - - - Cafea Fortuna

Fortuna Rendezvous Fortuna Crema - - Fortuna Rendezvous Instant - Tchibo Exclusive Tchibo Espresso - Tchibo Selection Gold - Amigo Traditional Amigo Premio Amigo Intense Panfoods - - - Vending Szuperprémium Nestlé Tchibo Instant kávé Speciális, 3in1 - - Amigo 3in1 Kapszulás 3 MarkeTeam felvételi 2013 Ami a kávéfogyasztást illeti, a romániai fogyasztó erősen márkahű. A márkahűség eredménye volt az, hogy a Strauss által rebrandingelt Elita, későbbi Doncafé, piaci részesedése visszaesett. A rebranding 15 millió euró befektetést igényelt, melyből 6 millió kommunikációs tevékenységre volt alokálva. Szükségét az váltotta ki, hogy az Elite nevet más élelmiszer és nem élelmiszer termékek is használták, gyengítve a márkaismertséget. A nagy szereplők, mint a Nestlé és a Mondelez, már meglévő márkáikat fejlesztették. A Mondelez a Nova Brasilia-t terjesztette ki, a Nestlé, aki csak az instant kávék piacán

értékesített, piacra dobta 2009-ben az első kapszulás kávéautómatát, a Nescafe Dolce Gustot. A koncepció nagy sikert aratott Az alapötlet az volt, hogy a fogyasztók otthonaiba kávéházi minőségű kávé kerüljön, könnyen kezelhető berendezés segitségével. A három legnagyobb szereplő (Mondelez, Strauss Romania, Nestlé) promóciós költségvetése meghaladja az évi 5 millió eurót. A kávépiacon a legújabb innováció a kapszulás kávé, egy teljesen új koncepciót hozott a kávézási gyakorlatba. A háztartások kávégépekkel való ellátása a nyomtatók üzleti modelljét követi, ahol a fogyóanyagot a megvásárolt berendezéshez kötötték, így méginkább erősödik a fogyasztók hűsége, ezesetben technológiai szinten. A piacvezető ezen a területen a Nestlé a Nespressoval, de globális szinten több mint 50 kávégép-márka versenyez. Egy 2012-es adat szerint Romániában egy évben 20 millió kávékapszula fogy A kapszulás kávék

esetében a premium professional szegmens megoszlik a Lavazza, illy, Nespresso és Segafredo között, a retail szegmenst a Nescafé Dolce Gusto dominálja. Ezek azonban összesen még nem teszik ki a piac 5%-át. Értékesítési csatornák. A kávéértékesítés több értékesítési csatornán keresztül jut el a végső fogyasztóhoz. A hagyományos és modern kiskereskedelmi egységek mellett a HoReCa szektor is jelentős kávéforgalmazó. A gyártók rendszerint szerződéses alapon biztosítják a berendezést (espressor, csészék, kanalak) annak érdekében, hogy az alapanyagot (kávé, cukor, tejszín) folyamatosan tőlük vásárolja a vendéglátóipari egység. A tipikus vendéglátóipari egységek mellett megjelentek a saját 4. ábra Pörkölt kávé eladásainak megoszlása az értékesítési csatornákban kávéházláncok is, amelyek az 61.5% értéklánc nagyobb részét lefedve Hiper/szupermarket/diszkontá 48.4% szolgálják ki az ügyfeleket. A 9.1%

Élelmiszerüzlet, 40m2 felett szerződött vendéglátóipari egy9.8% 18.2% ségek piacán a legnagyobb Élelmiszerüzlet, 21-40m2 között 16.8% premium professional szereplők 12.1% Élelmiszerüzlet, 20m2 alatt 13.0% a Lavazza, az illy, a Iulius Meinl, Volumen 1.6% Kiosk 1.8% a Segafredo, a Davidoff és a Érték 0.1% Benzinkút Nescafe. Ezek a nagy szereplők a 0.2% teljes kávépiac 7-8%-át fedik le. Termékeik azonban már megjelentek a kiskereskedelmi láncok polcain is. 4 MarkeTeam felvételi A kiskereskedelmi értékesítésben a modern kereskedelmi formák dominálnak, bár a hagyományos üzletek is viszonylag jól tartják pozíciójukat (4. és 5 ábra) Emellett jelentős a kávéautómaták forgalma is. A legtöbb kávégyártó és forgalmazó működtet illetve bérbe ad automatákat és az azt kiszolgáló alapanyagot és egyéb fogyóanyagot ezeken keresztül értékesíti. 2013 5. ábra Az instant kávé kávé eladásainak megoszlása az értékesítési

csatornákban Hiper/szupermarket/diszkont 53.1% 42.9% 10.9% 12.8% 18.2% Élelmiszerüzlet, 21-40m2 22.1% 14.2% Élelmiszerüzlet, 20m2 alatt 17.6% 3.3% Kiosk 4.0% Volumen 0.3% Benzinkút Érték 0.5% Élelmiszerüzlet, 40m2 felett Emellet érdekes értékesítési stratégiát folytat a német Tchibo. Nemrég nyitott saját üzletet Bukarest egyik bevásárlóközpontjában, ahol a hagyományos kávéházi hangulatot ötvözték ruházati és lakberendezési cikkek értékesítésével. Ugyancsak a Tchibora jellemző saját webáruházak üzemeltetése. A kávéfogyasztást a makroökonómiai tényezők, az innováció és az árak alakulása befolyásolja leginkább. Így elég nehéz meghatározni a piac alakulását Valószinűleg diverszifikáció fogja jellemezni úgy az AFH, mint a retail szektorban. A vendéglátásban újabb boltkoncepciók jelennek meg, a retail szektorban a piaci rések (niche) kiaknázása várható, vélekedik Marius Melesteu, CEO Strauss Romania.

Feladat Dolgozz ki egy új kávékoncepciót és pozicionáld a romániai piacon! Határozd meg a termékjellemzőket, termékelőnyt, differenciáló elemeket és termékválasztékot! Készíts egy márkastratégiát már meglévő vállalat termékskálájába illesztve vagy teljesen új vállalatot kitalálva! Árazd a terméket! Határozd meg az értékesítési és kommunikációs csatornáit! A javaslatok bemutatására készíts egy 8 perces PowerPoint bemutatót! A bemutatót küldd el az office@marketeam.ro email címre 2013 November 10, 20:00 óráig 5

havi kávéfogyasztás Romániában (kg) 0.108 0.116 0.119 0.145 0.153 0.15 0.093 0.144 0.151 0.083 0.131 0.072 0.162 0.172 0.183 0.191 0.196 0.211 0.218 0.225 0.223 0.217 0.217 2002 2003 2004 2005 2006 2007 2008 2009 2010 2011 2012 vidéki 0.15 0.4 0.35 0.3 0.25 0.2 0.15 0.1 0.05 0 2001 Romániában a meleg italok csoportjában a kávé a piacvezető. A kávé iránti kereslet az utóbbi 10-12 évben folyamatosan növekedett. Bár a kávéfogyasztás lassan hagyományosnak számít a társadalomban, az egy főre jutó kávéfogyasztás még mindig elmarad a legtöbb európai ország átlagától. városi Az egy főre eső éves kávéfogyasztás Romániában 2,3 kg. Ezzel az értékkel a 46. helyen áll a világ országai között, Európában csak Málta, Oroszország és Ukrajna marad mögötte. Ez részben annak is az eredménye, hogy alacsony a vásárlóerő, valamint a lakosság magas aránya vidéki környezetben és kisvárosokban él,

ahol főként a házonkívüli kávéfogyasztás nagyon alacsony. Azonban így is a vidéki környezetben közel duplájára nőtt az egy főre eső átlagos havi kávéfogyaszás az utóbbi tíz évben (1. ábra) A városi felnőtt lakosság 90%-a legalább egy kávét fogyaszt naponta, negyedük többet is. A Strauss Romania becslése lapján az Away From Home (AFH), házon kivüli fogyasztás az össz kávéfogyasztás kb. 30%-át teszi ki A legnagyobb arányban a 35-44 éves korosztály fogyaszt kávét (28%), őket követik a 25-34 évesek (27%), a 45-54 évesek 19%-a, a 18-24 éveseknek pedig a 15%-a fogyaszt kávét. Az 55 és 64 közötti korosztály 11%-a kávézik. A kávé az a napi termékcikk amely esetében elmondható, hogy a márkahűség erőteljesen meghatározza a vásárlási döntést. Egy 2009-es Nielsen áruházi megkérdezés során 1 MarkeTeam felvételi 2013 kiderült, hogy a vásárlók közel fele (48%) hajlandó másik áruházat is felkeresni, ha

nem találja meg kedvenc márkáját az aktuális üzletben, 2. ábra Kávéfajták megoszlása és csak egyharmaduk próbálna ki másik márkát, ha RO, 2012 nem találná kedvencét az áruházban. Kutatások azt más igazolják, hogy a fogyasztók inkább csökkentik a 1% kávéfogyasztásukat, mintsem olcsóbb márkára instant cserélnék a megszokottat. A legfontosabb döntési 36% szemes szempontok az íz és a márka. Másodlagos és szempontok a választék az üzletekben, az őrölt 63% elérhetőség, az ár, majd végül a promóciók. A romániai fogyaszók preferenciáit tekintve az őrölt kávé áll az első helyen, de jelentős a pörkölt kávébab kereslete is. Ez utóbbi főként a vendéglátóipari egységek közvetítésével kerül fogyasztásra. E két kategória, lévén, hogy lényegében ugyanolyan módon kerül felhasználásra, az összpiac körülbelül 63%-át tette ki 2012-ben. Ezt követi az instant kávé, beleértve a kapszulás kávét is, 36%-al

(2. ábra) gyenge Intenzitás erős Az instant és a klasszikus őrölt kávéról és ezek különböző elkészítési módjáról kilakult egy fogyasztói percepció (3. ábra) Az instant kávét sokan műnek és vegyinek találják, aminek egyenes következménye, hogy ártalmasnak tartják az egészségre. Annak ellenére, hogy a 3in1 variánsok sem tekintettek természetesnek, mégsem olyan erős a negatív megitélésük, mint a sima instant kávénak. A Fogyasztói erőfeszítés kávéfogyasztók szerint az instant kávénak enyhén alacsony magas savanyú íze van. A 3in1 változatot túl •espresso sztenderdizáltnak találják, nem enged teret a személyesítésnek. A filteres kávét könnyen •török elkészíthetőnek találják, viszont túl gyenge az •filter eszpresszó és török kávékhoz képest. A török kávét •ness tartják a legtermészetesebbnek és a legegészségesebbnek, valamint úgy gondolják, hogy ez a fajta •3in1 elkészítési mód

jellemzi leginkább a román fogyasztót. Elkészítése bonyolult, sok időt vesz igénybe. Az 3. ábra Kávéfajták észlelési eszpresszó kávé magas személyreszabást tesz lehetővé térképe és magas az észlelt minőség is. A különböző kávéfajták preferenciája szerint a fogyasztókat is tipológiákba lehet sorolni. A filteres és instant kávé fogyasztók implikációja alacsonyabb, számukra a kávé egy eszköz arra, hogy éberek és frissek maradjanak. Emiatt a kényelmi szempontok előtérbe kerülnek a döntés során. Ennek a csoportnak a tagjai inkább a könnyű fogyasztók közé tartoznak, 1-2 csésze kávét fogyasztanak naponta. Ez a csoport a legnépesebb A török kávét fogyasztók hajlandóak több időt fordítani a személyre szabásra, számukra a kávékészítés egy rituálé. Ennek a csoportnak fontos döntési szempont a márka, sokan közülük exkluzív márkákat keresnek, és szaküzletelben vásárolnak. Egy külön kategóriát

képeznek az eszpresszó kávé fogyasztók. A Mercury Research egyik tanulmánya 2 MarkeTeam felvételi 2013 prosumer-nek nevezi őket, a professional consumer után. Magas érintettségűek, szakértők a kávékézítésben, szivesen megosztják tudásukat másokkal. Elutasítják a kapszulás kávégépeket. Keresik a kávékülönlegességeket, kevésbé preferálják a modern kiskereskedelmi egységek kínálatát. A kínálat A 300 millió euróra becsült piacot hat nagy szereplő uralja: Mondelez (volt Kraft Foods), Strauss Romania, Nestlé, Cafea Fortuna, Tchibo és Panfoods. A piac 90%-a e hat versenyző kezében koncentrálódik. Jelentős szereplő továbbá a Tymbark Maspex a LaFesta instant cappucinoinak köszönhetően, valamint a modern áruházláncok kereskedelmi márkái is. A két legnagyobb kávéforgalmazó, a Mondelez és a Strauss Románia birtokolja a piac több mint 60%-át. 2012-ben a mennyiségi eladásokat a StratussRomania vezette, míg az

értékbeni eladáslistát a Mondelez. A Strauss sikerét a kiterjedt értékesítési csatornák jelentették, valamint az, hogy lefedték a teljes termékskálát (1. táblázat) A Mondelez Jacobs márkája az abszolút vezető. A fogyasztók percepciója az, hogy ez egy prémium termék elérhető áron, erős kommunikációval támogatva. A Strauss Romania a vending (italautomaták) és HoReCa (Hotel, Restaurant, Catering) szegmensen piacvezető. 1. táblázat A kávépiac márkái Gazdaságos Pörkölt őrölt kávé KözépPrémium kategóriás Mondelez Nova Brasilia Jacobs Krönung Strauss Romania Fort Doncafé Elita Vállalat Sztenderd Jacobs Gold Carte Noire Jacobs Jacobs 3in1 Jacobs Tassimo Doncafé Selected Doncafé Gold Doncafé instant Doncafé 3in1 Doncafe Espresso Gusto - Nescafé Brasero Nescafé Gold Nescafé Espresso Nescafé 3in1 Nescafé frappé Nescafé Dolce Gusto - - Tchibo Caffissimo - - - Cafea Fortuna

Fortuna Rendezvous Fortuna Crema - - Fortuna Rendezvous Instant - Tchibo Exclusive Tchibo Espresso - Tchibo Selection Gold - Amigo Traditional Amigo Premio Amigo Intense Panfoods - - - Vending Szuperprémium Nestlé Tchibo Instant kávé Speciális, 3in1 - - Amigo 3in1 Kapszulás 3 MarkeTeam felvételi 2013 Ami a kávéfogyasztást illeti, a romániai fogyasztó erősen márkahű. A márkahűség eredménye volt az, hogy a Strauss által rebrandingelt Elita, későbbi Doncafé, piaci részesedése visszaesett. A rebranding 15 millió euró befektetést igényelt, melyből 6 millió kommunikációs tevékenységre volt alokálva. Szükségét az váltotta ki, hogy az Elite nevet más élelmiszer és nem élelmiszer termékek is használták, gyengítve a márkaismertséget. A nagy szereplők, mint a Nestlé és a Mondelez, már meglévő márkáikat fejlesztették. A Mondelez a Nova Brasilia-t terjesztette ki, a Nestlé, aki csak az instant kávék piacán

értékesített, piacra dobta 2009-ben az első kapszulás kávéautómatát, a Nescafe Dolce Gustot. A koncepció nagy sikert aratott Az alapötlet az volt, hogy a fogyasztók otthonaiba kávéházi minőségű kávé kerüljön, könnyen kezelhető berendezés segitségével. A három legnagyobb szereplő (Mondelez, Strauss Romania, Nestlé) promóciós költségvetése meghaladja az évi 5 millió eurót. A kávépiacon a legújabb innováció a kapszulás kávé, egy teljesen új koncepciót hozott a kávézási gyakorlatba. A háztartások kávégépekkel való ellátása a nyomtatók üzleti modelljét követi, ahol a fogyóanyagot a megvásárolt berendezéshez kötötték, így méginkább erősödik a fogyasztók hűsége, ezesetben technológiai szinten. A piacvezető ezen a területen a Nestlé a Nespressoval, de globális szinten több mint 50 kávégép-márka versenyez. Egy 2012-es adat szerint Romániában egy évben 20 millió kávékapszula fogy A kapszulás kávék

esetében a premium professional szegmens megoszlik a Lavazza, illy, Nespresso és Segafredo között, a retail szegmenst a Nescafé Dolce Gusto dominálja. Ezek azonban összesen még nem teszik ki a piac 5%-át. Értékesítési csatornák. A kávéértékesítés több értékesítési csatornán keresztül jut el a végső fogyasztóhoz. A hagyományos és modern kiskereskedelmi egységek mellett a HoReCa szektor is jelentős kávéforgalmazó. A gyártók rendszerint szerződéses alapon biztosítják a berendezést (espressor, csészék, kanalak) annak érdekében, hogy az alapanyagot (kávé, cukor, tejszín) folyamatosan tőlük vásárolja a vendéglátóipari egység. A tipikus vendéglátóipari egységek mellett megjelentek a saját 4. ábra Pörkölt kávé eladásainak megoszlása az értékesítési csatornákban kávéházláncok is, amelyek az 61.5% értéklánc nagyobb részét lefedve Hiper/szupermarket/diszkontá 48.4% szolgálják ki az ügyfeleket. A 9.1%

Élelmiszerüzlet, 40m2 felett szerződött vendéglátóipari egy9.8% 18.2% ségek piacán a legnagyobb Élelmiszerüzlet, 21-40m2 között 16.8% premium professional szereplők 12.1% Élelmiszerüzlet, 20m2 alatt 13.0% a Lavazza, az illy, a Iulius Meinl, Volumen 1.6% Kiosk 1.8% a Segafredo, a Davidoff és a Érték 0.1% Benzinkút Nescafe. Ezek a nagy szereplők a 0.2% teljes kávépiac 7-8%-át fedik le. Termékeik azonban már megjelentek a kiskereskedelmi láncok polcain is. 4 MarkeTeam felvételi A kiskereskedelmi értékesítésben a modern kereskedelmi formák dominálnak, bár a hagyományos üzletek is viszonylag jól tartják pozíciójukat (4. és 5 ábra) Emellett jelentős a kávéautómaták forgalma is. A legtöbb kávégyártó és forgalmazó működtet illetve bérbe ad automatákat és az azt kiszolgáló alapanyagot és egyéb fogyóanyagot ezeken keresztül értékesíti. 2013 5. ábra Az instant kávé kávé eladásainak megoszlása az értékesítési

csatornákban Hiper/szupermarket/diszkont 53.1% 42.9% 10.9% 12.8% 18.2% Élelmiszerüzlet, 21-40m2 22.1% 14.2% Élelmiszerüzlet, 20m2 alatt 17.6% 3.3% Kiosk 4.0% Volumen 0.3% Benzinkút Érték 0.5% Élelmiszerüzlet, 40m2 felett Emellet érdekes értékesítési stratégiát folytat a német Tchibo. Nemrég nyitott saját üzletet Bukarest egyik bevásárlóközpontjában, ahol a hagyományos kávéházi hangulatot ötvözték ruházati és lakberendezési cikkek értékesítésével. Ugyancsak a Tchibora jellemző saját webáruházak üzemeltetése. A kávéfogyasztást a makroökonómiai tényezők, az innováció és az árak alakulása befolyásolja leginkább. Így elég nehéz meghatározni a piac alakulását Valószinűleg diverszifikáció fogja jellemezni úgy az AFH, mint a retail szektorban. A vendéglátásban újabb boltkoncepciók jelennek meg, a retail szektorban a piaci rések (niche) kiaknázása várható, vélekedik Marius Melesteu, CEO Strauss Romania.

Feladat Dolgozz ki egy új kávékoncepciót és pozicionáld a romániai piacon! Határozd meg a termékjellemzőket, termékelőnyt, differenciáló elemeket és termékválasztékot! Készíts egy márkastratégiát már meglévő vállalat termékskálájába illesztve vagy teljesen új vállalatot kitalálva! Árazd a terméket! Határozd meg az értékesítési és kommunikációs csatornáit! A javaslatok bemutatására készíts egy 8 perces PowerPoint bemutatót! A bemutatót küldd el az office@marketeam.ro email címre 2013 November 10, 20:00 óráig 5

Just like you draw up a plan when you’re going to war, building a house, or even going on vacation, you need to draw up a plan for your business. This tutorial will help you to clearly see where you are and make it possible to understand where you’re going.

Just like you draw up a plan when you’re going to war, building a house, or even going on vacation, you need to draw up a plan for your business. This tutorial will help you to clearly see where you are and make it possible to understand where you’re going.