A doksi online olvasásához kérlek jelentkezz be!

A doksi online olvasásához kérlek jelentkezz be!

Nincs még értékelés. Legyél Te az első!

Mit olvastak a többiek, ha ezzel végeztek?

Tartalmi kivonat

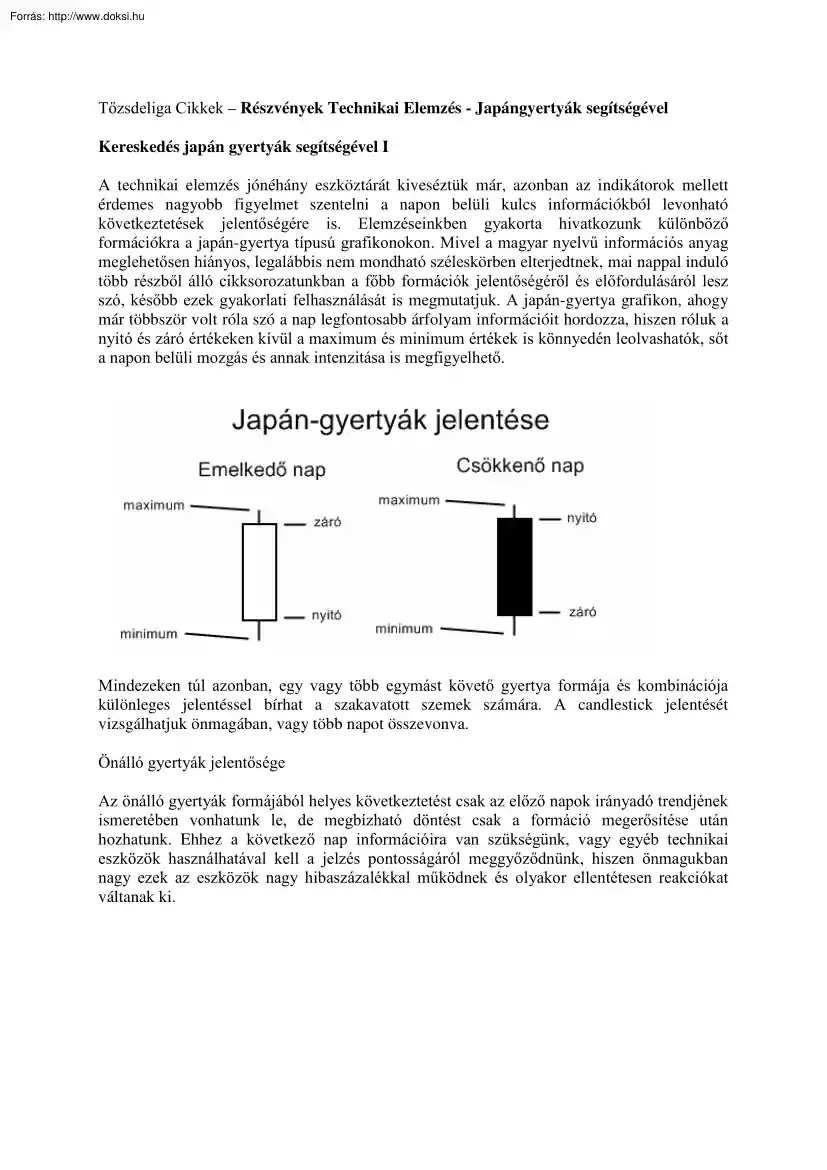

Tőzsdeliga Cikkek – Részvények Technikai Elemzés - Japángyertyák segítségével Kereskedés japán gyertyák segítségével I A technikai elemzés jónéhány eszköztárát kiveséztük már, azonban az indikátorok mellett érdemes nagyobb figyelmet szentelni a napon belüli kulcs információkból levonható következtetések jelentőségére is. Elemzéseinkben gyakorta hivatkozunk különböző formációkra a japán-gyertya típusú grafikonokon. Mivel a magyar nyelvű információs anyag meglehetősen hiányos, legalábbis nem mondható széleskörben elterjedtnek, mai nappal induló több részből álló cikksorozatunkban a főbb formációk jelentőségéről és előfordulásáról lesz szó, később ezek gyakorlati felhasználását is megmutatjuk. A japán-gyertya grafikon, ahogy már többször volt róla szó a nap legfontosabb árfolyam információit hordozza, hiszen róluk a nyitó és záró értékeken kívül a maximum és minimum értékek is

könnyedén leolvashatók, sőt a napon belüli mozgás és annak intenzitása is megfigyelhető. Mindezeken túl azonban, egy vagy több egymást követő gyertya formája és kombinációja különleges jelentéssel bírhat a szakavatott szemek számára. A candlestick jelentését vizsgálhatjuk önmagában, vagy több napot összevonva. Önálló gyertyák jelentősége Az önálló gyertyák formájából helyes következtetést csak az előző napok irányadó trendjének ismeretében vonhatunk le, de megbízható döntést csak a formáció megerősítése után hozhatunk. Ehhez a következő nap információira van szükségünk, vagy egyéb technikai eszközök használhatával kell a jelzés pontosságáról meggyőződnünk, hiszen önmagukban nagy ezek az eszközök nagy hibaszázalékkal működnek és olyakor ellentétesen reakciókat váltanak ki. Az első és talán legfontosabb információ, amely egyben a legszembeötlőbb is, a gyertya mérete. Minél nagyobb

egy gyertya, iránytól függően annál erőteljesebb vételi/eladási nyomásról tanuskodik az adott napról, minél közelebb van egymáshoz a két szélsőérték, annál eseménytelenebb kereskedésről beszélhetünk, jellemzően a bizonytalanság, egy rövid korrekció, vagy egyszerűen az érdeklődés hiánya vált ki szűk sávban teljesedő napokat. A legerőteljesebb árfolyam változást a Marubozu képviseli, ahol a nyitó és záró értékek a minimum és maximumot is jelzik egyben. A Marubozu tanuskodik arról, hogy emelkedő napon a vevők, míg csökkenő napon az eladók szinte nyitástól a zárásig uralták a kereskedést. Az alábbi képen a Borsodchem 2005. November 2-i grafikonján láthatunk egy Emelkedő Marubozu-t. Erőteljes vételi, vagy eladási nyomást azonban nemcsak telített testek, hanem hosszú árnyékok is kifejezhetnek. Ezek végső színe kevésbé jelentős, inkább a nagy napon belüli hullámzás az érdekes, ahol a visszaerősödés,

vagy a visszagyengülés az érvényben lévő trendben bekövetkező változás lehetőségére utal. Faluvégi Balázs Bridge Wealth Management További díjmentes befektetési cikkekért, tanácsokért iratkozzon fel hírlevelünkre: regisztráljon ide kattintva! A hírlevél bármikor egyetlen kattintással lemondható. Kereskedés Japángyertyák segítségével II Az alábbi grafikonon, Október 28-án az előző napi minimum alatt nyitó MOL árfolyamán figyelhetjük, amint a kereskedés kezdetben további mélységekbe húzta az árakat, azonban zárásra a vevők újra felülkerekedtek az eladókon, így ledolgozva egész napos hátrányát a papír napi maximumon tudott zárni. A vételi oldal olyan erős volt, hogy a napi maximum érték a záró érték lett, így a következő napokon is emelkedés volt a legvalószínűbb. Láthatjuk, hogy a kalapács alakzat egy rövidtávú medve hangulatnak vetett véget és a MOL árfolyama emelkedni kezdett . A hosszú árnyék

megbízható jele a hangulat változásának, több napra kiterjedő hatása azonban a trend erejétől függ. Az alakzat elnevezése változó, az uralkodó trend irányától és az árnyékok hosszától függ, csökkenő trend esetén, a hosszú alsó árnyékú alakzat a kalapács, emelkedő trend után, nagy alsó árnyékkal akasztott ember, a formáció neve, míg nagy felső árnyékkel a hullócsillag alakzatról beszélünk. Talán ez az egyik legismertebb japánygyertya alakzat mégis a doji, amelynek számos megjelenési formája van, általában nagy fokú bizonytalanságot, így gyakran fordulót jelez. A nyitó és záró árfolyamok egyező árfolyamon, vagy egymáshoz nagyon közel helyezkednek el, azonban mind az árnyék, mind a forgalom doji-nként eltérő lehet. Két vagy több doji egymás mellett fokozza a jelzés jelentőségét, általában közelgő nagyobb elmozdulást vetítenek előre, mint az a Synergon grafikonján is látható, ahol az erőtlen

emelkedés végét az együttes doji-k megjelenése jelezte, amelyet követően beszakadt az árfolyam. A doji formája és a vetett árnyékai alapján több elnevezést használunk. A szitakötő doji jelzi, hogy a nap elején feltehetőleg az eladók kerültek jelentős többségbe és az árfolyamot a mélybe nyomták, azonban zárásra megjelentek az eladók és a nyitó szintre tudott erősödni az árfolyam, azonban azt meghaladni egyszer sem tudta. A sírkő doji éppen ellenkező jelentésű, tehát a kezdeti bika hangulatot zárásra elfolytotta az eladási oldal felülkerekedése. A hosszú árnyékú doji általában hatalmas forgalommal párosul és nagyon mozgalmas napról tanuskodik. A kereskedés nagy intenzitással kezdődik és napon belül több erős ingadozási hullám is kialakulhat, zárásra azonban a nyitó érték közelébe kerül vissza az árfolyam, így a bizonytalanság teljes korábbi trend folytatását illetően. A bika és a medve is tombolt egy

azon nap, így az előző napok mozgásának függvényében rövid távon eldönthető a kereskedés későbbi iránya. Akámilyen formációról is legyen szó egyetlen napnak önmagában nincs döntő jelentősége. A jelzéseket és az alakzatokat mindig az előző időszak környezetében érdemes vizsgálni és a megbízható döntés meghozatalához az elképzelésünk megerősítése szükséges. Erről bővebben következő cikkünkben lesz szó, ahol a több gyertyás alakzatokat mutatjuk be. Saionara Nosztrai Ádám Bridge Wealth Management További díjmentes befektetési cikkekért, tanácsokért iratkozzon fel hírlevelünkre: regisztráljon ide kattintva! A hírlevél bármikor egyetlen kattintással lemondható. Elnyelő alakzat Az elmúlt héten megismert kalapács és az akasztott ember, vagy Marubozu önálló jelként is megállja helyét, de mint minden technikai jelzést, ezeket is érdemes más gyertyák környezetében vizsgálni, amelyekből így

megbízhatóbb következtetésekre juthatunk. Ezen a héten az egyik leggyakoribb összetett gyertya alakzatről, az elnyelő formációról lesz szó. Míg a gyertya méretéből, színéből, az árnyékok hosszából fontos információhoz jutunk, több gyertya kombinációjából döntő bizonyítékot szerezhetünk a bika, vagy a medve erejére, vagy éppen erejének kifulladására. Az egyik legegyszerűbb formáció, az elnyelő, angolul engulfing alakzat.Az elnevezés abból ered, hogy az előző nap kereskedésének meghatározó részét, teljesen elfedi, elnyeli a következő nap mozgása. Nagyon erős jelzésről beszélhetünk, amely általában magas forgalommal párosul. Csökkenő trendben az elnyelő alakzat a vevők felülkerekedését vetíti előre, míg emelkedő napok után megjelenő elnyelő alakzat a medve piac elérkezésének intő jele. Elnyelő formációról beszélünk, ha 1. A piacon tisztán kialakult emelkedő, vagy eső trend uralkodik, akár rövid

távon is 2. Az első gyertya az uralkodó trend irányában zár 3. A második gyertya az uralkodó trend irányában nyit, csökkenő trend esetén alacsonyabban, mint a megelőző záró, emelkedő esetén magasabban, mint az előző záró és az uralkodó trenddel ellentétesen zár, azaz csökkenő trend esetén az előző nyitó felett, emelkedő trend esetén az előző nyitó alatt. Egyszerűbben fogalmazva a második gyertya teste elnyeli az előző gyertya testét. A japángyertyák tradícionális elemzésénél az árnyékok bár fontosak, a szignifikáns információt a gyertyák teste hordozza. Ennek következtében az elnyelő formációnál nem létfontosságú, hogy magának az elnyelő gyertyának a kereskedési sávja tökéletesen fedje az előző nap kereskedési sávját, de minél inkább így van, annál megbízhatóbb a jelzés. Az alábbi grafikonon látható,hogy MOL árfolyama 2005. augusztus 10-én egy hosszan tartó emelkedés után rövid ideig esni

kezdett. Az esést megelőzte, hogy a 9-i szűk sávú kereskedés és még néhány korábbi nap kereskedésének jó részét bekebelezte a medve, azaz magas forgalom mellett a papír egy nap alatt visszaadta az előző egy hét összes emelkedését. Az elnyelő alakzat megbízhatóságát növeli minél kisebb a megelőző nap teste, vagy minél nagyobb bizonytalanságot vélünk felfedezni benne. Ez lehet egy hosszú árnyékú alakzat, doji, kalapács, vagy egy közönséges gyertya is. Általában minél több gyertyát tud legyűrni az elnyelő gyertya és minél több jele van a trend gyengülésének, annál valószínűbb a trendforduló. Az alábbi Fotex grafikonon 2005 október 13-án a kialakult medve hangulat kimerülésének első jeleként egy hosszú árnyék keletkezett, amelyet felfalt a következő gyertya. Láthatjuk, hogy a jelzés mennyivel előre jelezte a csökkenő trend végét Az elnyelő formáció gyakran felfedezhető egy gyors rövid távú

emelkedést, vagy esést követően, ahol a hirtelen árfolyamváltozás gyors profit realizálásba fordult át. Azonban akármelyik irányban is mutatkozik a formáció, érdemes az instrumentum átlagos forgalmához viszonyítani az alakzat forgalmát, amely további bizonyossághoz vezethet. Minél magasabb a fordulós nap forgalma, annál megbízhatóbb a jelzés. Az elnyelő-t elsődlegesen mégsem az elkövetkező trend irányának meghatározásához használjuk. Sokkal jelentősebb hasznosságuk az ellenállás és támasz szintek meghatározásánál. Ez a két szint a technikai elemzés legfontosabb fogalma, ezek jelentik azt az pszichológiai árszintet, amely a részvény árfolyama nem tudott meghaladni, vagy nem tudott az aláesni, így várható, hogy a jövőben ezek a szintek később is meghatározóak lesznek az ármozgásra. Az előbbi MOL grafikonon a formáció megszületésekor következtethettünk az emelkedés végére, azonban a kialakult ellenállás a

későbbiekben is meghatározó volt. A zölddel bekarikázott napon láthatjuk, hogy bár magas forgalom mellett zajlott, relatív kis mozgást járt be a kereskedés és nem tudott az ellenállás szint felett zárni a papír. Másnap azonban, már megfelelő tartalék volt a bikában, hogy kiugró forgalommal eltávolodjon az immár támasszá avanzsált szinttől. Az emelkedés talán túl sok energiát emésztett fel, így az árfolyam megtorpant. Két doji jelezte, hogy a bika éppen pihen, nem csoda, hisz az előző két hétben folyamatosan emelkedett. A forgalom lecsökkent, az pedig árfolyam kétszer is megközelítette a támasz szintet, azonban zárásra eltávolodott tőle „felette tudott zárni”, így a támasz megbízhatóan működött. A bullish engulfing jelzi a vételi erő felülkerekedését, míg a bearish engulfing az eladási oldal győzelmét fejezi ki, fordulós jelzés. Bármelyik irányban is jelentkezik, az elnyelő formáció megbízható jelzést

nyújt az elemzőnek arról, hogy az uralkodó piaci hangulat megváltozott, előnye az indikátorokkal szemben, hogy azonnal felismerhető és alacsony hibaszázalék jellemzi. Mindezek ellenére, mint azt többször jeleztük, minél több különböző forrásból érdemes alátámasztani a technikai elemzés különböző jelzéseit, így csökkenthető a hibás döntésekből eredő kockázat és a rossz befektetési döntés. Nosztrai Ádám Bridge Wealth Management További díjmentes befektetési cikkekért, tanácsokért iratkozzon fel hírlevelünkre: regisztráljon ide kattintva! A hírlevél bármikor egyetlen kattintással lemondható. Kereskedés japángyertyák segítségével – Mikor van itt az emelkedés vége? Előző cikkeinkben megelmítettünk néhány fordulós alakzatot a japángyertya grafikonokon. Számtalan formációból következtethetünk a trend gyengülésére, vagy a hangulat változására, azonban mint többször említettük maga az alakzat

kevés. Szükség van néhány feltétel teljesülésére, az alakzatot a következő napok mozgásainak igazolnia kell a gyertya formációt. Ebben a cikkünkben erről lesz szó. A gyertya alakja, a test mérete, az árnyékok hosszúsága és a gyertyák egymáshoz viszonyított elhelyezkedése fontos része a candlestick grafikonok értelmezésének. Az elgondolás alapja, hogy hasonló szituációk várhatóan hasonló reakciókat váltanak ki a piac szereplőiből, így várhatóan hasonlóan is viselkednek az adott helyzetben. A kulcs azonban a hasonlóságon van, két esemény ritkán egyezik meg teljes mértékben, így számottevő az eltérés lehetősége. A helyes döntéshez tehát több tényezőt érdemes megvizsgálni és a befektetési döntést ez alapján meghozni. Ha csak önmagukban vizsgálunk egy-egy alakzatot, a környező gyertyák ismerete nélkül könnyen jutunk hibás következtetésre, így megerősítést kell keresnünk a technikai elemzés

eszköztárában. Az első támpont, amely segíthet a döntésben, hogyha a fordulós jelzést egyértelműen meghatározható trendben keressük. Ehhez segítségünkre lehetnek a trendvonalak és különböző indikátorok is. Érdemes az indikátorok közül elsősorban a forgalom mérésére alkalmas tanulmányokat használnunk, többek között az Accumulation/Distribution, az OnBalanceVolume indikátorok lehetnek segítségünkre. Mint a fenti képen látható, a General Motors emelkedő trendjében valószínűsíthető változást az OBV indikátor csökkenő képe már előre vetítette augusztusban. Ezt a Dark Cloud Cover, azaz a Sötét Felhő formáció erősítette meg. A nagy testű emelkedő gyertyát követően az árfolyam új csúcson nyitott, a nap végére azonban visszatért az előző nap kereskedés sávjának alsó végébe. Az indikátor rajzán látható, hogy az augusztusig emelkedő árfolyamok mellett az indikátor egy szűk sávban mozgott. Ebből azt a

következtetést vonhatjuk le, hogy az emelkedésnek nem volt megfelelő lendülete, a fordulópont után viszont egyértelmű pénzkiáramlás történt. A MOL részvényre többször fogok hivatkozni, hiszen az elmúlt fél évben a tomboló bika mellett megtapasztalhattuk milyen a bizonytalanság és egy kifejezetten medve momentum a papír piacán. 2005 augusztusában több jel utalt arra, hogy a két hónapja tartó töretlen emelkedés lendülete változhat. Ha megvizsgáljuk a grafikont, láthatjuk, hogy május óta folyamatos akkumuláció zajlott a piacon. Az Accumulation/Distribution indikátor kiválóan mutatta a pénzbeáramlás irányát, de ha a kék nyílakkal jelölt átlag feletti forgalmú napok tömkelegét és az árfolyam alakulás irányát nézzük, nem kell nagy fantázia, hogy kijelentsük, valóban töretlen emelkedésről volt szó. Augsztus 3-án azonban olyasmi történt, amelyre hosszú ideje nem volt példa. A MOL új csúcson nyitott és átlag

feletti forgalommal, hosszú árnyékot hagyva esett. Mindez persze megbocsátható egy olyan papírtól, amely 10 napja folyamatosan emelkedett, de érdemes megvizsgálni az ezt követő napok alakulását is. Az átlag feletti esős napon ugyan lényegesen nem csökkent az árfolyam, de május óta először három egymást követő eső nap következett. A forgalom nem volt magas, így várható volt, hogy az árfolyam megindul felfelé. A következő nap lendülete megpróbálta visszaadni az előző napok veszteségét egy elnyelő gyertya formájában (bullish engulfing), de a gyertya testéhez viszonylag kevéske forgalom társult. A következő napon bár szintén új csúcsokat döntött a papír árfolyama, a nap végén egy hullócsillag (shooting star) alakzatot láthatunk, amelyet másnap egy lefelé irányú elnyelő alakzat (bearish engulfing) erősít meg. Másnap egy újabb bearish jelet láthatunk, egy harami formáció alakul ki, amely nem tudott kilépni az

előző nap árnyékából. Az emelkedő trendvonal mellett az indikátor trendvonala is elesett, így várható volt, hogy az árfolyam esésnek indul, alacsonyabb maximumok, alacsonyabb mélypontok születtek, egy újabb nagy forgalmú, nagy méretű fekete gyertya mutatta az utat lefelé. A piac azonban még nem volt teljesen kész a hangulat változásra, az 18800-18900 Ft környéki támasz szint, amely egybe esett az 50 napos mozgóátlaggal sikeresen fogta meg a papírt, ahonnan újra emelkedésbe kezdett. Ez az emelkedés azonban már nem volt ugyanaz, mint korábban, a forgalom visszafogott volt, az utolsó puskaport sütötték el szeptember elsején és a papír oldalazásba, majd lassú csordogálásba kezdett lefelé. Erőteljes disztribúciós napok, rések jelentek meg a charton A 18800-18900-as szint továbbra is működött megjelent egy kalapács alakzat, amelyet egy erősnek mondható néhány napos emelkedés követett. A pozitív hangulatban az eső trend

irányát mutató trendvonal elesett és egy emelkedő háromszög formáció alakult ki, azonban a november 7-i doji rést hagyott maga előtt és később Esthajnal doji csillag (Evening Doji Star) formációt alakított ki, amely rövidtávon kivégezte az emelkedést. A technikai elemzés lényege, hogy a múltbeli adatokból igyekszünk valószínűségek alapján meghatározni, hogy merre fog elindulni a piac, hol lesz az emelkedés vége, vagy az esés hol állhat meg. Minél több eltérő eszköz alkalmazásából tudjuk ugyanazt a következtetést levonni, annál valószínűbb, hogy az elképzeléseink helytállóak. Nem szabad elfelejtenünk azonban, hogy a múltbeli adatokból következtetett stratégia nem garantálja a jövőbeli eredményeket, mindössze a befektetés sikerességének valószínűségét mutatja meg. Azt, hogy hol és mikor érdemes beszállni a pozícióba, nem számíthatjuk ki pontosan, de nem is szabad azt hinnünk, hogy az a legfontosabb, hogy

mindig eltaláljuk a helyes irányt. Megfelelő kockázatkezeléssel, stoploss alkalmazásával kézben tarthatjuk a rossz döntésekből eredő kockázatainkat és maximalizálhatjuk a profitot. Nosztrai Ádám Bridge Wealth Management További díjmentes befektetési cikkekért, tanácsokért iratkozzon fel hírlevelünkre: regisztráljon ide kattintva! A hírlevél bármikor egyetlen kattintással lemondható. Kereskedés Japángyertyák segítségével - három tagú alakzatok A múlt héten láthattuk, hogy a gyertya alakzatok gyakorisága és iránya nem határozza meg a az elsődleges vagy másodlagos trend teljesítményét, de jelentős szerepük van a harmadlagos, vagyis a rövidebb távú irányok kialakulásában. Az ilyen irányok esetén három gyertya már számottevő időt jelent (például napi grafikonon), hogy a rövidtávú mozgást kellően megalapozza. Három fehér katona (Three White Soldiers) Nem túl gyakori formáció, eső trend végén jelentkezik és

fordulót jelez. A gyertyák egymás testében nyitnak és az előző zárónál magasabban zárnak. A három gyertya ritkán azonos alakú és méretű, azonban erőteljes vételi nyomásról árulkodnak. Kulcs fontosságú a harmadik nap Ennek méretétől és az árnyékainak nagyságától, illetve a nap forgalmából következtethetünk a további mozgásokra. Az MTELEKOM rövidtávú esését a három fehér katona megtörte, azonban ha megfigyeljük a nagy gyertyák forgalmát, láthatjuk, hogy csekély érdeklődés mellett ment végbe a forduló, így nem csoda, hogy egy hónap oldalazás következett. A fenti alakzat párja a három fekete holló (Three Black Crows), amely emelkedő trend végén jelentkezik. A medve pszichológiája itt a profitrealizálásokban keresendő, amelyek átcsapnak erős eladási kényszerré. A hosszú fekete gyertyák egymás testének megfelelő szinten nyitnak és előző zárójuknál mélyebben zárnak, erős fordulós jelzés. Mindkét

alakzathoz hasonló formációkkal találkozhatunk trend közben is, azonban ezek eltérő jelentéssel bírhatnak, érdemes tehát jól megfigyelni a gyertyák állását. Ha egy emelkedő trendben három hosszú, azonos irányú gyertya jelentkezik, ott a gyertyák méretéből valószínűsíthető, hogy a trend folytatása, vagy egy kisebb-nagyobb korrekció következik. A három fehér katonához nagyon hasonló alakzat a Bearish Deliberation formáció. Ezt Medvék Tanácsának vagy Tanácskozásának kereszteltük el. Általában emelkedő trendben jelenik meg, a három fehér katonához hasonlóan két nagy fehér gyertya alkotja, azonban a harmadik nap réssel nyit, a nap végére egy doji-t, vagy búgócsigát, jellemzően kis méretű gyertyát formázva nagy árnyékokkal láthatóvá válik, hogy az emelkedés egyelőre kimeríteni látszik a bika tartalékait. A fentihez nagyon hasonló alakzat szintén a medvék térnyerését jelentik. A Bearish Advance Block a

Lendületet Vesztett Emelkedés nevet kapta. A Medvék Tanácsától az különbözteti meg, hogy itt már a második fehér napon is gyengülés tapasztalható az emelkedésben. A RICHTER grafikonján az alakzat jelentkezését egy doji követi, amely egy 4 napos korrekcióba kergeti a papír árfolyam görbéjét. A harmadik nap gyakran doji Meglehetősen ritka jelzés, de ebből következően nagyon megbízható következtetéseket vonhatunk le belőle. Az alakzat vizsgálatánál tehát nemcsak magát a formációt, de az uralkodó rövidtávú és hosszabb távú trendet is vizsgálnunk kell, ha megbízható következtetéseket szeretnénk levonni. Hasonló alakzatok eltérő jelentéssel bírhatnak emelkedés, esés, vagy akár oldalazás közben, ezért ahogy szinte minden cikkünk végén elmondjuk elengedhetetlen a környező napok vizsgálata ahhoz, hogy minimalizálhassuk az elhamarkodott döntések esélyét. Nosztrai Ádám Bridge Wealth Management További díjmentes

befektetési cikkekért, tanácsokért iratkozzon fel hírlevelünkre: regisztráljon ide kattintva! A hírlevél bármikor egyetlen kattintással lemondható

könnyedén leolvashatók, sőt a napon belüli mozgás és annak intenzitása is megfigyelhető. Mindezeken túl azonban, egy vagy több egymást követő gyertya formája és kombinációja különleges jelentéssel bírhat a szakavatott szemek számára. A candlestick jelentését vizsgálhatjuk önmagában, vagy több napot összevonva. Önálló gyertyák jelentősége Az önálló gyertyák formájából helyes következtetést csak az előző napok irányadó trendjének ismeretében vonhatunk le, de megbízható döntést csak a formáció megerősítése után hozhatunk. Ehhez a következő nap információira van szükségünk, vagy egyéb technikai eszközök használhatával kell a jelzés pontosságáról meggyőződnünk, hiszen önmagukban nagy ezek az eszközök nagy hibaszázalékkal működnek és olyakor ellentétesen reakciókat váltanak ki. Az első és talán legfontosabb információ, amely egyben a legszembeötlőbb is, a gyertya mérete. Minél nagyobb

egy gyertya, iránytól függően annál erőteljesebb vételi/eladási nyomásról tanuskodik az adott napról, minél közelebb van egymáshoz a két szélsőérték, annál eseménytelenebb kereskedésről beszélhetünk, jellemzően a bizonytalanság, egy rövid korrekció, vagy egyszerűen az érdeklődés hiánya vált ki szűk sávban teljesedő napokat. A legerőteljesebb árfolyam változást a Marubozu képviseli, ahol a nyitó és záró értékek a minimum és maximumot is jelzik egyben. A Marubozu tanuskodik arról, hogy emelkedő napon a vevők, míg csökkenő napon az eladók szinte nyitástól a zárásig uralták a kereskedést. Az alábbi képen a Borsodchem 2005. November 2-i grafikonján láthatunk egy Emelkedő Marubozu-t. Erőteljes vételi, vagy eladási nyomást azonban nemcsak telített testek, hanem hosszú árnyékok is kifejezhetnek. Ezek végső színe kevésbé jelentős, inkább a nagy napon belüli hullámzás az érdekes, ahol a visszaerősödés,

vagy a visszagyengülés az érvényben lévő trendben bekövetkező változás lehetőségére utal. Faluvégi Balázs Bridge Wealth Management További díjmentes befektetési cikkekért, tanácsokért iratkozzon fel hírlevelünkre: regisztráljon ide kattintva! A hírlevél bármikor egyetlen kattintással lemondható. Kereskedés Japángyertyák segítségével II Az alábbi grafikonon, Október 28-án az előző napi minimum alatt nyitó MOL árfolyamán figyelhetjük, amint a kereskedés kezdetben további mélységekbe húzta az árakat, azonban zárásra a vevők újra felülkerekedtek az eladókon, így ledolgozva egész napos hátrányát a papír napi maximumon tudott zárni. A vételi oldal olyan erős volt, hogy a napi maximum érték a záró érték lett, így a következő napokon is emelkedés volt a legvalószínűbb. Láthatjuk, hogy a kalapács alakzat egy rövidtávú medve hangulatnak vetett véget és a MOL árfolyama emelkedni kezdett . A hosszú árnyék

megbízható jele a hangulat változásának, több napra kiterjedő hatása azonban a trend erejétől függ. Az alakzat elnevezése változó, az uralkodó trend irányától és az árnyékok hosszától függ, csökkenő trend esetén, a hosszú alsó árnyékú alakzat a kalapács, emelkedő trend után, nagy alsó árnyékkal akasztott ember, a formáció neve, míg nagy felső árnyékkel a hullócsillag alakzatról beszélünk. Talán ez az egyik legismertebb japánygyertya alakzat mégis a doji, amelynek számos megjelenési formája van, általában nagy fokú bizonytalanságot, így gyakran fordulót jelez. A nyitó és záró árfolyamok egyező árfolyamon, vagy egymáshoz nagyon közel helyezkednek el, azonban mind az árnyék, mind a forgalom doji-nként eltérő lehet. Két vagy több doji egymás mellett fokozza a jelzés jelentőségét, általában közelgő nagyobb elmozdulást vetítenek előre, mint az a Synergon grafikonján is látható, ahol az erőtlen

emelkedés végét az együttes doji-k megjelenése jelezte, amelyet követően beszakadt az árfolyam. A doji formája és a vetett árnyékai alapján több elnevezést használunk. A szitakötő doji jelzi, hogy a nap elején feltehetőleg az eladók kerültek jelentős többségbe és az árfolyamot a mélybe nyomták, azonban zárásra megjelentek az eladók és a nyitó szintre tudott erősödni az árfolyam, azonban azt meghaladni egyszer sem tudta. A sírkő doji éppen ellenkező jelentésű, tehát a kezdeti bika hangulatot zárásra elfolytotta az eladási oldal felülkerekedése. A hosszú árnyékú doji általában hatalmas forgalommal párosul és nagyon mozgalmas napról tanuskodik. A kereskedés nagy intenzitással kezdődik és napon belül több erős ingadozási hullám is kialakulhat, zárásra azonban a nyitó érték közelébe kerül vissza az árfolyam, így a bizonytalanság teljes korábbi trend folytatását illetően. A bika és a medve is tombolt egy

azon nap, így az előző napok mozgásának függvényében rövid távon eldönthető a kereskedés későbbi iránya. Akámilyen formációról is legyen szó egyetlen napnak önmagában nincs döntő jelentősége. A jelzéseket és az alakzatokat mindig az előző időszak környezetében érdemes vizsgálni és a megbízható döntés meghozatalához az elképzelésünk megerősítése szükséges. Erről bővebben következő cikkünkben lesz szó, ahol a több gyertyás alakzatokat mutatjuk be. Saionara Nosztrai Ádám Bridge Wealth Management További díjmentes befektetési cikkekért, tanácsokért iratkozzon fel hírlevelünkre: regisztráljon ide kattintva! A hírlevél bármikor egyetlen kattintással lemondható. Elnyelő alakzat Az elmúlt héten megismert kalapács és az akasztott ember, vagy Marubozu önálló jelként is megállja helyét, de mint minden technikai jelzést, ezeket is érdemes más gyertyák környezetében vizsgálni, amelyekből így

megbízhatóbb következtetésekre juthatunk. Ezen a héten az egyik leggyakoribb összetett gyertya alakzatről, az elnyelő formációról lesz szó. Míg a gyertya méretéből, színéből, az árnyékok hosszából fontos információhoz jutunk, több gyertya kombinációjából döntő bizonyítékot szerezhetünk a bika, vagy a medve erejére, vagy éppen erejének kifulladására. Az egyik legegyszerűbb formáció, az elnyelő, angolul engulfing alakzat.Az elnevezés abból ered, hogy az előző nap kereskedésének meghatározó részét, teljesen elfedi, elnyeli a következő nap mozgása. Nagyon erős jelzésről beszélhetünk, amely általában magas forgalommal párosul. Csökkenő trendben az elnyelő alakzat a vevők felülkerekedését vetíti előre, míg emelkedő napok után megjelenő elnyelő alakzat a medve piac elérkezésének intő jele. Elnyelő formációról beszélünk, ha 1. A piacon tisztán kialakult emelkedő, vagy eső trend uralkodik, akár rövid

távon is 2. Az első gyertya az uralkodó trend irányában zár 3. A második gyertya az uralkodó trend irányában nyit, csökkenő trend esetén alacsonyabban, mint a megelőző záró, emelkedő esetén magasabban, mint az előző záró és az uralkodó trenddel ellentétesen zár, azaz csökkenő trend esetén az előző nyitó felett, emelkedő trend esetén az előző nyitó alatt. Egyszerűbben fogalmazva a második gyertya teste elnyeli az előző gyertya testét. A japángyertyák tradícionális elemzésénél az árnyékok bár fontosak, a szignifikáns információt a gyertyák teste hordozza. Ennek következtében az elnyelő formációnál nem létfontosságú, hogy magának az elnyelő gyertyának a kereskedési sávja tökéletesen fedje az előző nap kereskedési sávját, de minél inkább így van, annál megbízhatóbb a jelzés. Az alábbi grafikonon látható,hogy MOL árfolyama 2005. augusztus 10-én egy hosszan tartó emelkedés után rövid ideig esni

kezdett. Az esést megelőzte, hogy a 9-i szűk sávú kereskedés és még néhány korábbi nap kereskedésének jó részét bekebelezte a medve, azaz magas forgalom mellett a papír egy nap alatt visszaadta az előző egy hét összes emelkedését. Az elnyelő alakzat megbízhatóságát növeli minél kisebb a megelőző nap teste, vagy minél nagyobb bizonytalanságot vélünk felfedezni benne. Ez lehet egy hosszú árnyékú alakzat, doji, kalapács, vagy egy közönséges gyertya is. Általában minél több gyertyát tud legyűrni az elnyelő gyertya és minél több jele van a trend gyengülésének, annál valószínűbb a trendforduló. Az alábbi Fotex grafikonon 2005 október 13-án a kialakult medve hangulat kimerülésének első jeleként egy hosszú árnyék keletkezett, amelyet felfalt a következő gyertya. Láthatjuk, hogy a jelzés mennyivel előre jelezte a csökkenő trend végét Az elnyelő formáció gyakran felfedezhető egy gyors rövid távú

emelkedést, vagy esést követően, ahol a hirtelen árfolyamváltozás gyors profit realizálásba fordult át. Azonban akármelyik irányban is mutatkozik a formáció, érdemes az instrumentum átlagos forgalmához viszonyítani az alakzat forgalmát, amely további bizonyossághoz vezethet. Minél magasabb a fordulós nap forgalma, annál megbízhatóbb a jelzés. Az elnyelő-t elsődlegesen mégsem az elkövetkező trend irányának meghatározásához használjuk. Sokkal jelentősebb hasznosságuk az ellenállás és támasz szintek meghatározásánál. Ez a két szint a technikai elemzés legfontosabb fogalma, ezek jelentik azt az pszichológiai árszintet, amely a részvény árfolyama nem tudott meghaladni, vagy nem tudott az aláesni, így várható, hogy a jövőben ezek a szintek később is meghatározóak lesznek az ármozgásra. Az előbbi MOL grafikonon a formáció megszületésekor következtethettünk az emelkedés végére, azonban a kialakult ellenállás a

későbbiekben is meghatározó volt. A zölddel bekarikázott napon láthatjuk, hogy bár magas forgalom mellett zajlott, relatív kis mozgást járt be a kereskedés és nem tudott az ellenállás szint felett zárni a papír. Másnap azonban, már megfelelő tartalék volt a bikában, hogy kiugró forgalommal eltávolodjon az immár támasszá avanzsált szinttől. Az emelkedés talán túl sok energiát emésztett fel, így az árfolyam megtorpant. Két doji jelezte, hogy a bika éppen pihen, nem csoda, hisz az előző két hétben folyamatosan emelkedett. A forgalom lecsökkent, az pedig árfolyam kétszer is megközelítette a támasz szintet, azonban zárásra eltávolodott tőle „felette tudott zárni”, így a támasz megbízhatóan működött. A bullish engulfing jelzi a vételi erő felülkerekedését, míg a bearish engulfing az eladási oldal győzelmét fejezi ki, fordulós jelzés. Bármelyik irányban is jelentkezik, az elnyelő formáció megbízható jelzést

nyújt az elemzőnek arról, hogy az uralkodó piaci hangulat megváltozott, előnye az indikátorokkal szemben, hogy azonnal felismerhető és alacsony hibaszázalék jellemzi. Mindezek ellenére, mint azt többször jeleztük, minél több különböző forrásból érdemes alátámasztani a technikai elemzés különböző jelzéseit, így csökkenthető a hibás döntésekből eredő kockázat és a rossz befektetési döntés. Nosztrai Ádám Bridge Wealth Management További díjmentes befektetési cikkekért, tanácsokért iratkozzon fel hírlevelünkre: regisztráljon ide kattintva! A hírlevél bármikor egyetlen kattintással lemondható. Kereskedés japángyertyák segítségével – Mikor van itt az emelkedés vége? Előző cikkeinkben megelmítettünk néhány fordulós alakzatot a japángyertya grafikonokon. Számtalan formációból következtethetünk a trend gyengülésére, vagy a hangulat változására, azonban mint többször említettük maga az alakzat

kevés. Szükség van néhány feltétel teljesülésére, az alakzatot a következő napok mozgásainak igazolnia kell a gyertya formációt. Ebben a cikkünkben erről lesz szó. A gyertya alakja, a test mérete, az árnyékok hosszúsága és a gyertyák egymáshoz viszonyított elhelyezkedése fontos része a candlestick grafikonok értelmezésének. Az elgondolás alapja, hogy hasonló szituációk várhatóan hasonló reakciókat váltanak ki a piac szereplőiből, így várhatóan hasonlóan is viselkednek az adott helyzetben. A kulcs azonban a hasonlóságon van, két esemény ritkán egyezik meg teljes mértékben, így számottevő az eltérés lehetősége. A helyes döntéshez tehát több tényezőt érdemes megvizsgálni és a befektetési döntést ez alapján meghozni. Ha csak önmagukban vizsgálunk egy-egy alakzatot, a környező gyertyák ismerete nélkül könnyen jutunk hibás következtetésre, így megerősítést kell keresnünk a technikai elemzés

eszköztárában. Az első támpont, amely segíthet a döntésben, hogyha a fordulós jelzést egyértelműen meghatározható trendben keressük. Ehhez segítségünkre lehetnek a trendvonalak és különböző indikátorok is. Érdemes az indikátorok közül elsősorban a forgalom mérésére alkalmas tanulmányokat használnunk, többek között az Accumulation/Distribution, az OnBalanceVolume indikátorok lehetnek segítségünkre. Mint a fenti képen látható, a General Motors emelkedő trendjében valószínűsíthető változást az OBV indikátor csökkenő képe már előre vetítette augusztusban. Ezt a Dark Cloud Cover, azaz a Sötét Felhő formáció erősítette meg. A nagy testű emelkedő gyertyát követően az árfolyam új csúcson nyitott, a nap végére azonban visszatért az előző nap kereskedés sávjának alsó végébe. Az indikátor rajzán látható, hogy az augusztusig emelkedő árfolyamok mellett az indikátor egy szűk sávban mozgott. Ebből azt a

következtetést vonhatjuk le, hogy az emelkedésnek nem volt megfelelő lendülete, a fordulópont után viszont egyértelmű pénzkiáramlás történt. A MOL részvényre többször fogok hivatkozni, hiszen az elmúlt fél évben a tomboló bika mellett megtapasztalhattuk milyen a bizonytalanság és egy kifejezetten medve momentum a papír piacán. 2005 augusztusában több jel utalt arra, hogy a két hónapja tartó töretlen emelkedés lendülete változhat. Ha megvizsgáljuk a grafikont, láthatjuk, hogy május óta folyamatos akkumuláció zajlott a piacon. Az Accumulation/Distribution indikátor kiválóan mutatta a pénzbeáramlás irányát, de ha a kék nyílakkal jelölt átlag feletti forgalmú napok tömkelegét és az árfolyam alakulás irányát nézzük, nem kell nagy fantázia, hogy kijelentsük, valóban töretlen emelkedésről volt szó. Augsztus 3-án azonban olyasmi történt, amelyre hosszú ideje nem volt példa. A MOL új csúcson nyitott és átlag

feletti forgalommal, hosszú árnyékot hagyva esett. Mindez persze megbocsátható egy olyan papírtól, amely 10 napja folyamatosan emelkedett, de érdemes megvizsgálni az ezt követő napok alakulását is. Az átlag feletti esős napon ugyan lényegesen nem csökkent az árfolyam, de május óta először három egymást követő eső nap következett. A forgalom nem volt magas, így várható volt, hogy az árfolyam megindul felfelé. A következő nap lendülete megpróbálta visszaadni az előző napok veszteségét egy elnyelő gyertya formájában (bullish engulfing), de a gyertya testéhez viszonylag kevéske forgalom társult. A következő napon bár szintén új csúcsokat döntött a papír árfolyama, a nap végén egy hullócsillag (shooting star) alakzatot láthatunk, amelyet másnap egy lefelé irányú elnyelő alakzat (bearish engulfing) erősít meg. Másnap egy újabb bearish jelet láthatunk, egy harami formáció alakul ki, amely nem tudott kilépni az

előző nap árnyékából. Az emelkedő trendvonal mellett az indikátor trendvonala is elesett, így várható volt, hogy az árfolyam esésnek indul, alacsonyabb maximumok, alacsonyabb mélypontok születtek, egy újabb nagy forgalmú, nagy méretű fekete gyertya mutatta az utat lefelé. A piac azonban még nem volt teljesen kész a hangulat változásra, az 18800-18900 Ft környéki támasz szint, amely egybe esett az 50 napos mozgóátlaggal sikeresen fogta meg a papírt, ahonnan újra emelkedésbe kezdett. Ez az emelkedés azonban már nem volt ugyanaz, mint korábban, a forgalom visszafogott volt, az utolsó puskaport sütötték el szeptember elsején és a papír oldalazásba, majd lassú csordogálásba kezdett lefelé. Erőteljes disztribúciós napok, rések jelentek meg a charton A 18800-18900-as szint továbbra is működött megjelent egy kalapács alakzat, amelyet egy erősnek mondható néhány napos emelkedés követett. A pozitív hangulatban az eső trend

irányát mutató trendvonal elesett és egy emelkedő háromszög formáció alakult ki, azonban a november 7-i doji rést hagyott maga előtt és később Esthajnal doji csillag (Evening Doji Star) formációt alakított ki, amely rövidtávon kivégezte az emelkedést. A technikai elemzés lényege, hogy a múltbeli adatokból igyekszünk valószínűségek alapján meghatározni, hogy merre fog elindulni a piac, hol lesz az emelkedés vége, vagy az esés hol állhat meg. Minél több eltérő eszköz alkalmazásából tudjuk ugyanazt a következtetést levonni, annál valószínűbb, hogy az elképzeléseink helytállóak. Nem szabad elfelejtenünk azonban, hogy a múltbeli adatokból következtetett stratégia nem garantálja a jövőbeli eredményeket, mindössze a befektetés sikerességének valószínűségét mutatja meg. Azt, hogy hol és mikor érdemes beszállni a pozícióba, nem számíthatjuk ki pontosan, de nem is szabad azt hinnünk, hogy az a legfontosabb, hogy

mindig eltaláljuk a helyes irányt. Megfelelő kockázatkezeléssel, stoploss alkalmazásával kézben tarthatjuk a rossz döntésekből eredő kockázatainkat és maximalizálhatjuk a profitot. Nosztrai Ádám Bridge Wealth Management További díjmentes befektetési cikkekért, tanácsokért iratkozzon fel hírlevelünkre: regisztráljon ide kattintva! A hírlevél bármikor egyetlen kattintással lemondható. Kereskedés Japángyertyák segítségével - három tagú alakzatok A múlt héten láthattuk, hogy a gyertya alakzatok gyakorisága és iránya nem határozza meg a az elsődleges vagy másodlagos trend teljesítményét, de jelentős szerepük van a harmadlagos, vagyis a rövidebb távú irányok kialakulásában. Az ilyen irányok esetén három gyertya már számottevő időt jelent (például napi grafikonon), hogy a rövidtávú mozgást kellően megalapozza. Három fehér katona (Three White Soldiers) Nem túl gyakori formáció, eső trend végén jelentkezik és

fordulót jelez. A gyertyák egymás testében nyitnak és az előző zárónál magasabban zárnak. A három gyertya ritkán azonos alakú és méretű, azonban erőteljes vételi nyomásról árulkodnak. Kulcs fontosságú a harmadik nap Ennek méretétől és az árnyékainak nagyságától, illetve a nap forgalmából következtethetünk a további mozgásokra. Az MTELEKOM rövidtávú esését a három fehér katona megtörte, azonban ha megfigyeljük a nagy gyertyák forgalmát, láthatjuk, hogy csekély érdeklődés mellett ment végbe a forduló, így nem csoda, hogy egy hónap oldalazás következett. A fenti alakzat párja a három fekete holló (Three Black Crows), amely emelkedő trend végén jelentkezik. A medve pszichológiája itt a profitrealizálásokban keresendő, amelyek átcsapnak erős eladási kényszerré. A hosszú fekete gyertyák egymás testének megfelelő szinten nyitnak és előző zárójuknál mélyebben zárnak, erős fordulós jelzés. Mindkét

alakzathoz hasonló formációkkal találkozhatunk trend közben is, azonban ezek eltérő jelentéssel bírhatnak, érdemes tehát jól megfigyelni a gyertyák állását. Ha egy emelkedő trendben három hosszú, azonos irányú gyertya jelentkezik, ott a gyertyák méretéből valószínűsíthető, hogy a trend folytatása, vagy egy kisebb-nagyobb korrekció következik. A három fehér katonához nagyon hasonló alakzat a Bearish Deliberation formáció. Ezt Medvék Tanácsának vagy Tanácskozásának kereszteltük el. Általában emelkedő trendben jelenik meg, a három fehér katonához hasonlóan két nagy fehér gyertya alkotja, azonban a harmadik nap réssel nyit, a nap végére egy doji-t, vagy búgócsigát, jellemzően kis méretű gyertyát formázva nagy árnyékokkal láthatóvá válik, hogy az emelkedés egyelőre kimeríteni látszik a bika tartalékait. A fentihez nagyon hasonló alakzat szintén a medvék térnyerését jelentik. A Bearish Advance Block a

Lendületet Vesztett Emelkedés nevet kapta. A Medvék Tanácsától az különbözteti meg, hogy itt már a második fehér napon is gyengülés tapasztalható az emelkedésben. A RICHTER grafikonján az alakzat jelentkezését egy doji követi, amely egy 4 napos korrekcióba kergeti a papír árfolyam görbéjét. A harmadik nap gyakran doji Meglehetősen ritka jelzés, de ebből következően nagyon megbízható következtetéseket vonhatunk le belőle. Az alakzat vizsgálatánál tehát nemcsak magát a formációt, de az uralkodó rövidtávú és hosszabb távú trendet is vizsgálnunk kell, ha megbízható következtetéseket szeretnénk levonni. Hasonló alakzatok eltérő jelentéssel bírhatnak emelkedés, esés, vagy akár oldalazás közben, ezért ahogy szinte minden cikkünk végén elmondjuk elengedhetetlen a környező napok vizsgálata ahhoz, hogy minimalizálhassuk az elhamarkodott döntések esélyét. Nosztrai Ádám Bridge Wealth Management További díjmentes

befektetési cikkekért, tanácsokért iratkozzon fel hírlevelünkre: regisztráljon ide kattintva! A hírlevél bármikor egyetlen kattintással lemondható