Értékelések

| Anonymus | 2015. február 13. | |

|---|---|---|

| kritikát irhatok... mi a helyzet a mai világgazdaság terén? katasztrofa.mi lehet az oka?valaki hivatkozott.3.világháborus baromságra.a karmafelöl.1943 karmacsi jozsef belépet az atlantik karta szövetségbe.chirchil.1945-benaz amerikai egyesült államok nem fogadja el nagy ferenctöl a makroökonomikai rendszert.británnia világháboru után elfogadja. rendbe teszik a britt gazdaságot-átkerülése usába británia - austrália seato után az ansust austrál,new zealand,usa egyezmeny. 1947-nagy ferenc ensz,makroökonomika,f.d roosewelt egyezmeny,magyarország miniszterelnöke-karmacsi józsef sogora a magyar forint bevezetöje luxemburgi-svájci bank révén kivonják a pengöt. 1936-os hházassági okirat alapján-hol tart most a világgazdasság, a csöd szélén .nos mert jutott csödbe a világgazdaság. az utodok 1 az usa drasztikussan tönkretette .a holgy aki karmacsi jozsef -révén utod volt gyengénláto volt.a katalin.dolgozott otp,iparterv-a paksi atomerömü terveit mint adminisztrativ iktatja 1976-80 között. ikarus 1945-nagy- karmacsi válalat volt mig illetéktelenek tele nem öntötték a buszokat jo huszonegyedik magyr találmányu üzemanyaggal szökitett benzinnel. az összes ikarus busz kifeküdt..most jön a világgazdasság tönkremenetele. usanak köszönhetödlegessen-erintet karmacsi hölgy késsöbb austral-magyar állampolgár.elsödlegessen austral öfelsége 2.elisabeth királynéra tette le az esküt ezzel akkoriban megvonták töle az állampolgárságát. visszajövetelekor kapta vissza a magyart.1991.tájékán. elhunyt 2014-ben. it jöt hogy miert ment tönkre az örökösöknek az a keves amilyuk van-ebben en is beletartozok-eltekintettún ennek az örökségétöl. több milliárd dollárt kellet volna ez után kifizetni amire egyessek azt mondják szemétség volt örökösödési illetéket.ez örökös hiányába megszünt.eltekintettünk ettöl.örökségbe nem vive.a nagy ferenc-roosevelt elnöki egyezmeny 1947 dokumentumok tüzredobva-azt mondták viccesen a mitkell idegeskedni itten az akkori usa elnök aláirása nem volt eredeti. nos egyesek klimátszerelnek,masok mind a mellet 80000-ft nyugdijal tengödnek.nagyon fázot a nagy anna utáni egyik örökös a nyugdija mellet testvere volt a fentnevezet holgynek ja usa adta természetesen az ötletett mit kell tenni ijenkor. jól be kell füteni gazdasságilag.hát elégette a téljes egyezményt-usá-val kiegyenlitve a számla.mi első kezböl tanultuk a makroökonomikát-világgazdasságot a letrehozoktol.más iskolába nem tanulta meg.gsaládtag volt nagy ferenc-elhunyt1979-ben virginia álamban usában.1978-ban küldte vissza magyarországra a szent koronát. nem abban voltak nagyok a karmacsi-nagy ferenc hogy igy hivják öket,abban ,hogy a szent korona révén majdnem sikerült korona gyarmattátenniuk a teljes amerikai egyesüt államokat.az uj usa dollár a pengő kivonása utan let az uj usa dollár kiboccsájtása 1947-forintal egyetemben-pengő kivonás uj dollár bevezetés,ugy neztek volna ki a magyar pénzek hivatalossan ha ezt nem teszik meg,pengő váltoja a forint-a forint váltoja a fillér ,az oroszok it voltak sajnos.az usa teljessen tönkrement az egyezmény tüzredobássával. sokan azt mondták ki a francokat érdekli föjjön annak a feje akiknek több dollár miliárdjuk van. | ||

Mit olvastak a többiek, ha ezzel végeztek?

Tartalmi kivonat

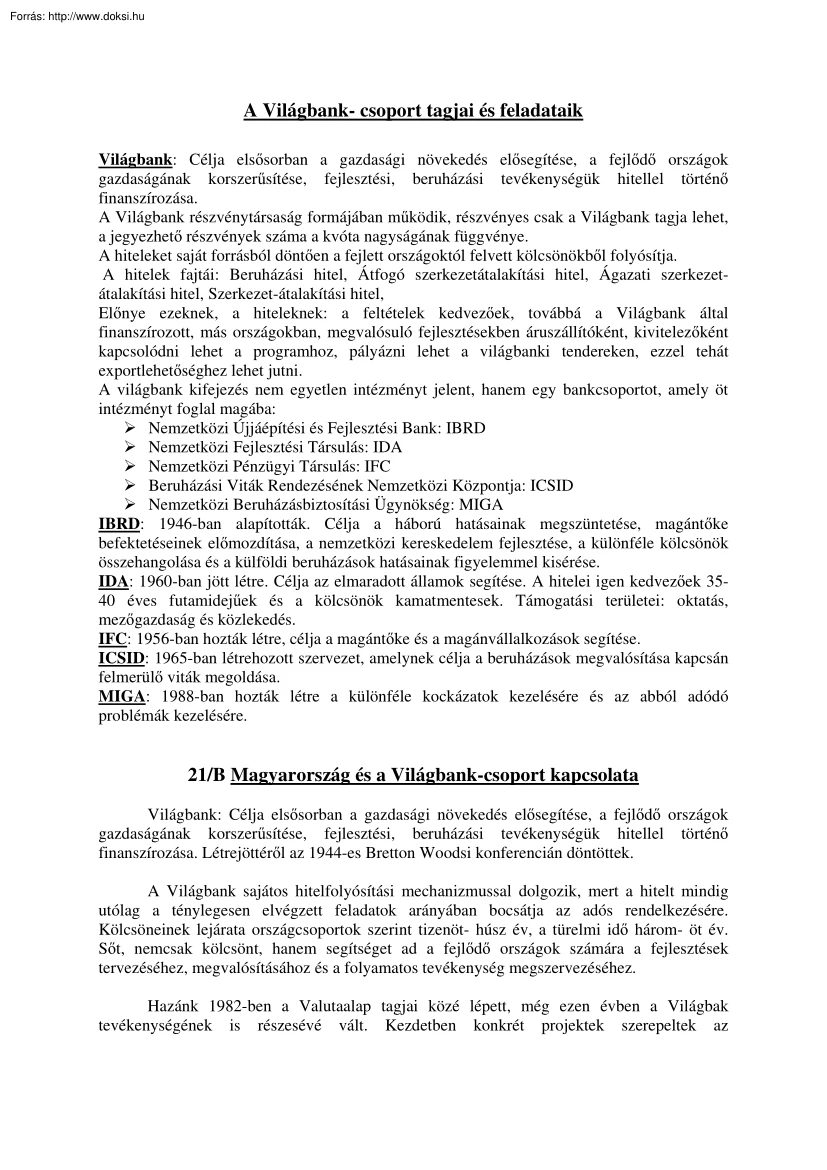

A Világbank- csoport tagjai és feladataik Világbank: Célja elsősorban a gazdasági növekedés elősegítése, a fejlődő országok gazdaságának korszerűsítése, fejlesztési, beruházási tevékenységük hitellel történő finanszírozása. A Világbank részvénytársaság formájában működik, részvényes csak a Világbank tagja lehet, a jegyezhető részvények száma a kvóta nagyságának függvénye. A hiteleket saját forrásból döntően a fejlett országoktól felvett kölcsönökből folyósítja. A hitelek fajtái: Beruházási hitel, Átfogó szerkezetátalakítási hitel, Ágazati szerkezetátalakítási hitel, Szerkezet-átalakítási hitel, Előnye ezeknek, a hiteleknek: a feltételek kedvezőek, továbbá a Világbank által finanszírozott, más országokban, megvalósuló fejlesztésekben áruszállítóként, kivitelezőként kapcsolódni lehet a programhoz, pályázni lehet a világbanki tendereken, ezzel tehát exportlehetőséghez lehet jutni. A

világbank kifejezés nem egyetlen intézményt jelent, hanem egy bankcsoportot, amely öt intézményt foglal magába: Nemzetközi Újjáépítési és Fejlesztési Bank: IBRD Nemzetközi Fejlesztési Társulás: IDA Nemzetközi Pénzügyi Társulás: IFC Beruházási Viták Rendezésének Nemzetközi Központja: ICSID Nemzetközi Beruházásbiztosítási Ügynökség: MIGA IBRD: 1946-ban alapították. Célja a háború hatásainak megszüntetése, magántőke befektetéseinek előmozdítása, a nemzetközi kereskedelem fejlesztése, a különféle kölcsönök összehangolása és a külföldi beruházások hatásainak figyelemmel kisérése. IDA: 1960-ban jött létre. Célja az elmaradott államok segítése A hitelei igen kedvezőek 3540 éves futamidejűek és a kölcsönök kamatmentesek Támogatási területei: oktatás, mezőgazdaság és közlekedés. IFC: 1956-ban hozták létre, célja a magántőke és a magánvállalkozások segítése. ICSID:

1965-ban létrehozott szervezet, amelynek célja a beruházások megvalósítása kapcsán felmerülő viták megoldása. MIGA: 1988-ban hozták létre a különféle kockázatok kezelésére és az abból adódó problémák kezelésére. 21/B Magyarország és a Világbank-csoport kapcsolata Világbank: Célja elsősorban a gazdasági növekedés elősegítése, a fejlődő országok gazdaságának korszerűsítése, fejlesztési, beruházási tevékenységük hitellel történő finanszírozása. Létrejöttéről az 1944-es Bretton Woodsi konferencián döntöttek A Világbank sajátos hitelfolyósítási mechanizmussal dolgozik, mert a hitelt mindig utólag a ténylegesen elvégzett feladatok arányában bocsátja az adós rendelkezésére. Kölcsöneinek lejárata országcsoportok szerint tizenöt- húsz év, a türelmi idő három- öt év. Sőt, nemcsak kölcsönt, hanem segítséget ad a fejlődő országok számára a fejlesztések tervezéséhez, megvalósításához és a

folyamatos tevékenység megszervezéséhez. Hazánk 1982-ben a Valutaalap tagjai közé lépett, még ezen évben a Világbak tevékenységének is részesévé vált. Kezdetben konkrét projektek szerepeltek az együttműködés középpontjában, míg később már a gazdaság egészét átfogó komplex programok kidolgozására és ezzel együtt finanszírozására került sor. A magyar gazdaság mindegyik szervezetnek a tagja: 1982-től IBRD- tag, 1983-tól rendszeresen vesz fel hiteleket, kezdetben konkrét projectek szerepeltek az együttműködés középpontjában majd később már a gazdaság egészét érintő programok kidolgozására, finanszírozására került sor. 1997-ben pl 60,1 millió dollárt kaptunk a középiskolát végzett fiatal diákok számára szervezett szakképzések kidolgozására, ahol a munkaerőpiacon is jól használható ismereteket sajátíthatnak el a felsőoktatásban továbbtanulni, nem kívánok. 1999ben Budapest 29,5 , Dunaújváros 2,1

millió dollárt kapott szennyvízkezelés problémáinak megoldására. Mindkét hitelt 15 évre kaptuk, 5 év türelmi idővel 1983 óta 41 programra, beruházásra összesen 4,35 milliárd dollárnyi kölcsönt vett fel az ország. Hazánk és a Világbank között létrejött néhány kölcsön-megállapodás: gabonatermesztés- és tárolás, szénhidrogénprogram, ipari szerkezetátalakítás, agráripar korszerűsítése, energiafejlesztési program, pénzügyi rendszer korszerűsítése, emberi erőforrások fejlesztése stb. 21/c A pénzforgalom szabályozása Magyarországon A pénzforgalom alatt a pénztulajdonosok közötti pénzmozgást érjük. A bankszámlák közötti elszámolás útján teljesített fizetést akkor kell teljesítettnek tekinteni, amikor a pénzösszeget a jogosult bankszámláján jóváírták. Jóváírás: a bank visszavonhatatlan felhatalmazást kap a bankszámlaszerződés életbe lépésével arra, hogy a számlatulajdonos részére pénzt

fogadjon el és azt a számláján "elhelyezze”. Felmerül a kérdés, hogy hogyan tudja a kormányzat a forgalomban lévő pénzmennyiséget a központi jegybankon keresztül szabályozni és milyen céloktól vezéreltetve avatkozik be a gazdaság pénzfolyamataiba? Kezdjük a célokkal! A kormányzat azért avatkozik be a gazdaság pénzfolyamataiba, hogy hatást gyakoroljon az üzleti ciklus alakulására. Mint ismeretes, az üzleti ciklus lényege, hogy a recesszió (visszaesés) és az expanzió (növekedés) szakaszai ciklikusan váltogatják egymást térben és időbe egyaránt. A recesszió időszakában a gazdaság „összehúzódik”, a termelés stagnál vagy visszaesik. A kormányzat fékezni akarja ezt a folyamatot, illetve meg akarja fordítani, és élénkíteni akarja a gazdaságot. Ehhez viszont pénzt kell bepumpálnia a forgalomba, hogy a háztartások és a vállalatok könnyen és alacsony kamatlábak mellett jussanak több pénzhez, hogy

beruházásaikat és vásárlásaikat finanszírozni tudják. Ellenkező esetben, ha a gazdaság az expanzió, a gyors növekedés állapotában van, akkor a kormányzat éppen azért, hogy megakadályozza a gazdaság „túlhevülését”, aminek következtében a gazdaság átbukhat az üzleti ciklus felső fordulópontján és óhatatlanul recesszióba, visszaesésbe csap át, pénzt von ki a forgalomból, azaz csökkenti a forgalomban lévő pénz mennyiségét. A kormányzat ezen tevékenységét monetáris politikának nevezik. A forgalomban lévő pénz mennyiségét a kormányzat a központi bankon, Magyarországon a Magyar Nemzeti Bankon keresztül szabályozza. A központi banknak a pénzforgalom szabályozására hagyományosan három fő eszköze van: a kötelező tartalékráta rendszer, a diszkontráta és a nyílt piaci műveletek. A kötelező tartalékráta rendszernek a lényege, hogy a központi bank a kereskedelmi és üzleti bankok számára kötelezően

előírja, hogy betéti állományuk meghatározott százalékát nem hitelezhetik ki, ezt kötelező tartalékként kell kezelni. A Magyar Nemzeti Bank által előírt kötelező tartalékráta 2002. szeptember 1-jétől 5 %, ami nemzetközi összehasonlításban még mindig viszonylag magas. Az EKB kötelező tartalékrátája 2 % A Magyar Nemzeti Bank a kötelező tartalék után 4,75 % kamatot fizet a kereskedelmi és üzleti bankoknak. A központi bank a tartalékráta változtatásával szabályozhatja a pénzforgalmat. Ha több pénzt akar bepumpálni a forgalomba, akkor csökkenti a tartalékrátát Ha pénzt akar kivonni a forgalomból, akkor emeli a tartalékrátát. Az elmúlt évtizedekben a nyílt piaci műveletek egyre növekvő szerepet kaptak a Magyar Nemzeti Bank monetáris eszköztárában. Ez azzal magyarázható, hogy számos előnyük van az egyéb (kötelező tartalék, refinanszírozási) eszközökkel szemben. Rugalmasan alkalmazhatók akár napi szintű

monetáris irányítási feladatok megvalósítására, a központi banké a kezdeményező szerep, egy nap folyamán többször is meghirdethetők stb. A klasszikus nyílt piaci műveleteknek számító végleges állampapír eladás-vétel keretében a központi bank értékpapírokkal, elsősorban állampapírokkal kereskedik a másodlagos piacon. Ha több pénzt akar bepumpálni a forgalomba, akkor nagymértékben vásárol értékpapírt, ha pénzt akar kivonni a forgalomból, akkor nagymértékben elad értékpapírt. A diszkontrátát, amely a váltók viszontleszámítolásával függ össze, a magyar gyakorlatban már nem használják, sőt Európában sem. Az Egyesült Államokban még előfordul, de ott sincs szignifikáns jelentősége. Természetesen ez nem jelenti azt, hogy a központi bank elvesztette volna a bankok bankja szerepét, csak nem ezen a módon működik. Helyette a kéthetes repót (sale and repurchase agreement), magyarul betételhelyezés

visszavásárlási kötelezettséggel, használják. Magyarországon a repók alkalmazása a pénzpiacon meglehetősen szűk körű A Magyar Nemzeti Bank eszköztárában 2001. decemberéig foglalt el központi helyet az egynapos repó, de ezt nem a pénzforgalom szabályozására, hanem a bankok likvidításmenedzselésére használták. 21. d A jegybank és a kereskedelmi bankok szerepe a pénzforgalomban A modern pénz: A modern pénz belső értékekkel nem bíró, mesterséges, teremetett eszköz, melynek gazdaságba való bekerülése (teremtése), illetve onnan történő kikerülése (megsemmisülése) csak a bankrendszer intézményeinek segítségével történhet. A modern bakrendszer szereplői: A Központi Bank, A kereskedelmi bankok, Nem monetáris pénzintézetek. Kereskedelmi Bankok: Feladatuk, hogy a pénzügyi közvetítés lebonyolításában, a megtakarítók és a megtakarítások felhasználói közötti kapcsolat létrehozásában szerepet

vállaljanak. Már sok száz évvel ezelőtt, amikor a kereskedelem és a pénzforgalom alapját a nemesfémek, illetve az ebből készült érmék képezték, felmerült a különböző letéti intézmények létrehozásának gondolata. Amennyiben nagy távolságra történő szállításra( és ezzel együtt persze fizetésre) került sor, még inkább nyilvánvalóvá vált: célszerű valamilyen önmagában értéktelen eszközzel helyettesíteni a nemesfémet. A létrejövő letéti intézmények az elhelyezett összegről bizonylatot állítottak ki, és ezek helyettesítették az aranyat (ezüstöt). Kezdetben e cégek, akárcsak a csomagmegőrzők 100 %-os tartalékot képeztek. Ez azt jelentette, hogy minden ügyfél pénzét külön kezelték és annak jelentkezéséig megőrizték. A pénz fontos jellemzője azonban az egyneműség, vagyis hogy bármely egysége megegyezik a többivel. Amennyiben tehát néhány hónap múlva visszatérek a letéti intézményhez, nem

zavar, ha nem pontosan ugyanazon értéket kapom vissza, melyeket annak idején elhelyeztem. Ez eddig csak elméleti lehetőség, de annak felismerése, hogy a letétesek nem egyszerre, hanem folyamatosan jelennek meg pénzükért, lehetővé tette a résztartalék elvén alapuló működést. Egy idő után nyilvánvalóvá vált, hogy igen kicsi a valószínűsége annak, hogy a letétesek egyszerre kívánják pénzüket visszakapni. Más jellegű intézmények jöttek létre: „csomagmegőrzők” helyett betéteket gyűjtő, azok után kamatot fizető és persze hiteleket nyújtó, azok után kamatot felszámító pénzintézetekről beszélhetünk. A létrejövő bankok a náluk elhelyezett összegért kamatot fizettek, és ezzel eljutottunk az un. passzív bankügyletek, vagyis a betétgyűjtés alapjaihoz. Lényeges, hogy a pénzintézetek saját tőkéjükön túl idegen forrásokhoz jutnak, melyet majd tevékenységükhöz felhasználhatnak. Felmerült egy nagyon fontos-

napjainkban is aktuális- kérdés, mégpedig a betétesek biztonságának problémája. A bankcsődök kétségkívül jelenlévő szereplői a pénzügyi világnak és ez különösen a kezdeti időszakban volt így, bár napjainkban szerencsére ezek nem tekinthetők mindennapos eseménynek. A központi szabályozás érvényre juttatásával a helyzet fokozatosan javult Csak két mondat erejéig előreszaladva az időben: a betétesek biztonságát szolgáló, őket a bankcsőd esetén bizonyos összeghatárig kárpótló intézményes rendszert először 1933-ban az USA-ban hoztak létre. (Deposit Insurance Corporation) Hazánkban a szocializmus évtizedei után, a bankrendszer fejlődésével szintén napirendre került a kérdés, de ennek fontosságára az 1992 nyarán bekövetkezett bankcsődök hívták fel a közvélemény figyelmét. 1993 június 30-ától megkezdte gyakorlati működését a betétenként akkor még 1 M Ft-os értékhatárig garanciát biztosító

Országos Betétbiztosítási Alap. A Kereskedelmi bankok tevékenysége: Már beszéltünk arról, hogy eredetileg a fizetési forgalom lebonyolításával fogalalkoztak a kialakuló banki szervezetek. A náluk elhelyezett, egyre növekvő nagyságú letétek kínálkozó lehetőséget jelentettek a további műveletek végzésére, vagyis a hitelezési tevékenység megkezdésére. Kezdetben csak rövid lejáratú, kis kockázatú ügyletekkel foglalkoztak Ezzel eljutottunk az un. Aktív bankügyletek, vagyis a hitelezés alapjához Minőségi változás a már oly sokszor emlegetett ipari forradalom hatására következett be, mikor is a technikai újítások gyakorlati megvalósítása új kihívást teremtett. A korszak húzó ágazatai, a bányászat, a kohászat és az oly fontos vasútépítés hatalmas tőkét s a hosszú távú megtérülés miatt hosszú lejáratú hiteleket igényeltek. A XIX Sz elején megoldandó fontos feladattá vált a tőkegyűjtés, melyben az

átalakuló bankszféra aktív szerepet játszott. Alapvető különbség figyelhető meg az un. Angol és a német típusú bankrendszer között, melynek gyökerei a tárgyalt időszakig nyúlnak vissza. Az angol típusú rendszerben a bankok megtartották a klasszikus tevékenységi körüket, míg az új- és jóval kockázatosabb- igényeknek megfelelő kínálatot külön intézmények biztosították. A vezérlőelv tehát az, hogy a különböző típusú és főleg kockázatú ügyletek elkülönüljenek. A német típusú rendszerben nem történt meg e szétválás, s ez különösen fontos volt e régióban. Az így létrejövő nagy tőkeerejű hitelbankok, a Nyugat-Európához mért relatív fejletlenség mellett a tőkekoncentráció aktív megvalósítójaként betölthették a modernizáció történelmi szerepét. Mindezek mellett napjainkban sokkal színesebb a banki szolgáltatások palettája, újabb és újabb elemekkel bővül a kínálat. S a banki

szolgáltatásokon túl szót kell ejteni egy igen fontos, ám első hallásra furcsának tűnő állításról: a kereskedelmi bankok a betétformában létrejövő pénzállomány teremtői, mely úgy lehetséges, hogy több ügyfél számára vezetnek számlát és tevékenységük a résztartalék elvére épül. Központi Bank: A „bankok bankja” igen fontos szerepet tölt be a pénzügyi rendszer működésében, azonban a részletes vizsgálat előtt tegyünk egy rövid történeti kitérőt. A letéteket gyűjtő intézményekből kialakultak az üzleti bankok, melyek már betétgyűjtéssel és hitelezési tevékenységgel foglalkoznak. Kezdetben semmilyen felsőbb irányítószerv nem ellenőrizte e szervezetek működését s ebből adódóan a hőskorban bankcsődök tömegeivel találkozhattunk. A bankrendszer csak akkor tudja feladatát ellátni, ha a gazdasági szereplők bíznak ezen intézményekben. Egyébként a hitelt jelölő latin szó (creditum) eredeti

jelentése is ez: bizalom. A központi szerepvállalás egy idő után e területen is megjelent, ám mivel a kereskedelmi8 bankoknak nem állt érdekükben egy erős, nagyhatalmú „felügyelő” megléte, csak lassan váltak általánosan elfogadottá a szabályozással kapcsolatos teendők. Az 1844-es Peel- törvény közgazdasági hatásairól már ejtettünk néhány szót, más közelítésben e lépés (későbbi negatív hatásai ellenére ) a pénzmennyiség szabályozási igényének első jelei közé tartozik. A papír anyagú pénzhelyettesek kibocsátását a továbbiakban is megkísérelték ellenőrzés alatta tartani, hiszen az kétségtelen tény, hogy e tevékenység nem a kereskedelmi bankok belügye. A következő fontos lépés a jegybank monopólium elfogadtatása volt 1870ben például a Német Birodalomban közel 140 féle papír anyagú fizetőeszköz volt forgalomban, mely természetesen nem tette lehetővé az egységes, áttekinthető szabályozást.

Ezzel- mármint a jegybank monopóliummal- a pénzmennyiség kialakításában komoly fegyverhez jutottak a létrejövő központi bankok. Eme intézmények kialakítása és működőképessé tétele persze nem ment zökkenőmentese. A világon az első jegybank Angliában jött létre 1694-ben. A bank létrejöttében az játszott szerepet, hogy az angol polgári forradalom után a királyi kincstár felhalmozódott adósságát rendezni kellett. Ekkor egy skót üzletember javaslatára 1,2 millió fontos alaptőkével megalapították az Angol Bankot (Bank of England). A bank az alaptőkéjét azonnal kölcsönadta az államnak (királyi kincstár), melynek fejében pénzintézeti szolgáltatások végzésére vonatkozó különböző kiváltságokat szerzett. A kiváltságok mindig csak meghatározott időtartamra szóltak, amelyek ismétlődő meghosszabbítása újabb kölcsönök ellenében történt. A kölcsönök visszafizetésére azóta sem került sor, ami azt jelenti,

hogy az Angol Bank mérlegében az államadósság megnövekedett összegben azóta is szerepel. Az Angol Bank fokozatosan, a gazdaság és pénzügyi rendszer fejlődésével párhuzamosan vált a mai értelemben vett jegybankká. A kontinentális Európában később jöttek létre a jegybankok A központi bankok létrejötte a pénzmennyiség hatékony szabályozásának alapjait teremtette meg. Azonban nem csak a keretek meghatározására van szükség, hanem folyamatosan azt is figyelemmel kell kísérni, hogy a lehetőségeken belül a kereskedelmi bankok milyen tevékenységeket folytatnak, ellátják e feladatukat, illetve eleget tesznek e biztonsági követelményeknek. Ebből kiindulva a XX Század első évtizedeiben a bankok felügyeletét ellátó szervezetek létrehozása is megvalósult. Svédországban 1911-ben, Németországban, illetve az USA-ban 1933-ban hoztak létre ezzel foglalkozó intézményeket. A Központi Bank tevékenysége és feladatai: A Központi

bankok általában részvénytársasági formában működnek, a részvények természetesen állami kézben találhatók. Mint minden részvénytársaságnál azonban, a jegybank esetében is keletkezik nyereség vagy épp veszteség az adott esztendőre vonatkozóan. Azt persze nem szabad figyelmen kívül hagyni, hogy nem profitorientált társaságról van szó, tehát nem a jegybank könyveiben kimutatott eredményességtől függ az ország gazdasági helyzete. Az alábbiakban részletezendő feladatokat nem feltétlen utalják a jegybank kizárólagos hatáskörébe, néhány részterületet más központi szerv (Pl.: Pénzügyminisztérium) segítségével irányítanak. Az általános tudnivaló, hogy e körbe a makroszintű, vagyis a gazdaság, illetve a pénzügyi rendszer egészére vonatkozó döntések meghozatala tartozik. Eme intézményrendszert összefoglaló néven központi monetáris hatóságnak nevezik s amikor a rövidesen tárgyalásra kerülő

feladatokról beszélünk, célszerű a központi bank helyett az általánosabb érvényű központi monetáris hatóság fogalmat használni. Bármely ország központi bankját vizsgáljuk és legfőbb feladatait próbáljuk meghatározni, két fontos tényezőről kell beszélnünk, melyek minden mást megelőznek. E szerint a központi bank egyrészt őrködik az adott ország pénzének értékállandósága felett, másrészt biztosítania kell az ország fizetőképességét. Természetesen ezen túlmenően igen sok kisebb jelentőségű feladatot látnak el. A központi bank tevékenysége: Pénzkibocsátás, más néven emisszió A pénz mennyiségének szabályozása a gazdaságpolitika általános céljaival összhangban Pénzintézeti számlák vezetése, számukra likviditási szolgáltatás biztosítása A központi költségvetésen keresztül az államháztartással finanszírozási kapcsolat fenntartása Árfolyam politikai döntések meghozatala,

az árfolyam politikával kapcsolatos esetleges intervenciós kötelezettség végrehajtása A központi banknál lévő arany és devizatartalékok menedzselése. A bankmarketing A bank célja: Az ügyfelek elvárásaihoz alkalmazkodó jövedelmező üzleti tevékenységet végezzen. A bank ezeknek a feltételeknek az üzletpolitikai és marketin koncepciójának a kialakításával igyekszik eleget tenni. Az üzlet politikájának a kialakításához a banknak vizsgálni kell a politikai társadalmi pénzügyi viszonyokat oly módon, hogy tisztában legyen ügyfelei illetve potenciális partnerei társadalmi és gazdasági pozícióival és pénzintézettel szembeni elvárásaival. A bankmarketing folyamat helye a pénzintézet működési mechanizmusában Az üzleti bankok működési mechanizmusa alatt a bankok átfogó stratégiai mechanizmusát kell értenünk. A bank stratégia tovább tagolható az alkalmazkodási és a működési stratégiára, melyek közül az utóbbi

fogja át a stratégia, üzletpolitikai tervezés és a marketing folyamatokat. Bankstratégia átfogó szerepéből következik az h a stratégia működőképessége és a részstratégiák közötti összhang határozza meg. A részstratégiák között a marketing folyamat igen fontos szerepe a bankstratégián belül,de nem emelhető ki a többi részstratégia fölé, mert csak azokkal arányosan és összhangban tudja biztosítani a teljes stratégiai folyamat működőképességét és hatékonyságát. A bankmarketing nem mosható össze a bankstratégiával és az üzletpolitikai tervezéssel sem annak ellenére, hogy a marketing folyamat reprezentáns részének tűnik mindkettőnek. Bármilyen fontos szerepet tulajdonítunk a piaci hatásoknak a bankmarketing csak a bankstratégia és üzletpolitika eszközének és nem meghatározójának tekinthető. A bankmarketing eszközrendszer funkciói: a bank piaci környezetének megismerése és befolyásolása. A bank marketing

tevékenységek fő célja a piackutatással alátámasztott és innovációkat támogató szelektív termékpolitika ügyfél-centrikus stratégiai szemléletű magatartás PR tevékenységek magas színvonalon való végzése Konkrétan a funkciók: ügyfélmagatartás szokások felkutatása bankfiókok nyitása reklám, kommunikáció árpolitika marketing politika, ill marketingstratégia meghatározása, végrehajtása és ellenőrzés marketingkutatás, amely a piaci fejlődés elemzését jelenti a stratégia felsorolásban érintett menedzserek számára. A marketing tevékenység elemei: piackutatás termékfejlesztés árazás reklám és az értékesítés elősegítése értékesítés A piackutatás on a bank szükségleteire az információs források feltárását, megszerzését elemzését, adaptálását értjük. Célja a bank menedzsmentjének az üzleti döntéseinek elősegítése ésa marketing

folyamatokhoz szükséges informásiókat biztosítja. A piackutatás a bank üzletpolitikai céljainak megfelelő piaci szegmensek meghatározásával kezdődik. A piaci szegmensen azokat az ügyfélcsoportokat értjük amelyeket a pénzintézek kiszolgál. Feladata: a piacikutatás igényfelismerése a kutatás megtervezése és szervezése a flmérés modszereinek kiválsztása az összegyűjjtött adatok elemzése Piac szegmentáció: a pénzintézetek partnereinek a különböző szempontok szerinti felosztásán alapuló szegmentációt jelent. Apénzintézet ügyfél-piacát az alábbi szempontok szerint osztályozhatjuk: földrajzi tényezők(belföld/külföld, város/vidék,településnagysága, vonzáskörzet) gazdasági tényezők(vagyon, tulajdonosi szerkezet, jövedelem, méretnagyság) társadalmi tényezők(életkor, nem, foglalkozás) pszihikai tényezők(életkor, életstílus, nem, motivásiók, attitűd, vélemény, magatartás) Az

ügyfelek tevékenysége és gazdasági pozícióik alapján a pénzintézetek általánosan az alábbi felosztást alkalmazzák: potenciális:az a piac, amely kiemelt jelentőségű.azoknak az ügyfeelnek a piaca, akik felyamatosan érdeklődnek a pénzintézet szolgáltatásai iránt. elérhető:azok az ügyfelek akik bizonyos szolgáltatás iránt érdeklődnek, és ezek igénybe vételéhez szükséges pénzügyi feltételekkel is rendelkezenek. célppiac: amely a bank ki akar szolgálni, ahol felkínálja szolgáltatásait. A bankmarketing stratégiákat 3 csoportba sorolhatjuk: offenzív (új piacot szerző, földrajzilag terjeszkedő, piactervező, piac kihívó) defenzív(piackövető és piacrés-stratégia) racionalizálási Marketing eszközök: személyes keresés, direct mail, szaksajtó PR eszközök: újságcikkek, szakmai rendezvények szervezése, szaktanácsaás PR külső eszközök: újságcikkek, hirdetések, jótékonysági akciók, előadások PR

belső eszközök: információ nyújtás, bankszervezés és kontrolling, szervezetfejlesztés 21. tétel (f) A Magyar Államkincstár jogállása, alapvető feladatai A kincstár jogállása: A Magyar Államkincstár a pénzügyminiszter szakmai, törvényességi és költségvetési felügyelete alatt álló, önálló jogi személyiséggel rendelkező országos hatáskörű, önállóan gazdálkodó központi költségvetési szerv. Feladatait központja és területi szervezetei, a területi igazgatóságok útján látja el. A Kincstár élén az elnök áll Munkáját az elnökhelyettes segíti A Magyar Államkincstárt röviden Kincstárnak nevezzük. A kincstár feladatai: A Kincstár alaptevékenységi körében az alábbi feladatokat látja el: A Magyar Államkincstár fő tevékenységi körei: a költségvetés végrehajtása, pénzügyi szolgáltatások, pályázatos támogatások, követeléskezelés, a törzskönyvi és egyéb nyilvántartások

vezetése, család- és egyéb szociális támogatások folyósítása, központi illetményszámfejtés. A Kincstár a költségvetés végrehajtásának feladatkörében: nyilvántartást vezet a központi költségvetés, az elkülönített állami pénzalapok, és a társadalombiztosítás pénzügyi alapjai előirányzatairól, azok változásáról és teljesítéséről; Központi költségvetés körében naponta kimutatást készít a bevételek és kiadások főbb csoportonkénti alakulásáról, a központi költségvetés helyzetéről; könyvvezetést végez és beszámolót készít az állam nemzetgazdasági bevételeinek és kiadásainak teljesítéséről; nyilvántartást vezet az állam által vállalt kötelezettségekről és az állam követeléseiről; gondoskodik a költségvetési szerveket megillető támogatások rendelkezésre bocsátásáról, a fejezeti kezelésű előirányzatok finanszírozásáról; végzi a központi

költségvetésből finanszírozott családtámogatási ellátások, fogyatékossági támogatások, kereset-kiegészítések, vakok személyi járadékának megállapításával, finanszírozásával, elszámolásával és ellenőrzésével kapcsolatos hatósági tevékenységet; ellátja az illetékességi körükbe tartozóan önkormányzatok és a központi költségvetés közötti információs- és pénzáramlás bonyolításával kapcsolatos feladatokat a tervezéstől a beszámolásig; A költségvetés finanszírozása körében: részt vesz a költségvetés éves és középtávú finanszírozási tervének elkészítésében aktualizálásában; likviditási hitel nyújtását engedélyezheti az Egészségbiztosítási Alapnak, a Nyugdíjbiztosítási Alapnak, az elkülönített állami pénzalapoknak, a helyi önkormányzatoknak, valamint a megyei regionális és fejlesztési tanácsoknak. Pénzügyi szolgáltatói tevékenysége során: számlát

vezet a kincstári kör és a pénzforgalmi számlatulajdonosok részére, a központi költségvetés bevételeiről és kiadásairól; végrehajtja a kiadások teljesítésére, a bevételek beszedésére irányuló pénzügyi lebonyolítási feladatokat, a kiadásokhoz kötődően likviditási és előirányzati fedezetvizsgálatot, valamint alaki, formai és pénzügyi ellenőrzést végez; biztosítja a készpénzellátást, a pénzforgalmi számlatulajdonosok és a Kincstárnál értékpapír számlával rendelkező ügyfelei részére; készpénz-helyettesítő fizetési rendszert működtet; befektetési és kiegészítő befektetési szolgáltatási tevékenységet nyújt részt vesz a Magyar Állam nemzetközi pénzügyi és fejlesztési intézetekkel való együttműködésével, devizaszámlát vezet; a Magyar Állam javára átutalt vagy fizetett bármilyen összeg tekintetében jogosultként eljár; ellátja a Strukturális és Kohéziós

Alapokkal, illetve általában az Európai Uniós pénzeszközökkel kapcsolatosan jogszabályban és nemzetközi megállapodásban meghatározott végrehajtási, pénzforgalmi és ellenőrzési feladatokat (forint és deviza). Pályázatos támogatások, követeléskezelés tevékenysége során: A központi költségvetésből pályázatok alapján folyósított támogatások nyomon követése érdekében működteti az Országos Támogatási és Monitoring Rendszert. Közreműködik a támogatási előirányzatok pályázati rendszerében a pénzügyi lebonyolítási és ellenőrzési feladatok ellátásában. A költségvetési szervek törzskönyvi nyilvántartása keretében: a Kincstár végzi a költségvetési szervek törzskönyvi nyilvántartását alapító okiratok alapján. Újonnan alapított központi költségvetési szerv a Kincstárnál csak akkor nyithat számlát, ha a költségvetési szerv törzskönyvi nyilvántartásba vétele megtörtént. A

törzskönyvi nyilvántartás adatait érintő változásokat a felügyeleti szerv bejelenteni a törzskönyvi nyilvántartást vezető szervnek, amely azt a bejelentés alapján köteles átvezetni a nyilvántartáson. Család és egyéb szociális támogatások folyósítása keretében: a Kincstár végzi a mindenkori költségvetési törvényben jóváhagyott családi támogatások, egyéb szociális ellátások és költségtérítésekre vonatkozó lakossági igények jogosultságának elbírálását, az ezzel kapcsolatos előkészítési, ellenőrzési, folyósítási feladatokat; a Magyar Államkincstár a lakossági kapcsolatok biztosítása érdekében ügyfélszolgálatokat működtet; a Magyar Államkincstár 2006. január 1-től életkezdési támogatás nyilvántartást vezet, és a START-számlával rendelkező gyermekek részére folyósítja a támogatást (babkötvény). A központosított illetményszámfejtés körében: A Kincstár működteti az

illetményszámfejtést, ez külön jogszabályokban meghatározott ágazati szakmai sajátosságokat figyelembe vevő egységes munkaügyi, ügyviteli, eljárási és információs rendszer. Az államháztartásban a munkavállalók személyi juttatásainak, a munkaadókat terhelő járulékoknak elszámolása ennek keretében történik. 21 g.) A marketing mix elemzése, tényezői; azok tartalma és kapcsolódásuk egymáshoz A marketing egy olyan vállalati tevékenység, ami a vevők, vagy felhasználók igényeinek kielégítése érdekében elemzi a piacot, meghatározza az eladni kívánt termékeket és szolgáltatásokat, megismerteti azokat a fogyasztókkal, kialakítja az árakat, megszervezi az értékesítést és befolyásolja a vásárlókat. A marketing politika részeit képező marketingelemek alkalmazását marketing-mixnek nevezzük. A marketing-mix más néven "a 4 P, ami az egyes elemek angol elnevezéseinek kezdőbetűire utal. A szakma fejlődésével

során ma már sokszor nem 4, hanem 5, 7 illetve 12 P-ről beszélnek. A marketing-mixet alkotó 4 P-betűs elem: product (termék), price (ár), place (értékesítés), és promotion (reklám). Az első - és talán a legfontosabb - dolog, amivel a vállalatnak foglalkoznia kell, az a terméke. 1.Termékmarketing jellegzetes kategóriái: 1. Termék minőség 2. Termékjellemzők, választék, forma 3. Márkanév 4. Csomagolás 5. Méret 6. Szolgáltatások 7. Garanciák 8. Visszavétel Termékélet-ciklus: Az az időtartam, amíg egy termék a piacon tartózkodik. A termékélet-ciklus szakaszai: 1. Bevezetési szakasz: Forgalom lassan nő, a termék többnyire veszteséges Cél: a termék megkedveltetése a vevőkkel. 2. Növekedési szakasz: A piac már elfogadta a terméket, gyorsan növekszik az árbevétel, nyereség. Cél: intenzív reklámhadjárat, új piaci szegmensek meghódítása. 3. Érettségi szakasz: Árbevétel növekedése befejeződik, a termék piaca telítődik

Itt a költségek csökkenthetők, kedvező nyereségszint érhető el. 4. Hanyatlási szakasz: Árbevétel, nyereség csökken A gyenge termék ekkor kivonul a piacról. A termékmarketing szerves részét képezi a márka, csomagolás, címkézés, melyek a termék bemutatását szolgálják. A marketing-mix második eleme az ár. Az ár igen komoly kifejezőértékkel bír, ezért az árképzés nem egyszerűen profitmaximalizálás eszköze, hanem ezen túlmutatóan taktikai eszköze is a vállalatnak. A fogyasztók például gyakran társítanak bizonyos minőségi szintet adott termék árszintjéhez, de előfordul az is, hogy egy magas árkategóriájú termék megvásárlása magas presztizst jelent a számukra. Ugyanakkor persze az árképzés során az alacsonyabb árak vásárlásösztönző erejéről sem szabad megfeledkeznünk. 2.Az árpolitika olyan eszköz, amely a haszon maximalizáláson túl marketing célokat is szolgálhat. Ilyen marketing célú döntés lehet

például, ha egy új termék esetében bevezetőárat alkalmaznak. Az árérzékenység miatt a fogyasztók így könnyebben rászánják magukat, hogy kipróbálják az új terméket. Árpolitika elemei 1. Katalógus árak 2. Engedményes árak 3. Részletfizetési kedvezmény 4. Hitelfeltételek 5. Törlesztési idő Árpolitikai célok 1. Túlélés (olcsóbban adja a terméket a szokásosnál, célja a gyors profitszerzés) 2. Profit maximalizálása 3. Árbevétel maximalizálása 4. Forgalom növelése 5. Piaci részesedés növelése, megtartása 6. Piac lefölözése Árképzési módszerek 1. Költség alapú árképzés: Kiszámítják az önköltséget, majd ezt megnövelik az elvárt nyereség százalékával, és így határozzák meg az árat. Hátránya, hogy nem veszi figyelembe a piaci folyamatokat. 2. Versenytárs alapú árképzés: Azt veszi figyelembe, hogy milyen árszint alakul ki a piacon adott terméknél. Egyszerű, az árversenyt kikerüli 3. Kereslet

alapú árképzés: Azt vizsgálja, hogy hogyan reagálnak a vevők a különböző árszintekre. A fedezeti elvet alkalmazzák A fedezeti pont az értékesítési azon mennyisége, amely mellett a termelés összes költsége megtérül. A fedezeti pont meghatározása után piackutatási ismeretekre támaszkodva meghatározzák az egyes árak melletti legnagyobb eladható mennyiséget. Ehhez igazítják az árakat és a termelést. Hátránya, hogy nem számol a versenytársakkal 3.Kommunikációs politika Marketingkommunikáció fogalma Az eladótól a vevő felé irányuló információ-kibocsátás, annak érdekében, hogy a vevő attitűdjét, magatartását befolyásolja, megváltoztassa. A marketing kommunikáció formái: Cél Időtáv Értékesítés növelés Rövid Elsődleges célcsoport Fogyasztói célcsoport Public Relation Image építés Hosszú Ált. Reklám véleményalkotások fogyasztói ccsp. Eladásösztönzés Értékesítés növelés Rövid Potenciális

vásárlók A marketingkommunikációt a következő célokra lehet használni: a vállalat, termék megismertetése a vásárlókkal, termék eladása,új vevők szerzése ,értékesítés költségeinek a csökkentése vállalat hírnevének öregbítése 4. Értékesítési utak, hely A vállalat által előállított termék többféle úton juthat el a felhasználókhoz. A közvetítők két nagy csoportja a nagykereskedők és a kiskereskedők.Az értékesítési csatornák olyan komplexumok, amelyben különböző természetű és tartalmú folya Személyes eladás

világbank kifejezés nem egyetlen intézményt jelent, hanem egy bankcsoportot, amely öt intézményt foglal magába: Nemzetközi Újjáépítési és Fejlesztési Bank: IBRD Nemzetközi Fejlesztési Társulás: IDA Nemzetközi Pénzügyi Társulás: IFC Beruházási Viták Rendezésének Nemzetközi Központja: ICSID Nemzetközi Beruházásbiztosítási Ügynökség: MIGA IBRD: 1946-ban alapították. Célja a háború hatásainak megszüntetése, magántőke befektetéseinek előmozdítása, a nemzetközi kereskedelem fejlesztése, a különféle kölcsönök összehangolása és a külföldi beruházások hatásainak figyelemmel kisérése. IDA: 1960-ban jött létre. Célja az elmaradott államok segítése A hitelei igen kedvezőek 3540 éves futamidejűek és a kölcsönök kamatmentesek Támogatási területei: oktatás, mezőgazdaság és közlekedés. IFC: 1956-ban hozták létre, célja a magántőke és a magánvállalkozások segítése. ICSID:

1965-ban létrehozott szervezet, amelynek célja a beruházások megvalósítása kapcsán felmerülő viták megoldása. MIGA: 1988-ban hozták létre a különféle kockázatok kezelésére és az abból adódó problémák kezelésére. 21/B Magyarország és a Világbank-csoport kapcsolata Világbank: Célja elsősorban a gazdasági növekedés elősegítése, a fejlődő országok gazdaságának korszerűsítése, fejlesztési, beruházási tevékenységük hitellel történő finanszírozása. Létrejöttéről az 1944-es Bretton Woodsi konferencián döntöttek A Világbank sajátos hitelfolyósítási mechanizmussal dolgozik, mert a hitelt mindig utólag a ténylegesen elvégzett feladatok arányában bocsátja az adós rendelkezésére. Kölcsöneinek lejárata országcsoportok szerint tizenöt- húsz év, a türelmi idő három- öt év. Sőt, nemcsak kölcsönt, hanem segítséget ad a fejlődő országok számára a fejlesztések tervezéséhez, megvalósításához és a

folyamatos tevékenység megszervezéséhez. Hazánk 1982-ben a Valutaalap tagjai közé lépett, még ezen évben a Világbak tevékenységének is részesévé vált. Kezdetben konkrét projektek szerepeltek az együttműködés középpontjában, míg később már a gazdaság egészét átfogó komplex programok kidolgozására és ezzel együtt finanszírozására került sor. A magyar gazdaság mindegyik szervezetnek a tagja: 1982-től IBRD- tag, 1983-tól rendszeresen vesz fel hiteleket, kezdetben konkrét projectek szerepeltek az együttműködés középpontjában majd később már a gazdaság egészét érintő programok kidolgozására, finanszírozására került sor. 1997-ben pl 60,1 millió dollárt kaptunk a középiskolát végzett fiatal diákok számára szervezett szakképzések kidolgozására, ahol a munkaerőpiacon is jól használható ismereteket sajátíthatnak el a felsőoktatásban továbbtanulni, nem kívánok. 1999ben Budapest 29,5 , Dunaújváros 2,1

millió dollárt kapott szennyvízkezelés problémáinak megoldására. Mindkét hitelt 15 évre kaptuk, 5 év türelmi idővel 1983 óta 41 programra, beruházásra összesen 4,35 milliárd dollárnyi kölcsönt vett fel az ország. Hazánk és a Világbank között létrejött néhány kölcsön-megállapodás: gabonatermesztés- és tárolás, szénhidrogénprogram, ipari szerkezetátalakítás, agráripar korszerűsítése, energiafejlesztési program, pénzügyi rendszer korszerűsítése, emberi erőforrások fejlesztése stb. 21/c A pénzforgalom szabályozása Magyarországon A pénzforgalom alatt a pénztulajdonosok közötti pénzmozgást érjük. A bankszámlák közötti elszámolás útján teljesített fizetést akkor kell teljesítettnek tekinteni, amikor a pénzösszeget a jogosult bankszámláján jóváírták. Jóváírás: a bank visszavonhatatlan felhatalmazást kap a bankszámlaszerződés életbe lépésével arra, hogy a számlatulajdonos részére pénzt

fogadjon el és azt a számláján "elhelyezze”. Felmerül a kérdés, hogy hogyan tudja a kormányzat a forgalomban lévő pénzmennyiséget a központi jegybankon keresztül szabályozni és milyen céloktól vezéreltetve avatkozik be a gazdaság pénzfolyamataiba? Kezdjük a célokkal! A kormányzat azért avatkozik be a gazdaság pénzfolyamataiba, hogy hatást gyakoroljon az üzleti ciklus alakulására. Mint ismeretes, az üzleti ciklus lényege, hogy a recesszió (visszaesés) és az expanzió (növekedés) szakaszai ciklikusan váltogatják egymást térben és időbe egyaránt. A recesszió időszakában a gazdaság „összehúzódik”, a termelés stagnál vagy visszaesik. A kormányzat fékezni akarja ezt a folyamatot, illetve meg akarja fordítani, és élénkíteni akarja a gazdaságot. Ehhez viszont pénzt kell bepumpálnia a forgalomba, hogy a háztartások és a vállalatok könnyen és alacsony kamatlábak mellett jussanak több pénzhez, hogy

beruházásaikat és vásárlásaikat finanszírozni tudják. Ellenkező esetben, ha a gazdaság az expanzió, a gyors növekedés állapotában van, akkor a kormányzat éppen azért, hogy megakadályozza a gazdaság „túlhevülését”, aminek következtében a gazdaság átbukhat az üzleti ciklus felső fordulópontján és óhatatlanul recesszióba, visszaesésbe csap át, pénzt von ki a forgalomból, azaz csökkenti a forgalomban lévő pénz mennyiségét. A kormányzat ezen tevékenységét monetáris politikának nevezik. A forgalomban lévő pénz mennyiségét a kormányzat a központi bankon, Magyarországon a Magyar Nemzeti Bankon keresztül szabályozza. A központi banknak a pénzforgalom szabályozására hagyományosan három fő eszköze van: a kötelező tartalékráta rendszer, a diszkontráta és a nyílt piaci műveletek. A kötelező tartalékráta rendszernek a lényege, hogy a központi bank a kereskedelmi és üzleti bankok számára kötelezően

előírja, hogy betéti állományuk meghatározott százalékát nem hitelezhetik ki, ezt kötelező tartalékként kell kezelni. A Magyar Nemzeti Bank által előírt kötelező tartalékráta 2002. szeptember 1-jétől 5 %, ami nemzetközi összehasonlításban még mindig viszonylag magas. Az EKB kötelező tartalékrátája 2 % A Magyar Nemzeti Bank a kötelező tartalék után 4,75 % kamatot fizet a kereskedelmi és üzleti bankoknak. A központi bank a tartalékráta változtatásával szabályozhatja a pénzforgalmat. Ha több pénzt akar bepumpálni a forgalomba, akkor csökkenti a tartalékrátát Ha pénzt akar kivonni a forgalomból, akkor emeli a tartalékrátát. Az elmúlt évtizedekben a nyílt piaci műveletek egyre növekvő szerepet kaptak a Magyar Nemzeti Bank monetáris eszköztárában. Ez azzal magyarázható, hogy számos előnyük van az egyéb (kötelező tartalék, refinanszírozási) eszközökkel szemben. Rugalmasan alkalmazhatók akár napi szintű

monetáris irányítási feladatok megvalósítására, a központi banké a kezdeményező szerep, egy nap folyamán többször is meghirdethetők stb. A klasszikus nyílt piaci műveleteknek számító végleges állampapír eladás-vétel keretében a központi bank értékpapírokkal, elsősorban állampapírokkal kereskedik a másodlagos piacon. Ha több pénzt akar bepumpálni a forgalomba, akkor nagymértékben vásárol értékpapírt, ha pénzt akar kivonni a forgalomból, akkor nagymértékben elad értékpapírt. A diszkontrátát, amely a váltók viszontleszámítolásával függ össze, a magyar gyakorlatban már nem használják, sőt Európában sem. Az Egyesült Államokban még előfordul, de ott sincs szignifikáns jelentősége. Természetesen ez nem jelenti azt, hogy a központi bank elvesztette volna a bankok bankja szerepét, csak nem ezen a módon működik. Helyette a kéthetes repót (sale and repurchase agreement), magyarul betételhelyezés

visszavásárlási kötelezettséggel, használják. Magyarországon a repók alkalmazása a pénzpiacon meglehetősen szűk körű A Magyar Nemzeti Bank eszköztárában 2001. decemberéig foglalt el központi helyet az egynapos repó, de ezt nem a pénzforgalom szabályozására, hanem a bankok likvidításmenedzselésére használták. 21. d A jegybank és a kereskedelmi bankok szerepe a pénzforgalomban A modern pénz: A modern pénz belső értékekkel nem bíró, mesterséges, teremetett eszköz, melynek gazdaságba való bekerülése (teremtése), illetve onnan történő kikerülése (megsemmisülése) csak a bankrendszer intézményeinek segítségével történhet. A modern bakrendszer szereplői: A Központi Bank, A kereskedelmi bankok, Nem monetáris pénzintézetek. Kereskedelmi Bankok: Feladatuk, hogy a pénzügyi közvetítés lebonyolításában, a megtakarítók és a megtakarítások felhasználói közötti kapcsolat létrehozásában szerepet

vállaljanak. Már sok száz évvel ezelőtt, amikor a kereskedelem és a pénzforgalom alapját a nemesfémek, illetve az ebből készült érmék képezték, felmerült a különböző letéti intézmények létrehozásának gondolata. Amennyiben nagy távolságra történő szállításra( és ezzel együtt persze fizetésre) került sor, még inkább nyilvánvalóvá vált: célszerű valamilyen önmagában értéktelen eszközzel helyettesíteni a nemesfémet. A létrejövő letéti intézmények az elhelyezett összegről bizonylatot állítottak ki, és ezek helyettesítették az aranyat (ezüstöt). Kezdetben e cégek, akárcsak a csomagmegőrzők 100 %-os tartalékot képeztek. Ez azt jelentette, hogy minden ügyfél pénzét külön kezelték és annak jelentkezéséig megőrizték. A pénz fontos jellemzője azonban az egyneműség, vagyis hogy bármely egysége megegyezik a többivel. Amennyiben tehát néhány hónap múlva visszatérek a letéti intézményhez, nem

zavar, ha nem pontosan ugyanazon értéket kapom vissza, melyeket annak idején elhelyeztem. Ez eddig csak elméleti lehetőség, de annak felismerése, hogy a letétesek nem egyszerre, hanem folyamatosan jelennek meg pénzükért, lehetővé tette a résztartalék elvén alapuló működést. Egy idő után nyilvánvalóvá vált, hogy igen kicsi a valószínűsége annak, hogy a letétesek egyszerre kívánják pénzüket visszakapni. Más jellegű intézmények jöttek létre: „csomagmegőrzők” helyett betéteket gyűjtő, azok után kamatot fizető és persze hiteleket nyújtó, azok után kamatot felszámító pénzintézetekről beszélhetünk. A létrejövő bankok a náluk elhelyezett összegért kamatot fizettek, és ezzel eljutottunk az un. passzív bankügyletek, vagyis a betétgyűjtés alapjaihoz. Lényeges, hogy a pénzintézetek saját tőkéjükön túl idegen forrásokhoz jutnak, melyet majd tevékenységükhöz felhasználhatnak. Felmerült egy nagyon fontos-

napjainkban is aktuális- kérdés, mégpedig a betétesek biztonságának problémája. A bankcsődök kétségkívül jelenlévő szereplői a pénzügyi világnak és ez különösen a kezdeti időszakban volt így, bár napjainkban szerencsére ezek nem tekinthetők mindennapos eseménynek. A központi szabályozás érvényre juttatásával a helyzet fokozatosan javult Csak két mondat erejéig előreszaladva az időben: a betétesek biztonságát szolgáló, őket a bankcsőd esetén bizonyos összeghatárig kárpótló intézményes rendszert először 1933-ban az USA-ban hoztak létre. (Deposit Insurance Corporation) Hazánkban a szocializmus évtizedei után, a bankrendszer fejlődésével szintén napirendre került a kérdés, de ennek fontosságára az 1992 nyarán bekövetkezett bankcsődök hívták fel a közvélemény figyelmét. 1993 június 30-ától megkezdte gyakorlati működését a betétenként akkor még 1 M Ft-os értékhatárig garanciát biztosító

Országos Betétbiztosítási Alap. A Kereskedelmi bankok tevékenysége: Már beszéltünk arról, hogy eredetileg a fizetési forgalom lebonyolításával fogalalkoztak a kialakuló banki szervezetek. A náluk elhelyezett, egyre növekvő nagyságú letétek kínálkozó lehetőséget jelentettek a további műveletek végzésére, vagyis a hitelezési tevékenység megkezdésére. Kezdetben csak rövid lejáratú, kis kockázatú ügyletekkel foglalkoztak Ezzel eljutottunk az un. Aktív bankügyletek, vagyis a hitelezés alapjához Minőségi változás a már oly sokszor emlegetett ipari forradalom hatására következett be, mikor is a technikai újítások gyakorlati megvalósítása új kihívást teremtett. A korszak húzó ágazatai, a bányászat, a kohászat és az oly fontos vasútépítés hatalmas tőkét s a hosszú távú megtérülés miatt hosszú lejáratú hiteleket igényeltek. A XIX Sz elején megoldandó fontos feladattá vált a tőkegyűjtés, melyben az

átalakuló bankszféra aktív szerepet játszott. Alapvető különbség figyelhető meg az un. Angol és a német típusú bankrendszer között, melynek gyökerei a tárgyalt időszakig nyúlnak vissza. Az angol típusú rendszerben a bankok megtartották a klasszikus tevékenységi körüket, míg az új- és jóval kockázatosabb- igényeknek megfelelő kínálatot külön intézmények biztosították. A vezérlőelv tehát az, hogy a különböző típusú és főleg kockázatú ügyletek elkülönüljenek. A német típusú rendszerben nem történt meg e szétválás, s ez különösen fontos volt e régióban. Az így létrejövő nagy tőkeerejű hitelbankok, a Nyugat-Európához mért relatív fejletlenség mellett a tőkekoncentráció aktív megvalósítójaként betölthették a modernizáció történelmi szerepét. Mindezek mellett napjainkban sokkal színesebb a banki szolgáltatások palettája, újabb és újabb elemekkel bővül a kínálat. S a banki

szolgáltatásokon túl szót kell ejteni egy igen fontos, ám első hallásra furcsának tűnő állításról: a kereskedelmi bankok a betétformában létrejövő pénzállomány teremtői, mely úgy lehetséges, hogy több ügyfél számára vezetnek számlát és tevékenységük a résztartalék elvére épül. Központi Bank: A „bankok bankja” igen fontos szerepet tölt be a pénzügyi rendszer működésében, azonban a részletes vizsgálat előtt tegyünk egy rövid történeti kitérőt. A letéteket gyűjtő intézményekből kialakultak az üzleti bankok, melyek már betétgyűjtéssel és hitelezési tevékenységgel foglalkoznak. Kezdetben semmilyen felsőbb irányítószerv nem ellenőrizte e szervezetek működését s ebből adódóan a hőskorban bankcsődök tömegeivel találkozhattunk. A bankrendszer csak akkor tudja feladatát ellátni, ha a gazdasági szereplők bíznak ezen intézményekben. Egyébként a hitelt jelölő latin szó (creditum) eredeti

jelentése is ez: bizalom. A központi szerepvállalás egy idő után e területen is megjelent, ám mivel a kereskedelmi8 bankoknak nem állt érdekükben egy erős, nagyhatalmú „felügyelő” megléte, csak lassan váltak általánosan elfogadottá a szabályozással kapcsolatos teendők. Az 1844-es Peel- törvény közgazdasági hatásairól már ejtettünk néhány szót, más közelítésben e lépés (későbbi negatív hatásai ellenére ) a pénzmennyiség szabályozási igényének első jelei közé tartozik. A papír anyagú pénzhelyettesek kibocsátását a továbbiakban is megkísérelték ellenőrzés alatta tartani, hiszen az kétségtelen tény, hogy e tevékenység nem a kereskedelmi bankok belügye. A következő fontos lépés a jegybank monopólium elfogadtatása volt 1870ben például a Német Birodalomban közel 140 féle papír anyagú fizetőeszköz volt forgalomban, mely természetesen nem tette lehetővé az egységes, áttekinthető szabályozást.

Ezzel- mármint a jegybank monopóliummal- a pénzmennyiség kialakításában komoly fegyverhez jutottak a létrejövő központi bankok. Eme intézmények kialakítása és működőképessé tétele persze nem ment zökkenőmentese. A világon az első jegybank Angliában jött létre 1694-ben. A bank létrejöttében az játszott szerepet, hogy az angol polgári forradalom után a királyi kincstár felhalmozódott adósságát rendezni kellett. Ekkor egy skót üzletember javaslatára 1,2 millió fontos alaptőkével megalapították az Angol Bankot (Bank of England). A bank az alaptőkéjét azonnal kölcsönadta az államnak (királyi kincstár), melynek fejében pénzintézeti szolgáltatások végzésére vonatkozó különböző kiváltságokat szerzett. A kiváltságok mindig csak meghatározott időtartamra szóltak, amelyek ismétlődő meghosszabbítása újabb kölcsönök ellenében történt. A kölcsönök visszafizetésére azóta sem került sor, ami azt jelenti,

hogy az Angol Bank mérlegében az államadósság megnövekedett összegben azóta is szerepel. Az Angol Bank fokozatosan, a gazdaság és pénzügyi rendszer fejlődésével párhuzamosan vált a mai értelemben vett jegybankká. A kontinentális Európában később jöttek létre a jegybankok A központi bankok létrejötte a pénzmennyiség hatékony szabályozásának alapjait teremtette meg. Azonban nem csak a keretek meghatározására van szükség, hanem folyamatosan azt is figyelemmel kell kísérni, hogy a lehetőségeken belül a kereskedelmi bankok milyen tevékenységeket folytatnak, ellátják e feladatukat, illetve eleget tesznek e biztonsági követelményeknek. Ebből kiindulva a XX Század első évtizedeiben a bankok felügyeletét ellátó szervezetek létrehozása is megvalósult. Svédországban 1911-ben, Németországban, illetve az USA-ban 1933-ban hoztak létre ezzel foglalkozó intézményeket. A Központi Bank tevékenysége és feladatai: A Központi

bankok általában részvénytársasági formában működnek, a részvények természetesen állami kézben találhatók. Mint minden részvénytársaságnál azonban, a jegybank esetében is keletkezik nyereség vagy épp veszteség az adott esztendőre vonatkozóan. Azt persze nem szabad figyelmen kívül hagyni, hogy nem profitorientált társaságról van szó, tehát nem a jegybank könyveiben kimutatott eredményességtől függ az ország gazdasági helyzete. Az alábbiakban részletezendő feladatokat nem feltétlen utalják a jegybank kizárólagos hatáskörébe, néhány részterületet más központi szerv (Pl.: Pénzügyminisztérium) segítségével irányítanak. Az általános tudnivaló, hogy e körbe a makroszintű, vagyis a gazdaság, illetve a pénzügyi rendszer egészére vonatkozó döntések meghozatala tartozik. Eme intézményrendszert összefoglaló néven központi monetáris hatóságnak nevezik s amikor a rövidesen tárgyalásra kerülő

feladatokról beszélünk, célszerű a központi bank helyett az általánosabb érvényű központi monetáris hatóság fogalmat használni. Bármely ország központi bankját vizsgáljuk és legfőbb feladatait próbáljuk meghatározni, két fontos tényezőről kell beszélnünk, melyek minden mást megelőznek. E szerint a központi bank egyrészt őrködik az adott ország pénzének értékállandósága felett, másrészt biztosítania kell az ország fizetőképességét. Természetesen ezen túlmenően igen sok kisebb jelentőségű feladatot látnak el. A központi bank tevékenysége: Pénzkibocsátás, más néven emisszió A pénz mennyiségének szabályozása a gazdaságpolitika általános céljaival összhangban Pénzintézeti számlák vezetése, számukra likviditási szolgáltatás biztosítása A központi költségvetésen keresztül az államháztartással finanszírozási kapcsolat fenntartása Árfolyam politikai döntések meghozatala,

az árfolyam politikával kapcsolatos esetleges intervenciós kötelezettség végrehajtása A központi banknál lévő arany és devizatartalékok menedzselése. A bankmarketing A bank célja: Az ügyfelek elvárásaihoz alkalmazkodó jövedelmező üzleti tevékenységet végezzen. A bank ezeknek a feltételeknek az üzletpolitikai és marketin koncepciójának a kialakításával igyekszik eleget tenni. Az üzlet politikájának a kialakításához a banknak vizsgálni kell a politikai társadalmi pénzügyi viszonyokat oly módon, hogy tisztában legyen ügyfelei illetve potenciális partnerei társadalmi és gazdasági pozícióival és pénzintézettel szembeni elvárásaival. A bankmarketing folyamat helye a pénzintézet működési mechanizmusában Az üzleti bankok működési mechanizmusa alatt a bankok átfogó stratégiai mechanizmusát kell értenünk. A bank stratégia tovább tagolható az alkalmazkodási és a működési stratégiára, melyek közül az utóbbi

fogja át a stratégia, üzletpolitikai tervezés és a marketing folyamatokat. Bankstratégia átfogó szerepéből következik az h a stratégia működőképessége és a részstratégiák közötti összhang határozza meg. A részstratégiák között a marketing folyamat igen fontos szerepe a bankstratégián belül,de nem emelhető ki a többi részstratégia fölé, mert csak azokkal arányosan és összhangban tudja biztosítani a teljes stratégiai folyamat működőképességét és hatékonyságát. A bankmarketing nem mosható össze a bankstratégiával és az üzletpolitikai tervezéssel sem annak ellenére, hogy a marketing folyamat reprezentáns részének tűnik mindkettőnek. Bármilyen fontos szerepet tulajdonítunk a piaci hatásoknak a bankmarketing csak a bankstratégia és üzletpolitika eszközének és nem meghatározójának tekinthető. A bankmarketing eszközrendszer funkciói: a bank piaci környezetének megismerése és befolyásolása. A bank marketing

tevékenységek fő célja a piackutatással alátámasztott és innovációkat támogató szelektív termékpolitika ügyfél-centrikus stratégiai szemléletű magatartás PR tevékenységek magas színvonalon való végzése Konkrétan a funkciók: ügyfélmagatartás szokások felkutatása bankfiókok nyitása reklám, kommunikáció árpolitika marketing politika, ill marketingstratégia meghatározása, végrehajtása és ellenőrzés marketingkutatás, amely a piaci fejlődés elemzését jelenti a stratégia felsorolásban érintett menedzserek számára. A marketing tevékenység elemei: piackutatás termékfejlesztés árazás reklám és az értékesítés elősegítése értékesítés A piackutatás on a bank szükségleteire az információs források feltárását, megszerzését elemzését, adaptálását értjük. Célja a bank menedzsmentjének az üzleti döntéseinek elősegítése ésa marketing

folyamatokhoz szükséges informásiókat biztosítja. A piackutatás a bank üzletpolitikai céljainak megfelelő piaci szegmensek meghatározásával kezdődik. A piaci szegmensen azokat az ügyfélcsoportokat értjük amelyeket a pénzintézek kiszolgál. Feladata: a piacikutatás igényfelismerése a kutatás megtervezése és szervezése a flmérés modszereinek kiválsztása az összegyűjjtött adatok elemzése Piac szegmentáció: a pénzintézetek partnereinek a különböző szempontok szerinti felosztásán alapuló szegmentációt jelent. Apénzintézet ügyfél-piacát az alábbi szempontok szerint osztályozhatjuk: földrajzi tényezők(belföld/külföld, város/vidék,településnagysága, vonzáskörzet) gazdasági tényezők(vagyon, tulajdonosi szerkezet, jövedelem, méretnagyság) társadalmi tényezők(életkor, nem, foglalkozás) pszihikai tényezők(életkor, életstílus, nem, motivásiók, attitűd, vélemény, magatartás) Az

ügyfelek tevékenysége és gazdasági pozícióik alapján a pénzintézetek általánosan az alábbi felosztást alkalmazzák: potenciális:az a piac, amely kiemelt jelentőségű.azoknak az ügyfeelnek a piaca, akik felyamatosan érdeklődnek a pénzintézet szolgáltatásai iránt. elérhető:azok az ügyfelek akik bizonyos szolgáltatás iránt érdeklődnek, és ezek igénybe vételéhez szükséges pénzügyi feltételekkel is rendelkezenek. célppiac: amely a bank ki akar szolgálni, ahol felkínálja szolgáltatásait. A bankmarketing stratégiákat 3 csoportba sorolhatjuk: offenzív (új piacot szerző, földrajzilag terjeszkedő, piactervező, piac kihívó) defenzív(piackövető és piacrés-stratégia) racionalizálási Marketing eszközök: személyes keresés, direct mail, szaksajtó PR eszközök: újságcikkek, szakmai rendezvények szervezése, szaktanácsaás PR külső eszközök: újságcikkek, hirdetések, jótékonysági akciók, előadások PR

belső eszközök: információ nyújtás, bankszervezés és kontrolling, szervezetfejlesztés 21. tétel (f) A Magyar Államkincstár jogállása, alapvető feladatai A kincstár jogállása: A Magyar Államkincstár a pénzügyminiszter szakmai, törvényességi és költségvetési felügyelete alatt álló, önálló jogi személyiséggel rendelkező országos hatáskörű, önállóan gazdálkodó központi költségvetési szerv. Feladatait központja és területi szervezetei, a területi igazgatóságok útján látja el. A Kincstár élén az elnök áll Munkáját az elnökhelyettes segíti A Magyar Államkincstárt röviden Kincstárnak nevezzük. A kincstár feladatai: A Kincstár alaptevékenységi körében az alábbi feladatokat látja el: A Magyar Államkincstár fő tevékenységi körei: a költségvetés végrehajtása, pénzügyi szolgáltatások, pályázatos támogatások, követeléskezelés, a törzskönyvi és egyéb nyilvántartások

vezetése, család- és egyéb szociális támogatások folyósítása, központi illetményszámfejtés. A Kincstár a költségvetés végrehajtásának feladatkörében: nyilvántartást vezet a központi költségvetés, az elkülönített állami pénzalapok, és a társadalombiztosítás pénzügyi alapjai előirányzatairól, azok változásáról és teljesítéséről; Központi költségvetés körében naponta kimutatást készít a bevételek és kiadások főbb csoportonkénti alakulásáról, a központi költségvetés helyzetéről; könyvvezetést végez és beszámolót készít az állam nemzetgazdasági bevételeinek és kiadásainak teljesítéséről; nyilvántartást vezet az állam által vállalt kötelezettségekről és az állam követeléseiről; gondoskodik a költségvetési szerveket megillető támogatások rendelkezésre bocsátásáról, a fejezeti kezelésű előirányzatok finanszírozásáról; végzi a központi

költségvetésből finanszírozott családtámogatási ellátások, fogyatékossági támogatások, kereset-kiegészítések, vakok személyi járadékának megállapításával, finanszírozásával, elszámolásával és ellenőrzésével kapcsolatos hatósági tevékenységet; ellátja az illetékességi körükbe tartozóan önkormányzatok és a központi költségvetés közötti információs- és pénzáramlás bonyolításával kapcsolatos feladatokat a tervezéstől a beszámolásig; A költségvetés finanszírozása körében: részt vesz a költségvetés éves és középtávú finanszírozási tervének elkészítésében aktualizálásában; likviditási hitel nyújtását engedélyezheti az Egészségbiztosítási Alapnak, a Nyugdíjbiztosítási Alapnak, az elkülönített állami pénzalapoknak, a helyi önkormányzatoknak, valamint a megyei regionális és fejlesztési tanácsoknak. Pénzügyi szolgáltatói tevékenysége során: számlát

vezet a kincstári kör és a pénzforgalmi számlatulajdonosok részére, a központi költségvetés bevételeiről és kiadásairól; végrehajtja a kiadások teljesítésére, a bevételek beszedésére irányuló pénzügyi lebonyolítási feladatokat, a kiadásokhoz kötődően likviditási és előirányzati fedezetvizsgálatot, valamint alaki, formai és pénzügyi ellenőrzést végez; biztosítja a készpénzellátást, a pénzforgalmi számlatulajdonosok és a Kincstárnál értékpapír számlával rendelkező ügyfelei részére; készpénz-helyettesítő fizetési rendszert működtet; befektetési és kiegészítő befektetési szolgáltatási tevékenységet nyújt részt vesz a Magyar Állam nemzetközi pénzügyi és fejlesztési intézetekkel való együttműködésével, devizaszámlát vezet; a Magyar Állam javára átutalt vagy fizetett bármilyen összeg tekintetében jogosultként eljár; ellátja a Strukturális és Kohéziós

Alapokkal, illetve általában az Európai Uniós pénzeszközökkel kapcsolatosan jogszabályban és nemzetközi megállapodásban meghatározott végrehajtási, pénzforgalmi és ellenőrzési feladatokat (forint és deviza). Pályázatos támogatások, követeléskezelés tevékenysége során: A központi költségvetésből pályázatok alapján folyósított támogatások nyomon követése érdekében működteti az Országos Támogatási és Monitoring Rendszert. Közreműködik a támogatási előirányzatok pályázati rendszerében a pénzügyi lebonyolítási és ellenőrzési feladatok ellátásában. A költségvetési szervek törzskönyvi nyilvántartása keretében: a Kincstár végzi a költségvetési szervek törzskönyvi nyilvántartását alapító okiratok alapján. Újonnan alapított központi költségvetési szerv a Kincstárnál csak akkor nyithat számlát, ha a költségvetési szerv törzskönyvi nyilvántartásba vétele megtörtént. A

törzskönyvi nyilvántartás adatait érintő változásokat a felügyeleti szerv bejelenteni a törzskönyvi nyilvántartást vezető szervnek, amely azt a bejelentés alapján köteles átvezetni a nyilvántartáson. Család és egyéb szociális támogatások folyósítása keretében: a Kincstár végzi a mindenkori költségvetési törvényben jóváhagyott családi támogatások, egyéb szociális ellátások és költségtérítésekre vonatkozó lakossági igények jogosultságának elbírálását, az ezzel kapcsolatos előkészítési, ellenőrzési, folyósítási feladatokat; a Magyar Államkincstár a lakossági kapcsolatok biztosítása érdekében ügyfélszolgálatokat működtet; a Magyar Államkincstár 2006. január 1-től életkezdési támogatás nyilvántartást vezet, és a START-számlával rendelkező gyermekek részére folyósítja a támogatást (babkötvény). A központosított illetményszámfejtés körében: A Kincstár működteti az

illetményszámfejtést, ez külön jogszabályokban meghatározott ágazati szakmai sajátosságokat figyelembe vevő egységes munkaügyi, ügyviteli, eljárási és információs rendszer. Az államháztartásban a munkavállalók személyi juttatásainak, a munkaadókat terhelő járulékoknak elszámolása ennek keretében történik. 21 g.) A marketing mix elemzése, tényezői; azok tartalma és kapcsolódásuk egymáshoz A marketing egy olyan vállalati tevékenység, ami a vevők, vagy felhasználók igényeinek kielégítése érdekében elemzi a piacot, meghatározza az eladni kívánt termékeket és szolgáltatásokat, megismerteti azokat a fogyasztókkal, kialakítja az árakat, megszervezi az értékesítést és befolyásolja a vásárlókat. A marketing politika részeit képező marketingelemek alkalmazását marketing-mixnek nevezzük. A marketing-mix más néven "a 4 P, ami az egyes elemek angol elnevezéseinek kezdőbetűire utal. A szakma fejlődésével

során ma már sokszor nem 4, hanem 5, 7 illetve 12 P-ről beszélnek. A marketing-mixet alkotó 4 P-betűs elem: product (termék), price (ár), place (értékesítés), és promotion (reklám). Az első - és talán a legfontosabb - dolog, amivel a vállalatnak foglalkoznia kell, az a terméke. 1.Termékmarketing jellegzetes kategóriái: 1. Termék minőség 2. Termékjellemzők, választék, forma 3. Márkanév 4. Csomagolás 5. Méret 6. Szolgáltatások 7. Garanciák 8. Visszavétel Termékélet-ciklus: Az az időtartam, amíg egy termék a piacon tartózkodik. A termékélet-ciklus szakaszai: 1. Bevezetési szakasz: Forgalom lassan nő, a termék többnyire veszteséges Cél: a termék megkedveltetése a vevőkkel. 2. Növekedési szakasz: A piac már elfogadta a terméket, gyorsan növekszik az árbevétel, nyereség. Cél: intenzív reklámhadjárat, új piaci szegmensek meghódítása. 3. Érettségi szakasz: Árbevétel növekedése befejeződik, a termék piaca telítődik

Itt a költségek csökkenthetők, kedvező nyereségszint érhető el. 4. Hanyatlási szakasz: Árbevétel, nyereség csökken A gyenge termék ekkor kivonul a piacról. A termékmarketing szerves részét képezi a márka, csomagolás, címkézés, melyek a termék bemutatását szolgálják. A marketing-mix második eleme az ár. Az ár igen komoly kifejezőértékkel bír, ezért az árképzés nem egyszerűen profitmaximalizálás eszköze, hanem ezen túlmutatóan taktikai eszköze is a vállalatnak. A fogyasztók például gyakran társítanak bizonyos minőségi szintet adott termék árszintjéhez, de előfordul az is, hogy egy magas árkategóriájú termék megvásárlása magas presztizst jelent a számukra. Ugyanakkor persze az árképzés során az alacsonyabb árak vásárlásösztönző erejéről sem szabad megfeledkeznünk. 2.Az árpolitika olyan eszköz, amely a haszon maximalizáláson túl marketing célokat is szolgálhat. Ilyen marketing célú döntés lehet

például, ha egy új termék esetében bevezetőárat alkalmaznak. Az árérzékenység miatt a fogyasztók így könnyebben rászánják magukat, hogy kipróbálják az új terméket. Árpolitika elemei 1. Katalógus árak 2. Engedményes árak 3. Részletfizetési kedvezmény 4. Hitelfeltételek 5. Törlesztési idő Árpolitikai célok 1. Túlélés (olcsóbban adja a terméket a szokásosnál, célja a gyors profitszerzés) 2. Profit maximalizálása 3. Árbevétel maximalizálása 4. Forgalom növelése 5. Piaci részesedés növelése, megtartása 6. Piac lefölözése Árképzési módszerek 1. Költség alapú árképzés: Kiszámítják az önköltséget, majd ezt megnövelik az elvárt nyereség százalékával, és így határozzák meg az árat. Hátránya, hogy nem veszi figyelembe a piaci folyamatokat. 2. Versenytárs alapú árképzés: Azt veszi figyelembe, hogy milyen árszint alakul ki a piacon adott terméknél. Egyszerű, az árversenyt kikerüli 3. Kereslet

alapú árképzés: Azt vizsgálja, hogy hogyan reagálnak a vevők a különböző árszintekre. A fedezeti elvet alkalmazzák A fedezeti pont az értékesítési azon mennyisége, amely mellett a termelés összes költsége megtérül. A fedezeti pont meghatározása után piackutatási ismeretekre támaszkodva meghatározzák az egyes árak melletti legnagyobb eladható mennyiséget. Ehhez igazítják az árakat és a termelést. Hátránya, hogy nem számol a versenytársakkal 3.Kommunikációs politika Marketingkommunikáció fogalma Az eladótól a vevő felé irányuló információ-kibocsátás, annak érdekében, hogy a vevő attitűdjét, magatartását befolyásolja, megváltoztassa. A marketing kommunikáció formái: Cél Időtáv Értékesítés növelés Rövid Elsődleges célcsoport Fogyasztói célcsoport Public Relation Image építés Hosszú Ált. Reklám véleményalkotások fogyasztói ccsp. Eladásösztönzés Értékesítés növelés Rövid Potenciális

vásárlók A marketingkommunikációt a következő célokra lehet használni: a vállalat, termék megismertetése a vásárlókkal, termék eladása,új vevők szerzése ,értékesítés költségeinek a csökkentése vállalat hírnevének öregbítése 4. Értékesítési utak, hely A vállalat által előállított termék többféle úton juthat el a felhasználókhoz. A közvetítők két nagy csoportja a nagykereskedők és a kiskereskedők.Az értékesítési csatornák olyan komplexumok, amelyben különböző természetű és tartalmú folya Személyes eladás