A doksi online olvasásához kérlek jelentkezz be!

A doksi online olvasásához kérlek jelentkezz be!

Nincs még értékelés. Legyél Te az első!

Mit olvastak a többiek, ha ezzel végeztek?

Tartalmi kivonat

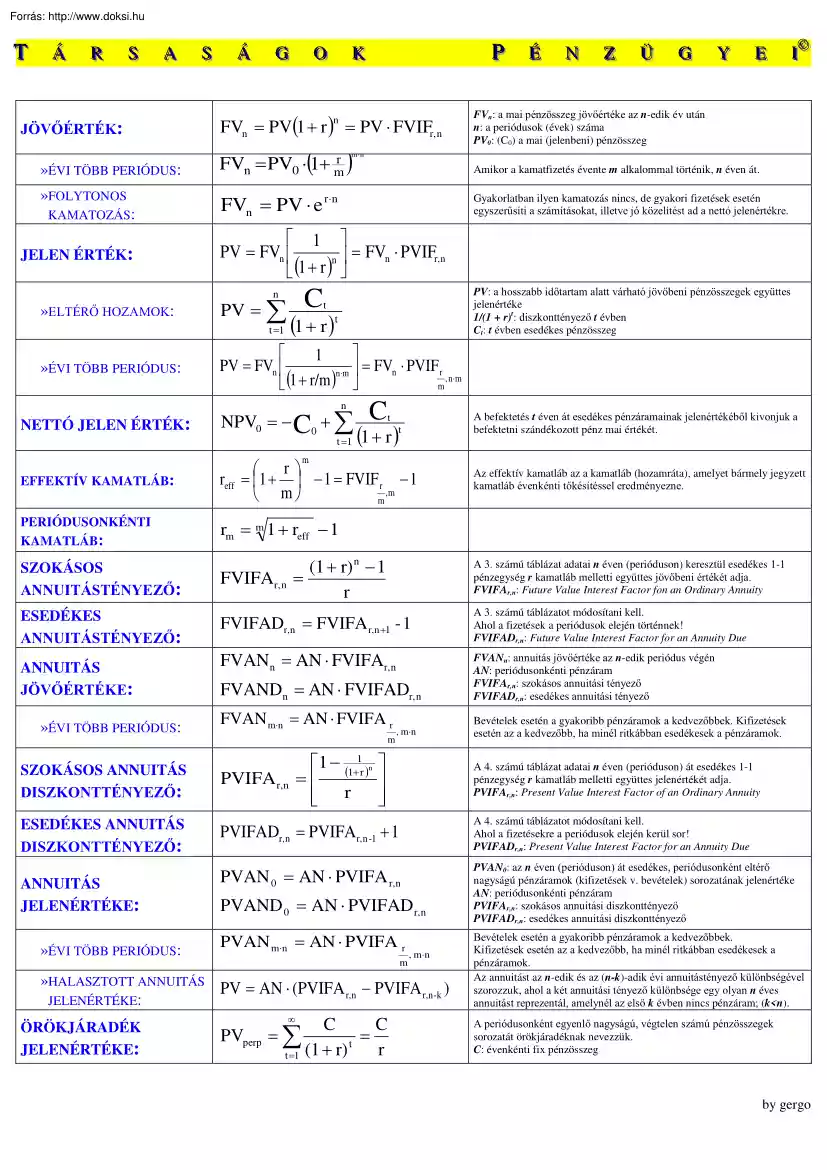

TT Á Á R R SS A A JÖVŐÉRTÉK: SS Á Á G G O O PP K K FVn = PV(1 + r ) = PV ⋅ FVIFr, n n FVn = PV0 ⋅(1+ mr ) ÉÉ N N ZZ Ü Ü G G Y Y EE II FVn: a mai pénzösszeg jövőértéke az n-edik év után n: a periódusok (évek) száma PV0: (C0) a mai (jelenbeni) pénzösszeg m⋅n »ÉVI TÖBB PERIÓDUS: »FOLYTONOS KAMATOZÁS: JELEN ÉRTÉK: FVn = PV ⋅ e r⋅n PV = ∑ t =1 »ÉVI TÖBB PERIÓDUS: Gyakorlatban ilyen kamatozás nincs, de gyakori fizetések esetén egyszerűsíti a számításokat, illetve jó közelítést ad a nettó jelenértékre. 1 PV = FVn = FVn ⋅ PVIFr, n n (1 + r ) PV: a hosszabb időtartam alatt várható jövőbeni pénzösszegek együttes jelenértéke 1/(1 + r)t: diszkonttényező t évben Ct: t évben esedékes pénzösszeg C n »ELTÉRŐ HOZAMOK: t (1 + r )t 1 PV = FVn = FVn ⋅ PVIF r n⋅m , n⋅m (1 + r/m ) m n NETTÓ JELEN ÉRTÉK: Amikor a

kamatfizetés évente m alkalommal történik, n éven át. NPV0 = − C0 + ∑ t =1 C A befektetés t éven át esedékes pénzáramainak jelenértékéből kivonjuk a befektetni szándékozott pénz mai értékét. t (1 + r ) t m EFFEKTÍV KAMATLÁB: r reff = 1 + − 1 = FVIF r − 1 ,m m m PERIÓDUSONKÉNTI KAMATLÁB: rm = m 1 + reff − 1 SZOKÁSOS ANNUITÁSTÉNYEZŐ: (1 + r) n − 1 FVIFAr, n = r A 3. számú táblázat adatai n éven (perióduson) keresztül esedékes 1-1 pénzegység r kamatláb melletti együttes jövőbeni értékét adja. FVIFAr,n: Future Value Interest Factor fon an Ordinary Annuity ESEDÉKES ANNUITÁSTÉNYEZŐ: FVIFADr,n = FVIFA r,n +1 - 1 A 3. számú táblázatot módosítani kell Ahol a fizetések a periódusok elején történnek! FVIFADr,n: Future Value Interest Factor for an Annuity Due FVANn = AN ⋅ FVIFAr, n FVANn: annuitás jövőértéke az n-edik periódus végén AN: periódusonkénti pénzáram FVIFAr,n:

szokásos annuitási tényező FVIFADr,n: esedékes annuitási tényező ANNUITÁS JÖVŐÉRTÉKE: »ÉVI TÖBB PERIÓDUS: FVANDn = AN ⋅ FVIFADr, n FVAN m⋅n = AN ⋅ FVIFA r m , m ⋅n Az effektív kamatláb az a kamatláb (hozamráta), amelyet bármely jegyzett kamatláb évenkénti tőkésítéssel eredményezne. Bevételek esetén a gyakoribb pénzáramok a kedvezőbbek. Kifizetések esetén az a kedvezőbb, ha minél ritkábban esedékesek a pénzáramok. SZOKÁSOS ANNUITÁS DISZKONTTÉNYEZŐ: 1 − (1+1r )n PVIFAr,n = r A 4. számú táblázat adatai n éven (perióduson) át esedékes 1-1 pénzegység r kamatláb melletti együttes jelenértékét adja. PVIFAr,n: Present Value Interest Factor of an Ordinary Annuity ESEDÉKES ANNUITÁS DISZKONTTÉNYEZŐ: PVIFADr, n = PVIFAr, n -1 + 1 A 4. számú táblázatot módosítani kell Ahol a fizetésekre a periódusok elején kerül sor! PVIFADr,n: Present Value Interest Factor for an Annuity

Due PVAN 0 = AN ⋅ PVIFA r,n PVAN0: az n éven (perióduson) át esedékes, periódusonként eltérő nagyságú pénzáramok (kifizetések v. bevételek) sorozatának jelenértéke AN: periódusonkénti pénzáram PVIFAr,n: szokásos annuitási diszkonttényező PVIFADr,n: esedékes annuitási diszkonttényező ANNUITÁS JELENÉRTÉKE: »ÉVI TÖBB PERIÓDUS: PVAND 0 = AN ⋅ PVIFAD r,n PVAN m⋅n = AN ⋅ PVIFA r m , m⋅n »HALASZTOTT ANNUITÁS PV = AN ⋅ (PVIFA − PVIFA ) r,n r,n - k JELENÉRTÉKE: ÖRÖKJÁRADÉK JELENÉRTÉKE: ∞ C C = t r t =1 (1 + r) PVperp = ∑ Bevételek esetén a gyakoribb pénzáramok a kedvezőbbek. Kifizetések esetén az a kedvezőbb, ha minél ritkábban esedékesek a pénzáramok. Az annuitást az n-edik és az (n-k)-adik évi annuitástényező különbségével szorozzuk, ahol a két annuitási tényező különbsége egy olyan n éves annuitást reprezentál, amelynél az első k évben nincs pénzáram; (k<n). A periódusonként

egyenlő nagyságú, végtelen számú pénzösszegek sorozatát örökjáradéknak nevezzük. C: évenkénti fix pénzösszeg by gergo TT Á Á R R SS A A SS NÖVEKVŐ ÖRÖKJÁRADÉK Á Á PV = G G C1 O O PP K K r−g Pn I + t (1 + r) n t =1 (1 + r) P0 = I ⋅ (PVIFA r,n ) + Pn ⋅ (PVIFr,n ) P0 = ∑ árfolyam nyereség v. veszteség a lejáratig hátralevő évek száma vételi árfolyam + névérték 2 éves kamat ± »TARTÁSI IDŐRE SZÁMÍTOTT TÉNYLEGES HOZAM: •KÖZELÍTÉSSEL: •MÓDOSÍTOTT FORMULÁVAL: •LINEÁRIS INTERPOLÁCIÓ: ZERO COUPON BOND TÉNYLEGES HOZAMA: KÖTV.ÁRF KAMATLÁB ÉRZÉKENYSÉGE: IRR = r = I ± (Pn − P0 ) ÷ n 0,4Pn + 0,6P0 P0 − P01 SYTM (r) = r1 + ⋅ (r2 − r1 ) P02 − P01 SYTM (r) = Pn (1 + r)n P0 = IRR = r = n Pn P0 − 1 E= (P1 − Pn ) Pn Δ Árfolyam (%) = (r1 − r0 ) r0 Δ Kamatláb (%) n Ct ∑ (1 + r) ⋅ (t) t DUARATION: D= MÓDISÍTOTT DURATION: D MD = 1+ r ΔP MD = P ⋅ Δr ELSŐBBSÉGI

RÉSZVÉNY PIACI ÉRTÉKE: P0 = ∑ »OPCIÓS ELSŐBBSÉGI RÉSZVÉNY ÁRFOLYAMA: t =1 n * Ct = P0 ∑ t t =1 (1 + r) ∞ t =1 ∞ P0 = ∑ t =1 OSZTALÉKÉRTÉKELÉSI MODELL: ZZ Ü Ü G G Y Y EE II YTM: (yield to maturity) lejáratig számított hozam, az a kamatláb, amellyel a kötvényekből származó jövedelmeket (kamat, törlesztés, névérték) diszkontálva, azok összege éppen egyenlő a kötvény vételi árfolyamával; (belső megtérülési ráta) Holding-period yield: olyankor használható, amikor a befektető előre tudja, hogy csak bizonyos ideig fogja megtartani a kötvényt; a számításban ilyenkor a névérték helyett a kötvény becsült eladási árfolyamát kell alkalmazni. Ha a vételi árfolyam a névérték fölött (alatt) van, tehát a kötvényt prémiummal (diszkonttal) adták el, a választott próba kamatláb a névleges kamatlábnál kisebb (nagyobb) kell, hogy legyen. (r1 < r < r2) Mivel a kamatszelvény nélküli

kötvények futamideje alatt nincs kamatfizetés, így az ilyen kötvényekből csak egyetlen pénzáram származik, a lejáratkor visszafizetésre kerülő névérték. E: árfolyam rugalmassági együttható, elaszticitás P1: tárgy időszaki árfolyam Pn: a kötvény névértéke r1: tárgyidőszaki piaci kamatláb r0: névleges kamatláb A kamatláb minden 1%-os csökkenése/emelkedése a kötvény árfolyamában %-os emelkedést/csökkenést idézne elő D: a hátralevő átlagos (lejárati idő) futamidő C: a t-edik időszak tényleges jövedelme, (kamat v. kamat + törlesztő rész) r: a kötvény tényleges hozama n: a kötvény hátralévő élettartama t: a jövedelem esedékességének éve Befektetőne hány évet kellene várnia, hogy az aktuális piaci hozam mellett a befektetése megtérüljön P: az aktuális árfolyam (piaci érték) ∆P: az árfolyam változása ∆r: a kamattényező (1 + r) változása Dp (1 + rp ) Dp (1 + rp ) P0: a kötvény jelenértéke

r: a befektető által megkövetelt hozam, piaci kamatláb I: a periódusonkénti esedékes kamat összege, névleges kamat Pn: a kötvény névértéke n: a periódusok száma a lejáratig Megmutatja, hogy egy adott kamatlábváltozás konkrétan mekkora árfolyamváltozást idéz elő valamely kötvénynél. 1 + r: kamattényező az aktuális piaci hozam mellett t t + = Dp rp Pn (1 + rp ) TÖRZSRÉSZVÉNY ÉRTÉKELÉSE: »EGYPERIÓDUSÚ N N Az évente egyenlő ütemben növekvő pénzáramok végtelen sorozatát növekvő örökjáradéknak nevezzük. C1: a befektetett összeg g: a pénzáramok évi növekedési üteme n KÖTVÉNYÁRFOLYAM: ÉÉ Dp: periódusonkénti osztalék rp: a befektető által megkövetelt hozamráta P0: a részvény piaci értéke (jelenbeni árfolyama) Bár a legtöbb esetben az elsőbbségi részvényeknek nincs előre rögzített lejárata, vannak azonban olyan kibocsátások, amelyekben a cégek szerződésben biztosítják a maguk

számára annak lehetőségét, hogy a részvényeket agy későbbi időpontban, előre meghatározott árfolyamon visszavásárolják. Ezek az opciók lehetővé teszik a kibocsátóknak, hogy elsőbbségi részvényeiket kevésbé drága értékpapírokra cseréljék ki, ha a piaci kamatlábak csökkennek. n: a visszavásárlás éve Common Stock re = DIV1 + (P1 − P0 ) P0 P0 = DIV1 + P1 1 + re A törzsrészvényekből származó jövőbeni jövedelmek bizonytalanok, mivel ezek osztaléka jelentős mértékben függ a társaság jövedelmétől (adózott nyereségétől) re: a várható hozam P0: a részvények mai (becsült) árfolyama DIV1 és P1: a befektetők osztalék- és árfolyam-előrejelzései by gergo TT Á Á R R SS A A SS Á Á G G O O K K utolsó DIV amelyikre beáll Pn = * re − g » n PERIÓDUSÚ OSZTALÉKÉRTÉKELÉSI MDELL: ÁLLANDÓ ÜTEMŰ NÖVEKEDÉS AZ OSZTALÉKBAN: GORDON FORMULA NINCS NÖVEKEDÉS: DIV1

DIV2 DIVn + Pn + ++ 2 1 + re (1 + re ) (1 + re ) n ∞ DIVt P0 (GDVM) = ∑ t t =1 (1 + re ) P0 = DIVt = DIV0 ⋅ (1 + g) t DIV0 ⋅ (1 + g) t (1 + re ) t t =1 ∞ P0 = ∑ DIV1 DIV1 ⇒ re = +g re − g P0 DIV P0 = re DIV re = P0 P0 = »EGY RÉSZVÉNYRE JUTÓ NYERESÉG: »OSZTALÉKFIZETÉSI HÁNYAD: »ÚJRABEFEKTETÉSI HÁNYAD: »SAJÁT TŐKÉRE JUTÓ NYERESÉG: AZ ÁRFOLYAM ÉS AZ EPS KAPCSOLATA: »NÖVEKEDÉSI LEHETŐSÉG JELENÉRTÉKE: g = n −1 FV −1 PV adózott nyereség törzsrészvények száma DIV b= EPS 1 - b = 1 − DIV EPS adózott nyereség EPS ROE = = saját töke trk EPS = ( ) EPS1 P0 = + PVGO re PVGO = ÉÉ N N ZZ Ü Ü G G Y Y EE II Normális körülmények között a törzsrészvények osztalékairól a növekedés feltételezhető. Ha az időtáv n végtelen, akkor az utolsó periódus árfolyamának jelenértéke közelít a 0-hoz. Így figyelmen kívül hagyható, és az kifejezhető úgy, mint az osztalékok végtelen

folyamának jelenértéke. GDVM: (General Dividend Valuation Model) általános oszt. ért modell DIVt: a t-edik periódusban fizetett osztalék, ha egy cég jövőbeni osztalékfizetéseiről feltételezhető, hogy évente azonos g ütemben növekszik. Ha feltételezzük, hogy a befektető által elvárt hozam (re) nagyobb, mint az osztaléknövekedési ráta (g) (divident growth rate), akkor azt a Gordonmodell – amely típusát tekintve növekvő örökjáradék jelenértéke – segítségével fejezhetjük ki. Az összefüggés alapján a várható hozam az osztalékhozam DIV1/P0 és az osztalékok becsült növekedési ütemének összegével egyenlő. Ez a modell csak akkor érvényes, amikor úgy becsüljük, hogy a cég jövőbeni osztalékfizetése viszonylag hosszú időn keresztül állandó marad. Bármely részvény esetében az osztalék állandó ütemű növekedésére akkor számíthatunk, ha a cégnél a visszaforgatási hányad, és a saját tőkére jutó

nyereség a múltban viszonylag stabil volt, és megalapozottnak tűnik az a feltevés, hogy ezek az arányok hosszú távon a jövőben is érvényesek lesznek. Tehát: osztalék növekedési üteme (g) = egy részvényre jutó nyereség növekedési üteme (1-b).ROE g = (1 − b ) ⋅ ROE A NÖVEKEDÉSI ÜTEM BECSLÉSE: PP NPVt re − g NPVt = – újrabef. nyereség + befnyereség révén képződő többlet jövedelem jelen értéke EPS: Earnins Per Share Payaut Ratio Plowback Ratio ROE: Return on Equity trk: 1 törzsrészvény könyv szerinti értéke Általánosságban a részvények árfolyama két részre bontható; a növekedés nélkül elérhető nyereség tőkésített értékére, (a cég már létező eszközei révén képződő jövedelmek jelenértékére), és a növekedési lehetőségek jelenértékére (Present Value of Growth Opportunities, PVGO). A visszaforgatott nyereség egy jövőbeli befektetési lehetőséget testesít meg. Ha pedig az egymást

követő befektetések becsült nettó jelenértékei növekvők, akkor a cég növekedési lehetőségei felfoghatók egy olyan részvénynek, amelynek „árfolyamát” kiszámíthatjuk a növekvő örökjáradék formulával. A képletből látható, hogy a részvény árfolyama a gyors növekedési NÖV. AZ OSZTALÉK TERMÉSZETÉTŐL ELTÉRŐ NAGYSÁGBAN: t alatt kapott osztalékok jelenértékének és a gyors növ. periódusra DIV0 ⋅ (1 + g1 ) DIVm +1 1 periódus becsült részvényárfolyam diszkontált jelenértékének összegével egyenlő. P0 = ∑ + ⋅ r − g (1 + r )m (1 + re )t t =1 e 2 e DIV0 és DIVm+1: a jelenlegi és az m+1 évi osztalékok OSZTALÉK HOZAM DIVyield = m re: a befektetők által elvárt hozam DIV1 P0 by gergo TT Á Á R R SS A A SS Á Á G G O O PP K K G G Y Y EE II E(r): várható hozam (expected return) pi: az i-edik hozam valószínűsége ri: az i-edik lehetséges hozam n: a

lehetséges hozamok száma E(r) = ∑ pi ⋅ ri i =1 ( n ) n »VARIANCIA: (SZÓRÁS NÉGYZET) σ = ∑ p i ⋅ ri − ri = ∑ p i [ri − E(r )] »STANDARD DEVIATION: (SZÓRÁS) σ= 2 i =1 2 i =1 ( n ∑ pi ⋅ ri − ri i =1 2 ) A lehetséges hozamok és a várható hozamok közötti eltérések négyzetének átlaga (az eltérések négyzetét a valószínűségekkel súlyozzuk). A kockázat (szórás) a várható hozamtól (átlagtól) való négyzetes eltérések súlyozott átlagának négyzetgyöke. Minél nagyobb értéket vesz föl, annál kockázatosabb a befektetés 2 r −r z= i i σ σ v= r A képlet segítségével kiszámíthatjuk, hogy a befektetés várható hozamától milyen mértékben (szórással) tér el egy bizonyos általunk meghatározott hozam, vagyis annak valószínűségét, hogy a befektetés hozama kisebb vagy nagyobb lesz-e valamely meghatározott értéknél. (A variancia és a szórás a változékonyság abszolút nagyságát

méri, ezért csak akkor alkalmas a befektetések kockázatának összehasonlítására, ha a befektetések hozama azonos nagyságú.) Ha a befektetések hozama különböző, a relatív szórást (szórási együtthatót) célszerűbb alkalmazni. (v↑⇒ nagyobb kockázat) n PORTFÓLIÓK HOZAMA: Ü Ü A kockázat annak lehetőségét jelenti, hogy egy befektetés jövőbeni tényleges hozamai eltérnek a tervezett (várt) hozamtól. A kockázatos befektetések jövőbeni hozamai valószínűségi fogalmakkal írhatók le. n »RELATÍV SZÓRÁS: ZZ Egy magas P/E arány (drága rv.) lehet annak következménye, hogy a befektetők jó növekedési lehe-tőséget látnak a váll. részére, (ami jó jel), de okozhatja a viszonylag alacsony elvárt hozam is, mert pl. a befektetők a becsült nyereséget elég biztosnak tekintik, és így a részvényt alacsony kockázatú-nak tekintik. Magyarázat lehet a magas P/E arányra egy magas osztalékfizetési hányad is, ami lehet jó

jel (ha nagy mennyiség cash flow-ra utal), de lehet rossz is, (ha a jó befektetési lehetőségek hiányát jelzi). Végül okozhat magas P/E arányt alacsony nyereség is, ami egyértelműen rossz jel. EGYEDI ESZKÖZÖK HOZAMA ÉS KOCKÁZATA: »SZÓRÁSOK SZÁMA: N N A mutató valamely rv. jelenlegi árfolyamának és a következő évi egy részvényre jutó nyereségnek (EPS) aránya. Azt fejezi ki, hogy a piac mennyi pénzt hajlandó fizetni egységnyi jövőbeni nyereségért.(A mutató számításakor a várható nyereséget gyakran a legutóbbi tényleges nyereség adatával helyettesítik.) A P/E mutató nagyságára három tényező van hatással: g, b, re DIV1 b ⋅ EPS1 P0 = ⇒ = r−g r − g ÁRFOLYAM–NYERESÉG ARÁNY: b P/E = r−g »VÁRHATÓ HOZAM: ÉÉ E(rp ) = ∑ x i ⋅ ri A portfolió várható hozama a portfoliót alkotó értékpapírok várható hozamának súlyozott számtani átlaga, ahol súlyként az egyes

értékpapírok portfolión belüli aránya szerepel. i =1 A kovariancia (együttes szóródás) a hozamok együttmozgásának abszolút mértéke. »PORTFÓLIÓK ( n )( HOZAMÁNAK SZÓRÁSA: σ IJ = ∑ pi ⋅ rIi − rI ⋅ rJi − rJ (KOVARIANCIA) σ IJ = ρ IJ ⋅ σ I ⋅ σ J ) i =1 (Negatív kovariancia esetén a várható hozamtól való eltérések mérséklik a portfolió hozamának szórását, a hozamok változékonyságát.) σIJ: kovariancia I és J részvény hozama között pi: i-edik hozam (kimenetel) valószínűsége rIi: I részvény i-edik lehetséges hozama rJi: J részvény i-edik lehetséges hozama rI : I részvény várható hozama σI: I részvény hozamának szórása rJ : J részvény várható hozama σJ: J részvény hozamának szórása ρIJ: korrelációs együttható I és J részvény hozama között »KORRELÁCIÓS EH.: ρ ij = σ ij A korrelációs együttható két részvény hozama közötti kapcsolat irányának és

szorosságának relatív mértéke.(-1 ≤ ρIJ ≤ 1) Pozitív kapcsolat esetén a rv-k hozamai hajlamosak az együttmozgásra, negatív korreláció esetén viszont a hozamok általában egymással ellentétes irányban változnak. σiσ j n m σ 2p = ∑∑ x i x jσ ij , ha (n = m = 2) Cél: a diverzifikációval elérhető, hogy a portfolió szórása kisebb legyen, mint a portfoliót alkotó értékpapírok szórásának súlyozott átlaga. i =1 j =1 annál nagyobb mértékű kockázat-csökkentés érhető el a diverzifikáció révén. A portfolió σ = x 2A σ 2A + x 2Bσ 2B + 2(x A x Bρ ABσ A σ B ) között, kockázatát akkor tudnánk teljesen kiküszöbölni, ha a két részvény hozama között tökéletesen Minél kevésbé pozitív, illetve minél negatívabb a korreláció vagy a kovariancia az értékpapírok 2 p PORTFOLIÓ (SZÓRÁSA) ÉS VARIANCIÁJA: dσ 2p negatív korreláció (ρAB = –1) lenne. (!) Ellentétben a pt. megoldásaival: Csak akkor,

ha múltbéli adatok =0 σ p (min) , ha (x B = 1 - x A ) alapján feltételezhetjük, hogy a kiválasztott értékpapírok hozamai dx ! ρ AB = 1 ⇔ σ A ⋅ σ B = σ AB < 0 ellentétes irányban alakultak és– így negatív kovariancia áll fenn (szélsőséges esetben ez éppen 1 szerese az általunk elvárt (σi) vagy a σ2 − σ x A = 2 B 2 AB tényleges hozamok átlaga (ri) szorzatának) pl. ρ = 102,82 = 1 AB 10,6⋅9,7 σ A + σ B − 2σ AB HATÉKONY PORTFÓLIÓK TÉTELE: a kockázat adott szintjén a legnagyobb (max.) várható hozamot biztosítja a várható hozam adott szintjét a legkisebb (min.) kockázatért kínálja by gergo TT Á Á R R SS A A SS OPTIMÁLIS PORTFÓLIÓ: A TŐKEPIACI ÁRFOLYAMOK MODELLJE: Á Á G G O O PP K K ÉÉ N N ZZ Ü Ü G G Y Y EE II A befektető számára legvonzóbb portfolió kiválasztásában az egyéni preferenciák (ún. közömbösségi görbék: I(rp;σp)

nyújtanak segítséget I(rp ; σ p ) = Phatékony Minden olyan esetben, amikor két részvény hozama között nem tökéletesen pozitív vagy negatív a korreláció, (azaz –1< ρAB < 1,) akkor a két részvény különböző kombinációiból álló portfoliók egy balra hajló konkáv görbén helyezkednek el. A közömbösségi görbék pedig konvexek, ezért a két görbe csak egyetlen ponton érintkezhet egymással. Az érintkezési pont jelenti az optimális portfoliót. Capital Asset Pricing Modell a befektetők a portfoliók várható hozamát és szórását egy periódusnyi időtávra becsülik a befektetők kockázatkerülők bármely egyedi eszköz korlátlanul osztható létezik olyan kockázatmentes kamatláb, amely mellett kölcsönt nyújtani és kölcsönt felvenni CAPM egyaránt lehet (minden befektető számára azonos) az adók és tranzakciós költségek lényegtelenek az információk szabadon és gyorsan elérhetők

minden befektető számára a befektetők várakozásai homogének Capital Market Line A TŐKEPIACI EGYENES: »A KOCKÁZAT ÁRA: [ ]-BEN (CML σP FÜGGVÉNYE) A PIACI PORTFÓLIÓ SZÓRÁSA: A hatékony portfoliók – amelyek a piaci portfolió (M) és a kockázatmentes kamatláb (rf) melletti hitelnyújtás v. hitelfelvétel kombinációi – a kockázatmentes hozamtól kiinduló és az M ponton átmenő egyenesen fekszenek. Ezt, a 6ékony portfoliókat reprezentáló egyenest a modellben tőkepiaci egyenesnek (CML) nevezik. CML Egy jól diverzifikált portfolió kockázata csak szisztematikus (piaci) kockázatot tartalmaz, (egyedit nem); a portfolió piaci kockázata pedig csak a portfoliót alkotó értékpapírok piaci kockázatától függ. rm − rf : piaci kockázati prémium (a piaci port. várható hozamának és a r − r rp = rf + m f ⋅ σ p (CML ) σm kockázatmentes kamatlábnak – a várakozás jutalmának – a különbsége) σm: a

piaci portfolió kockázata (szórása) rp és σp: valamely hatékony portfolió hozamát és szórását jelöli n m σ M = ∑∑ X iM X jM σ ij i =1 j=1 A piaci portfolió szórása tehát a portfoliót alkotó valamennyi értékpapír kovarianciája súlyozott átlagának négyzetgyöke. N σiM = σ iM = ∑ X jM σ ij j =1 N σ M = [x 1M σ 1M + x 2M σ 2M + + x NM σ NM ]2 1 ÉRTÉKPAPÍR-PACI EGYENES: SML rm − rf meredekség : = rm − rf , mivel βm − βf a kockázat menes ép. bétája : β f = 0 és a piaci port. bétája : β m = 1 σ iM ρ iM ⋅ σ i σ M ρ iM ⋅ σ i = = ; σ 2M σ 2M σM ri = rf + rm − rf ⋅ βi βi = KOCKÁZATOS ESZK. PIACI KOCKÁZATA: »CAPM MODELL: ( ) r − r ri = rf + m 2 f ⋅ σ iM (SML ) σM CAPM r > várható r rv. felülértékelt eladni CAPM r < várható r rv. alulértékelt venni [ ] 1 σ i = β i2σ 2M + σ 2Ei 2

»TELJES KOCKÁZAT: nem szisztematikus v. egyedi kockázat : σ Ei = σ i2 − β i2 σ 2M σ 2M ⋅ β i2 R = σ i2 2 »PIACI KOCKÁZATI TÉNYEZŐ: »KORRELÁCIÓ A PIACI PORTFÓLIÓVAL: piaci kockázat : (ρ = R ) ⇔ ∑ X σ : i értékpapír és a piaci portfolió közötti kovariancia j =1 jM ij Egy értékpapír kockázatát a piaci portfolióval való kov. (σiM) fejezi ki A nagyobb kovarianciájú papírokat úgy tekintik a befektetők, mint amelyek nagyobb mértékben járulnak hozzá a port. szórásához (kockázatához), így nagyobb mértékben kell hozzájárulniuk a port. hozamához is Ezért a nagyobb kovarianciájú értékpapíroknak arányosan nagyobb várható hozamot kell ígérniük ahhoz, hogy a befektetők számára vonzók legyenek. Security Market Line Csak azoknak a értékpapíroknak és portfolióknak a hozama arányos a kockázatukkal, amelyek az értékpapír-piaci egyenesen fekszenek. (Azok, amelyek alatta helyezkednek el túlértékeltek,

– árfolyamuk a belső értéküknél nagyobb –, ezért hozamuk alacsonyabb, mint amennyi a piaci kockázatuk alapján elvárható lenne. Az egyenes fölött található eszközök alulértékeltek, – árfolyamuk a belső értéküknél alacsonyabb –, ezért hozamuk nagyobb, mint amekkora a piaci kockázatuk alapján jogosan elvárható lenne.) A béta értéke jelzi, hogy ha a piaci portfolió hozama 1%-kal nő vagy csökken, az adott értékpapír hozamában milyen nagyságú változás következik be βi: béta a kockázatos eszközök piaci kockázatának mértéke σiM : i eszköz és a piaci portfolió közötti kovariancia σi2: piaci portfolió varianciája ri: a kockázat és a hozam közötti viszony A tőkepiaci árfolyamok modellje szerint egyensúlyi helyzetben az elvárt hozamoknak a kockázatmentes kamatlábon felül az értékpapírok vagy portfoliók bétájával arányos kockázati prémiumot is biztosítaniuk kell. Bármely i értékpapír teljes

kockázatát a szórással mérjük, amely két alkotóelemre bontható. Az első elem a kockázatnak az a része, amely kapcsolatban van a piaci portfolió változásával, ezért ezt piaci kockázatnak is nevezzük. A másik elem az a kockázati rész, amely nincs kapcsolatban a piaci mozgásokkal. Ezt általában σEi-vel jelölik és egyedi v. nem szisztematikus kockázatnak nevezzük 2 iM σ M ⋅ β i = ρ iM ⋅ σ i , A korrelációs együttható a determinációs együttható (R2) négyzetgyöke. ρiM ⋅σ i σM mivel βi = ρiM = σ M ⋅ βi σ iM = σi σi ⋅ σ M R2: determinációs együttható, amely azt fejezi ki, hogy az eredményváltozó szórásnégyzetének mekkora hányada tulajdonítható a tényezőváltozó hatásának. ! A korrelációs együttható a portfoliót alkotó értékpapírok hozamának egésze és egy kiválasztott részvény hozama közötti kapcsolat irányának és szorosságának relatív mértéke.(-1 ≤ ρiM ≤ 1) by gergo

TT Á Á R R SS A A PORTFÓLIÓK TELJES KOCKÁZATA: »PORTFOLIÓ PIACI KOCKÁZATA: SS Á Á G G [ O O σp = β σ + σ 2 p 2 m PP K K ] ÉÉ N N ZZ Ü Ü G G Y Y EE II Egy portfolió teljes kockázata az egyedi eszközökhöz hasonlóan piaci kockázatra és egyedi kockázatra bontható. 1 2 2 Ep Egy portfolió piaci kockázata (bétája) a portfoliót alkotó értékpapírok bétáinak súlyozott átlagaként írható fel. N = β p ∑ x iβ i i =1 Minél diverzifikáltabb egy port., (azaz minél több ép-ból állították össze), annál kisebb lesz az egyes papírok súlya, így a port. piaci kockázata a piac kockázatának átlagához közelít A port hozama – tekintet nélkül a diverzifikáció mértékére – mindig érzékeny lesz az általános gazdasági helyzet változásaira. βp ⋅ σ m σ p ⋅ ρ pm N »PORTFOLIÓ EGYEDI KOCKÁZATA: σ 2Ep = ∑ x i2σ 2Ei i =1 σ 2Ep = ∑ ( N1 ) σ 2Ei N 2 i =1

, ha x i = 1 N α = ri − (rf + (rm − rf ) ⋅ β i ) = becsült ALFA: hozam − egyensúlyi hozam α negatív = túlértékelt eladni +α pozitív = alulértékelt venni Mivel feltételezhető, hogy a részvények egyedi kockázata egymástól független , a részvények egyedi kockázatai között nincs korreláció, azaz σEi Ej = 0, ezért bármely portfolió egyedi kockázata a portfoliót alkotó értékpapírok egyedi kockázatának súlyozott átlaga. α (alfa) a hozam változást tükrözi, azaz hogyan tér el a papír becsült (tényleges) hozama az egyensúlyi hozamtól. Egyensúlyi hozam = CAPM által megkövetelt hozam. – TŐKEÁTTÉTEL: Leverage / US Gearing / UK ÜZLETI KOCKÁZAT: »MŰKÖDÉSI TŐKEÁTTÉTEL: DOL x = DOL q = ΔEBIT EBIT Δ Elad. forg Elad forg (P − V )Q Árbevétel − VC = (P − V )Q − FC EBIT PÉNZÜGYI KOCKÁZAT: DFL x = »PÉNZÜGYI TŐKEÁTTÉTEL: KOMBINÁLT T. ÁTTÉTEL: DFLq = ΔEPS EPS ΔEBIT EBIT EBIT EBIT − I

− D p (1 − T ) DCL x = DOL ⋅ DFL A fix kötlezettségek sajátos jellemzői, hogy a cég bevételének, eladási forgalmának változásához képest jelentős mértékben felnagyítják (+/–) a cég nyereségének nagyságát, megnövelve ezzel a részvényesek jövedelmének változékonyságát, tehát kockázatát. Egy cég üzemi, üzleti eredményében rejlő változékonyságra utal, amelyre leginkább az eladási forgalom, és a működési ktg-k, továbbá a működési tőkeáttétel vannak hatással. Az üzleti kockázat nagysága az üzemi eredmény (EBIT, Earnings Before Interest and Taxes) szórásával vagy varianciájával mérhető. DOL: Degree of Operating Leverage, az a felnagyító hatás, amit a fix működési költségek használata eredményez Mértéke azt fejezi ki, hogy az értékesítési forgalom egy adott %-os változása esetén hány %-kal változik a cég üzemi eredménye (EBIT) Egy cég adózott eredményének (egy részvényre jutó

nyereségének) változékonyságára utal, amely jelentős mértékben a fix költségű finanszírozási források (pl. hitel, elsőbbségi rv) használatából származik Az ilyen típusú források növelésével megnő a cég fix pü-i költsége (pl. hitelek kamata), kötelezettsége (pl. osztalék-, hiteltörlesztés) Ezért a likviditási zavarok elkerülése érdekében, növelni kell az üzemi eredmény szintjét. Amikor egy cég a befektetéseit fix ktg-ü forrásokkal is finanszírozza, azt mondjuk, hogy pénzügyi tőkeáttételt használ. DFL: Degree of Financal Leverage Mértéke azt fejezi ki, hogy a kamatfizetés és adózás előtti jövedelem (EBIT) 1 %-os változása hány %-os változást eredményez az egy részvényre jutó jövedelemben (EPS). I: a cég által fizetett évi kamat Dp/(1-T): az elsőbbségi részvényesek osztalékfedezete (A.ee) EPS = 0 ⇒ EBIT = I + Dp/(1-T), az az összefüggés, amelynél a részvényeseknek sem jövedelme, sem vesztesége

nem keletkezik DCL: Degree of Combined Leverage, azt fejezi ki, hogy az eladási forgalom 1%-os változása milyen mértékű változást idéz elő a részvényesek jövedelmében A fix működési és a fix tőkeköltségek idézik elő. by gergo TT Á Á R R SS A A SS Á Á G G O O K K P ⋅ Q f = FC + (VC ⋅ Q )f FC Qf = P − VC FC + EAC Qf = P − VC FEDEZETI PONT ELEMZÉS: C0 EAC = PVIFA r, n PP ÉÉ N N ZZ Ü Ü G G Y Y EE II A fedezeti pont elemzés az árbevétel, a fix és változó működési költségek valamint az üzemi eredmény (EBIT) közötti összefüggéseket vizsgálja a kibocsátás (értékesítés különböző szintjein. A fedezeti pont azt a kibocsátási (értékesítési) volument jelenti, amelynél az árbevétel éppen fedezi a folyó működési költségeket, tehát sem nyereség, sem veszteség nem keletkezik (EBIT = 0) P Ft/db; VC Ft/db A pénzügyi tőkeáttétel megnöveli a

részvényesek jövedelmének változékonyságát és növeli a cég fizetésképtelenségének kockázatát is. Ezért – ha minden más körülmény azonos – minél nagyobb a pénzügyi tőkeáttétel, annál nagyobb a cég pénzügyi kockázata. PÉNZÜGYI ARÁNYMUTATÓK: A cégek pénzügyi kockázatának számszerűsítésésére különböző pénzügyi aránymutatók használhatók. Ezek részben a mérleg, részben az eredménykimutatás adataiból számíthatók rövid és hosszú lejáratú adósság Debt Ratio. Azt mutatja, hogy a cég milyen terjedelemben használ idegen forrásokat az eszközei finanszírozásában. eszközök értéke »ADÓSSÁG ARÁNY: AE = »SAJÁT-TŐKE ARÁNY: összes kötelezettség ST = tulajdonosi töke »KAMATFEDEZETTSÉG: K= »FIX KÖT. FEDEZETTSÉG: FK = Fixed Charge Coverage. Fix kötelezettséget jelent a kamat, a lízing díj, az EBIT + lízing díj elsőbbségi részvények után fizetendő osztalék, és a hitelek esedékes

fix köt. + (oszt + töketörl)/(1 - t) törlesztése (fix köt= kamatfiz köt + lízing díj) »CASH FLOW CF = EBIT + lízing + amortizáció fix köt. + (oszt + töketörl) (1 − t) FEDEZETTSÉG: BERUHÁZÁS: EBIT évi kamatfizetési köt. jelentős pénzkiadással járnak a beruházás révén képződő hozamok időben később jelentkeznek kockázatot hordoznak hosszú időre meghatározza a cég műszakitechnológiai jellemzőit, gazdasági és pénzügyi helyzetét a rossz beruházási döntések sok esetben visszafordíthatatlanok, vagy csak tetemes költségekkel korrigálhatók KEZDŐ PÉNZÁRAM C0 MŰKÖDÉSI PÉNZÁRAM +az új eszköz eredeti bekerülési ára +a tőkésíthető kiadások (alapozási ktg.) +nettó forgótőke szüks. +meglévő erőforr. alt ktg –régi eszköz ért-ből származó bevétel ±adóhatás kezdő pénzáram (beruházási költség) +árbevétel –folyó működési ktg. (FC, VC) –értékcsökkenési leírás

adózás előtti eredmény (évi költség megtakarítás) –társasági adó adózás utáni eredmény +értékcsökkenési leírás folyó működési pénzáram ±változás a forgótőkében ± a bef. te-ben a periódus pénzárama VÉGSŐ PÉNZÁRAM E +a gépek berendezések értékesítéséből származó tényleges pénzbevétel +a felszabaduló forgótőke végső pénzáram (növekedés a készletekben, növekedés a vevőállományban is ide tartozik) F Mivel az elsőbbségi részvény osztalékát és a kölcsönök törlesztését az adózott jövedelemből kell fizetni, így ezek összegét át kell számítani, meg kell nézni, hogy teljesítésük mekkora adózatlan jövedelmet igényel. Times Interest Ratio. Az adó és kamatfiz előtti jövedelem (EBIT) és a kamatfizetés viszonyát fejezi ki. Annyiban tér el az előbbitől, hogy az amortizációt és az egyéb tényleges pénzmozgással nem járó fix kötelezettségeket is figyelembe veszi. A tárgyi

eszközök beszerzésére, létesítésére fordított tőkekiadásokat beruházásnak nevezzük. Cél: a cég bevételeinek növelése a költségek csökkentése a jogszabályoknak való megfelelés Capital Expenditure. Azok a pénzkiadások, amelyek révén a cég hosszú élettartamú eszközökhöz jut. »TŐKEKIADÁS: PÉNZÁRAMOK BECSLÉSE: Debt Equity Ratio MEGTÉRÜLÉSI IDŐ (P) A beruházások értékelésénél csak a pénzáramok (cash flow-k) relevánsak. A pénzáramokat növekményi alapon (incremental basis) kell becsülni. Egy project értékét azok a pótlólagos pénzáramok adják, amelyek a javaslat elfogadásából következnek. A pénzáramokat adózás utáni bázison kell mérni, mivel az adó egyrészt tényleges pénzkifizetést jelent, másrészt a kezdő befektetés is adózott pénzből történik. A pénzáramok becslésekor a beruh. valamennyi közvetett hatását figyelembe kell venni (pl. a forgótőke szükséglet változását mind a kezdő

befektetésnél, mind a működés során figyelembe kell venni; az elsüllyedt ktg-t (sunk cost) el kell felejteni). BERUH. ÁTLAGOS HOZAMA (ARR) by gergo TT Á Á R R SS A A SS b−c P=t+ d−c Á Á G G O O PP K K kezdő befektetés összege vagy P = várható évi jövedelem t: az utolsó teljes év, amelyben a halmozott jöv. kisebb a kezd bef összegénél b: a kezdő befektetés összege c: halmozott jövedelem t évig d: halmozott jövedelem (t+1) évig BELSŐ KAMATLÁB NETTÓ JELENÉRTÉK n IGEN NPV = − C0 + ∑ (NPV ≥ 0) t =1 C ZZ Ü Ü G G Y Y EE II évi átlagos nyereség beruh. átlagos n ° könyv sz ért A beruházás révén képződő jövedelemnek általában a számvitelileg kimutatott nyereséget tekintjük. A mutató többféle változatban ismeretes, attól függően, hogy adózás előtti vagy adózás utáni nyereséggel számolnak, ill. hogy a beruh kezdő tőkeszükségletéhez vagy a beruh könyv sz ért-hez

viszonyítunk. Átlagos nyereségnél: mivel a jövedelmezőségi mutatónál nem cash flow-val számolnak, hanem nyereséggel, ezért az amortizációt se kell levonni. HOZAM-KTG ARÁNY JÖVEDELMEZŐSÉG (1 + r )t n NPV = 0 ⇒ (IRR ≥ r ) n pénzáram évenkénti összege ⋅ PVIFA r,n + Végső 0 = − C0 + ∑ t =1 C BCR = t (1 + IRR )t pénzáram ⋅ PVIFr,n (NPV ≥ 0) PV ( R ) PV(I ) + PV(C ) R: hozam (Return) I: beruházás (Investment) C: költség (Cost) BERUHÁZÁS TELJES KOCKÁZATA: PI = Ct ∑ (1 + r ) t =1 C0 t (PI ≥ 1) A jövedelmezőségi index úgy értelmezhető, mint az eredetileg befektetett összeg minden egységére jutó jelenérték hozam. Érzékenységi elemzés Fedezeti pont elemzés Szimulációs megközelítés Kockázatmentes (biztos) egyenértékesek módszere A számítógépes szimuláció különböző paraméterek egyidejű változásának a beruházás nettó jelenértékére gyakorolt hatását

tanulmányozza, és azok valószínűségi eloszlását vizsgálja. »SZIMULÁCIÓS MEGKÖZELÍTÉS: n (α ) NPV = − C0 (α 0 ) + ∑ Ct t t t =1 (1 + r ) " A" : KÜLÖNBÖZŐ IDŐTARTAMÚ BERUHÁZÁSOK ÖSSZEHASONLÍTÁSA ARR = N N t NPV = − C0 + muködéssi »BIZTOS (KOCK. MENT) EGYENÉRTÉKESEK: ÉÉ A beruházás kockázatának becslésekor egy további megközelítési módszer a biztos egyenértékesek (certainty equivalents) használata. Az a biztos pénzösszeg, amit a döntéshozó egy adott pillanatban hajlandó lenne elfogadni az ugyanazon időpontban esedékes kockázatos pénzösszeg helyett. (0 < α < 1) α0: kezdő befektetés átváltási faktora αt: t-edik periódusban esedékes átváltási faktor NPVA NPVB ≤ v. ≥ " B" : PVIFA r,n PVIFA r,m amelyik a nagyobb az a kedvezőbb. az egyszeri és folyamatos ráfordítások alapján: A beruházások nettó jelenértékét az annuitás faktor segítségével egyenértékű évi

annuitásokká alakítjuk, így el lehet dönteni, hogy „A” vagy „B” beruházás megvalósítása mellett döntsünk. beszerzési ár + éves üzemeltetési ktg PVIFA r,n PERIÓDUSONKÉNTI NETTÓ CASH FLOW: NPVn > NPVn -1 NCFn > (L n −1 − L n ) + L n −1 ⋅ r TŐKEKÖLTSÉG rd = IRR ⋅ (1 − T ) = ri ⋅ (1 − T ) = »KÖTVÉNY (D) TŐKEKÖLTSÉGE: »ELSŐBBSÉGI RV. (P) TŐKEKÖLTSÉGE: I = ⋅ (1 − T ) P0 % − ktg% ri névleges kamatláb, ha névértéken bocsátják ki. IRR kiszámítása találgatós módszerrel. rp = DIVp P0 − ktg. = DIVp Pnet Általában egy beruházás használati idejét csak abban az esetben érdemes meghosszabbítani, ha az n évi nettó jelenérték nagyobb, mint az n-1 évi nettó jelenérték. Ez akkor áll fenn, ha az utolsó periódus nettó cash flow-ja nagyobb mint a likvidációs érték csökkenése és az n-1-edik évi likvidációs érték egy évre eső kamata. Ln: Beruházás periódusonkénti piaci

értéke (n-edik periódus) Cost of Capital: a vállalat oldaláról: a finanszírozási források ára, tehát amit a beruházások megvalósításához szükséges tőke megszerzéséért a hitelezőknek vagy a részvényeseknek fizetni kell ill. a befektetők oldaláról: a cég értékpapírjaitól elvárt hozam. Kötvény esetében az a ráta (rd), amely mellett a jövőbeni kamatok és a törlesztések jelenértéke éppen egyenlő a kötvény aktuális (vételi) árfolyamával. (Ha az eladási árfolyam azonos a névértékkel, akkor az adósság adózás előtti ktg-e (ri) megegyezik a névleges kamatlábbal. Mivel a befektetőknek kifizetett kamat a cég nyereségét és ezen keresztül a nyereségadó alapját csökkenti, ha a kötv. eladása névértéke történik (társ adó mértéke T%), akkor az adózás utáni (rd) tőkeköltség a kamatláb korrigált értéke.) Az elsőbbségi rv. ktg-e megegyezik az osztalékhozammal (elvárt hozam) Pnet: a részvények

kibocsátási költségekkel csökkentett eladási ára by gergo TT Á Á R R SS A A SS Á Á G G O O PP K K TŐKEKÖLTSÉGE »CAPM: »ÚJ RÉSZV. KIBOCSÁTÁS (E) TŐKEKÖLTSÉGE: N N ZZ Ü Ü G G Y Y EE II A tulajdonosi tőke az a hozamráta, amit a befektetők a cég törzsrészvényeitől elvárnak. Tulajdonosi tőkét (equtiy capital) kétféle módon szerezhetnek a cégek: (1) belső forrásból, a nyereség (egy részének) visszaforgatásából (2) külső forrásból, új részvények kibocsátása révén. SAJÁT TŐKE KTG-E: »VISSZAFORGATOTT NYERESÉG (E) ÉÉ re = DIV1 +g P0 (1) DIV1 ⋅ P/E P0 = b re = rf + (rm − rf ) ⋅ β re = (1) DIV1 +g Pnet (2) VÁLLALAT ÁTLAGOS TŐKEKÖLTSÉG: ra = WACC = We re + Wp rp + Wd rd A BERUHÁZÁS KOCKÁZATÁHOZ IGAZÍTOTT TŐKEKÖLTSÉG βa = D E βd + βe D+E D+E Weighted Average Cost of Capital, WACC: a különböző finanszírozási források egyedi

költségének súlyozott átlaga váll-i átlagos marginális tőkeköltség. A határköltség azt fejezi ki, hogy a cégnek valamely pótlólagos finanszírozási forrás egy egységéért várhatóan mennyit kell fizetni. re: a saját tőke ktg-e rp: az elsőbbségi rv. ktg-e rd: az adósság (adózás utáni) ktg-e We: a saját tőke aránya a tőkeszerkezetben Wp: az elsőbbségi rv-ek aránya a tőkeszerkezetben Wd: az adósság aránya Risk Adjusted Discount Rate, RADR: a befektetők által elvárt hozam, ami egy kockázatmente és egy kockázati prémiumra bontható fel. A jó beruházási döntések érdekében a beruházások révén képződő cash flow-kat a projektek saját kockázatát tükröző tőkeköltséggel kell diszkontálni. βL β = 1 + (1 − T) ⋅ D/E U EGYÉB β L = β U ⋅ [1 + (1 − T ) ⋅ D/E] [ r = r + (r − rD )(1 − Tc )D/E L E U E U E r L + rD (1 − Tc )D/E rEU = E 1 + (1 − Tc )D/E ] β U ha nincs adósság a tőkeszerkezetben,

nincs hitel vagy kozkázatos hitel. U = unlevered A TŐKEPIAC HATÉKONYSÁGA: • • TŐKESZERKEZET: CÉG PIACI ÉRTÉKE: re = (EBIT − rd ⋅ D ) E • ra = EBIT V V = EBIT ra D E ra = rd • + re ⇒ D+E D+E • D re = ra + (ra − rd ) (Modigliani és Miller II. tétele) E Nincs sem vállalati sem személyi jövedelemadó, és a vállalati csődnek (pénzügyi nehézségeknek) nincs költsége. A cég piaci értéke (V) a jelenlegi adósság (D) és a saját tőke (E) piaci értékének összege. Ha egy cég újabb hotelt vesz fel (hitelt bocsát ki), az abból befolyó pénzt a részvények visszavásárlására fordítja, és így a cég összes eszköze állandó marad. A jövedelmet teljes egészében kifizetik osztalékként a részvényeseknek. A cég nettó működési jövedelme (EBIT) a becslések szerint időben állandó. MM II. tétele azt mondja ki, hogy a tőkeáttételes (tehát adóssággal is finanszírozható)

cégek esetében a saját tőke hozamának az adósság-saját tőke (D/E) hányadosával kell nőni. A hitellel történő finanszírozásból adódó előnyöket és hátrányokat is Tisztán saját Pénzügyi figyelembe véve az adósság-saját tőke arány akkor éri el az optimumot, A vállalat = tökéböl való + Adómegtakarítás − nehézségek amikor a plusz hitelfelvételből származó adómegtakarítás jelenértéke piaci értéke finanszírozás jelenértéke költségeinek melletti érték jelenértéke éppen egyenlő a pénzügyi nehézségek költségei jelenértéknek növekményével. kamat (hitellel történő finanszírozás esetén) (EBIT − Id )(1 − T ) − D p (EBIT − Ie )(1 − T ) − D p II :: kamat (saját tőkével tört. finansz) = EBITEPS ELEMZÉS: Nd történő EPS (hitellel finanszírozás) d e Dp: elsőbbségi részvények osztaléka Nd: részvények száma hitellel tört. finansz esetén tökével való Ne: részvények száma saját

tőkével való finansz. esetén EPS (saját finanszírozás) T: társasági adó mértéke Ne = by gergo TT Á Á R R SS A A SS Á Á G G O O K K PP ÉÉ N N ZZ Ü Ü G G Y Y EE II by gergo

kamatfizetés évente m alkalommal történik, n éven át. NPV0 = − C0 + ∑ t =1 C A befektetés t éven át esedékes pénzáramainak jelenértékéből kivonjuk a befektetni szándékozott pénz mai értékét. t (1 + r ) t m EFFEKTÍV KAMATLÁB: r reff = 1 + − 1 = FVIF r − 1 ,m m m PERIÓDUSONKÉNTI KAMATLÁB: rm = m 1 + reff − 1 SZOKÁSOS ANNUITÁSTÉNYEZŐ: (1 + r) n − 1 FVIFAr, n = r A 3. számú táblázat adatai n éven (perióduson) keresztül esedékes 1-1 pénzegység r kamatláb melletti együttes jövőbeni értékét adja. FVIFAr,n: Future Value Interest Factor fon an Ordinary Annuity ESEDÉKES ANNUITÁSTÉNYEZŐ: FVIFADr,n = FVIFA r,n +1 - 1 A 3. számú táblázatot módosítani kell Ahol a fizetések a periódusok elején történnek! FVIFADr,n: Future Value Interest Factor for an Annuity Due FVANn = AN ⋅ FVIFAr, n FVANn: annuitás jövőértéke az n-edik periódus végén AN: periódusonkénti pénzáram FVIFAr,n:

szokásos annuitási tényező FVIFADr,n: esedékes annuitási tényező ANNUITÁS JÖVŐÉRTÉKE: »ÉVI TÖBB PERIÓDUS: FVANDn = AN ⋅ FVIFADr, n FVAN m⋅n = AN ⋅ FVIFA r m , m ⋅n Az effektív kamatláb az a kamatláb (hozamráta), amelyet bármely jegyzett kamatláb évenkénti tőkésítéssel eredményezne. Bevételek esetén a gyakoribb pénzáramok a kedvezőbbek. Kifizetések esetén az a kedvezőbb, ha minél ritkábban esedékesek a pénzáramok. SZOKÁSOS ANNUITÁS DISZKONTTÉNYEZŐ: 1 − (1+1r )n PVIFAr,n = r A 4. számú táblázat adatai n éven (perióduson) át esedékes 1-1 pénzegység r kamatláb melletti együttes jelenértékét adja. PVIFAr,n: Present Value Interest Factor of an Ordinary Annuity ESEDÉKES ANNUITÁS DISZKONTTÉNYEZŐ: PVIFADr, n = PVIFAr, n -1 + 1 A 4. számú táblázatot módosítani kell Ahol a fizetésekre a periódusok elején kerül sor! PVIFADr,n: Present Value Interest Factor for an Annuity

Due PVAN 0 = AN ⋅ PVIFA r,n PVAN0: az n éven (perióduson) át esedékes, periódusonként eltérő nagyságú pénzáramok (kifizetések v. bevételek) sorozatának jelenértéke AN: periódusonkénti pénzáram PVIFAr,n: szokásos annuitási diszkonttényező PVIFADr,n: esedékes annuitási diszkonttényező ANNUITÁS JELENÉRTÉKE: »ÉVI TÖBB PERIÓDUS: PVAND 0 = AN ⋅ PVIFAD r,n PVAN m⋅n = AN ⋅ PVIFA r m , m⋅n »HALASZTOTT ANNUITÁS PV = AN ⋅ (PVIFA − PVIFA ) r,n r,n - k JELENÉRTÉKE: ÖRÖKJÁRADÉK JELENÉRTÉKE: ∞ C C = t r t =1 (1 + r) PVperp = ∑ Bevételek esetén a gyakoribb pénzáramok a kedvezőbbek. Kifizetések esetén az a kedvezőbb, ha minél ritkábban esedékesek a pénzáramok. Az annuitást az n-edik és az (n-k)-adik évi annuitástényező különbségével szorozzuk, ahol a két annuitási tényező különbsége egy olyan n éves annuitást reprezentál, amelynél az első k évben nincs pénzáram; (k<n). A periódusonként

egyenlő nagyságú, végtelen számú pénzösszegek sorozatát örökjáradéknak nevezzük. C: évenkénti fix pénzösszeg by gergo TT Á Á R R SS A A SS NÖVEKVŐ ÖRÖKJÁRADÉK Á Á PV = G G C1 O O PP K K r−g Pn I + t (1 + r) n t =1 (1 + r) P0 = I ⋅ (PVIFA r,n ) + Pn ⋅ (PVIFr,n ) P0 = ∑ árfolyam nyereség v. veszteség a lejáratig hátralevő évek száma vételi árfolyam + névérték 2 éves kamat ± »TARTÁSI IDŐRE SZÁMÍTOTT TÉNYLEGES HOZAM: •KÖZELÍTÉSSEL: •MÓDOSÍTOTT FORMULÁVAL: •LINEÁRIS INTERPOLÁCIÓ: ZERO COUPON BOND TÉNYLEGES HOZAMA: KÖTV.ÁRF KAMATLÁB ÉRZÉKENYSÉGE: IRR = r = I ± (Pn − P0 ) ÷ n 0,4Pn + 0,6P0 P0 − P01 SYTM (r) = r1 + ⋅ (r2 − r1 ) P02 − P01 SYTM (r) = Pn (1 + r)n P0 = IRR = r = n Pn P0 − 1 E= (P1 − Pn ) Pn Δ Árfolyam (%) = (r1 − r0 ) r0 Δ Kamatláb (%) n Ct ∑ (1 + r) ⋅ (t) t DUARATION: D= MÓDISÍTOTT DURATION: D MD = 1+ r ΔP MD = P ⋅ Δr ELSŐBBSÉGI

RÉSZVÉNY PIACI ÉRTÉKE: P0 = ∑ »OPCIÓS ELSŐBBSÉGI RÉSZVÉNY ÁRFOLYAMA: t =1 n * Ct = P0 ∑ t t =1 (1 + r) ∞ t =1 ∞ P0 = ∑ t =1 OSZTALÉKÉRTÉKELÉSI MODELL: ZZ Ü Ü G G Y Y EE II YTM: (yield to maturity) lejáratig számított hozam, az a kamatláb, amellyel a kötvényekből származó jövedelmeket (kamat, törlesztés, névérték) diszkontálva, azok összege éppen egyenlő a kötvény vételi árfolyamával; (belső megtérülési ráta) Holding-period yield: olyankor használható, amikor a befektető előre tudja, hogy csak bizonyos ideig fogja megtartani a kötvényt; a számításban ilyenkor a névérték helyett a kötvény becsült eladási árfolyamát kell alkalmazni. Ha a vételi árfolyam a névérték fölött (alatt) van, tehát a kötvényt prémiummal (diszkonttal) adták el, a választott próba kamatláb a névleges kamatlábnál kisebb (nagyobb) kell, hogy legyen. (r1 < r < r2) Mivel a kamatszelvény nélküli

kötvények futamideje alatt nincs kamatfizetés, így az ilyen kötvényekből csak egyetlen pénzáram származik, a lejáratkor visszafizetésre kerülő névérték. E: árfolyam rugalmassági együttható, elaszticitás P1: tárgy időszaki árfolyam Pn: a kötvény névértéke r1: tárgyidőszaki piaci kamatláb r0: névleges kamatláb A kamatláb minden 1%-os csökkenése/emelkedése a kötvény árfolyamában %-os emelkedést/csökkenést idézne elő D: a hátralevő átlagos (lejárati idő) futamidő C: a t-edik időszak tényleges jövedelme, (kamat v. kamat + törlesztő rész) r: a kötvény tényleges hozama n: a kötvény hátralévő élettartama t: a jövedelem esedékességének éve Befektetőne hány évet kellene várnia, hogy az aktuális piaci hozam mellett a befektetése megtérüljön P: az aktuális árfolyam (piaci érték) ∆P: az árfolyam változása ∆r: a kamattényező (1 + r) változása Dp (1 + rp ) Dp (1 + rp ) P0: a kötvény jelenértéke

r: a befektető által megkövetelt hozam, piaci kamatláb I: a periódusonkénti esedékes kamat összege, névleges kamat Pn: a kötvény névértéke n: a periódusok száma a lejáratig Megmutatja, hogy egy adott kamatlábváltozás konkrétan mekkora árfolyamváltozást idéz elő valamely kötvénynél. 1 + r: kamattényező az aktuális piaci hozam mellett t t + = Dp rp Pn (1 + rp ) TÖRZSRÉSZVÉNY ÉRTÉKELÉSE: »EGYPERIÓDUSÚ N N Az évente egyenlő ütemben növekvő pénzáramok végtelen sorozatát növekvő örökjáradéknak nevezzük. C1: a befektetett összeg g: a pénzáramok évi növekedési üteme n KÖTVÉNYÁRFOLYAM: ÉÉ Dp: periódusonkénti osztalék rp: a befektető által megkövetelt hozamráta P0: a részvény piaci értéke (jelenbeni árfolyama) Bár a legtöbb esetben az elsőbbségi részvényeknek nincs előre rögzített lejárata, vannak azonban olyan kibocsátások, amelyekben a cégek szerződésben biztosítják a maguk

számára annak lehetőségét, hogy a részvényeket agy későbbi időpontban, előre meghatározott árfolyamon visszavásárolják. Ezek az opciók lehetővé teszik a kibocsátóknak, hogy elsőbbségi részvényeiket kevésbé drága értékpapírokra cseréljék ki, ha a piaci kamatlábak csökkennek. n: a visszavásárlás éve Common Stock re = DIV1 + (P1 − P0 ) P0 P0 = DIV1 + P1 1 + re A törzsrészvényekből származó jövőbeni jövedelmek bizonytalanok, mivel ezek osztaléka jelentős mértékben függ a társaság jövedelmétől (adózott nyereségétől) re: a várható hozam P0: a részvények mai (becsült) árfolyama DIV1 és P1: a befektetők osztalék- és árfolyam-előrejelzései by gergo TT Á Á R R SS A A SS Á Á G G O O K K utolsó DIV amelyikre beáll Pn = * re − g » n PERIÓDUSÚ OSZTALÉKÉRTÉKELÉSI MDELL: ÁLLANDÓ ÜTEMŰ NÖVEKEDÉS AZ OSZTALÉKBAN: GORDON FORMULA NINCS NÖVEKEDÉS: DIV1

DIV2 DIVn + Pn + ++ 2 1 + re (1 + re ) (1 + re ) n ∞ DIVt P0 (GDVM) = ∑ t t =1 (1 + re ) P0 = DIVt = DIV0 ⋅ (1 + g) t DIV0 ⋅ (1 + g) t (1 + re ) t t =1 ∞ P0 = ∑ DIV1 DIV1 ⇒ re = +g re − g P0 DIV P0 = re DIV re = P0 P0 = »EGY RÉSZVÉNYRE JUTÓ NYERESÉG: »OSZTALÉKFIZETÉSI HÁNYAD: »ÚJRABEFEKTETÉSI HÁNYAD: »SAJÁT TŐKÉRE JUTÓ NYERESÉG: AZ ÁRFOLYAM ÉS AZ EPS KAPCSOLATA: »NÖVEKEDÉSI LEHETŐSÉG JELENÉRTÉKE: g = n −1 FV −1 PV adózott nyereség törzsrészvények száma DIV b= EPS 1 - b = 1 − DIV EPS adózott nyereség EPS ROE = = saját töke trk EPS = ( ) EPS1 P0 = + PVGO re PVGO = ÉÉ N N ZZ Ü Ü G G Y Y EE II Normális körülmények között a törzsrészvények osztalékairól a növekedés feltételezhető. Ha az időtáv n végtelen, akkor az utolsó periódus árfolyamának jelenértéke közelít a 0-hoz. Így figyelmen kívül hagyható, és az kifejezhető úgy, mint az osztalékok végtelen

folyamának jelenértéke. GDVM: (General Dividend Valuation Model) általános oszt. ért modell DIVt: a t-edik periódusban fizetett osztalék, ha egy cég jövőbeni osztalékfizetéseiről feltételezhető, hogy évente azonos g ütemben növekszik. Ha feltételezzük, hogy a befektető által elvárt hozam (re) nagyobb, mint az osztaléknövekedési ráta (g) (divident growth rate), akkor azt a Gordonmodell – amely típusát tekintve növekvő örökjáradék jelenértéke – segítségével fejezhetjük ki. Az összefüggés alapján a várható hozam az osztalékhozam DIV1/P0 és az osztalékok becsült növekedési ütemének összegével egyenlő. Ez a modell csak akkor érvényes, amikor úgy becsüljük, hogy a cég jövőbeni osztalékfizetése viszonylag hosszú időn keresztül állandó marad. Bármely részvény esetében az osztalék állandó ütemű növekedésére akkor számíthatunk, ha a cégnél a visszaforgatási hányad, és a saját tőkére jutó

nyereség a múltban viszonylag stabil volt, és megalapozottnak tűnik az a feltevés, hogy ezek az arányok hosszú távon a jövőben is érvényesek lesznek. Tehát: osztalék növekedési üteme (g) = egy részvényre jutó nyereség növekedési üteme (1-b).ROE g = (1 − b ) ⋅ ROE A NÖVEKEDÉSI ÜTEM BECSLÉSE: PP NPVt re − g NPVt = – újrabef. nyereség + befnyereség révén képződő többlet jövedelem jelen értéke EPS: Earnins Per Share Payaut Ratio Plowback Ratio ROE: Return on Equity trk: 1 törzsrészvény könyv szerinti értéke Általánosságban a részvények árfolyama két részre bontható; a növekedés nélkül elérhető nyereség tőkésített értékére, (a cég már létező eszközei révén képződő jövedelmek jelenértékére), és a növekedési lehetőségek jelenértékére (Present Value of Growth Opportunities, PVGO). A visszaforgatott nyereség egy jövőbeli befektetési lehetőséget testesít meg. Ha pedig az egymást

követő befektetések becsült nettó jelenértékei növekvők, akkor a cég növekedési lehetőségei felfoghatók egy olyan részvénynek, amelynek „árfolyamát” kiszámíthatjuk a növekvő örökjáradék formulával. A képletből látható, hogy a részvény árfolyama a gyors növekedési NÖV. AZ OSZTALÉK TERMÉSZETÉTŐL ELTÉRŐ NAGYSÁGBAN: t alatt kapott osztalékok jelenértékének és a gyors növ. periódusra DIV0 ⋅ (1 + g1 ) DIVm +1 1 periódus becsült részvényárfolyam diszkontált jelenértékének összegével egyenlő. P0 = ∑ + ⋅ r − g (1 + r )m (1 + re )t t =1 e 2 e DIV0 és DIVm+1: a jelenlegi és az m+1 évi osztalékok OSZTALÉK HOZAM DIVyield = m re: a befektetők által elvárt hozam DIV1 P0 by gergo TT Á Á R R SS A A SS Á Á G G O O PP K K G G Y Y EE II E(r): várható hozam (expected return) pi: az i-edik hozam valószínűsége ri: az i-edik lehetséges hozam n: a

lehetséges hozamok száma E(r) = ∑ pi ⋅ ri i =1 ( n ) n »VARIANCIA: (SZÓRÁS NÉGYZET) σ = ∑ p i ⋅ ri − ri = ∑ p i [ri − E(r )] »STANDARD DEVIATION: (SZÓRÁS) σ= 2 i =1 2 i =1 ( n ∑ pi ⋅ ri − ri i =1 2 ) A lehetséges hozamok és a várható hozamok közötti eltérések négyzetének átlaga (az eltérések négyzetét a valószínűségekkel súlyozzuk). A kockázat (szórás) a várható hozamtól (átlagtól) való négyzetes eltérések súlyozott átlagának négyzetgyöke. Minél nagyobb értéket vesz föl, annál kockázatosabb a befektetés 2 r −r z= i i σ σ v= r A képlet segítségével kiszámíthatjuk, hogy a befektetés várható hozamától milyen mértékben (szórással) tér el egy bizonyos általunk meghatározott hozam, vagyis annak valószínűségét, hogy a befektetés hozama kisebb vagy nagyobb lesz-e valamely meghatározott értéknél. (A variancia és a szórás a változékonyság abszolút nagyságát

méri, ezért csak akkor alkalmas a befektetések kockázatának összehasonlítására, ha a befektetések hozama azonos nagyságú.) Ha a befektetések hozama különböző, a relatív szórást (szórási együtthatót) célszerűbb alkalmazni. (v↑⇒ nagyobb kockázat) n PORTFÓLIÓK HOZAMA: Ü Ü A kockázat annak lehetőségét jelenti, hogy egy befektetés jövőbeni tényleges hozamai eltérnek a tervezett (várt) hozamtól. A kockázatos befektetések jövőbeni hozamai valószínűségi fogalmakkal írhatók le. n »RELATÍV SZÓRÁS: ZZ Egy magas P/E arány (drága rv.) lehet annak következménye, hogy a befektetők jó növekedési lehe-tőséget látnak a váll. részére, (ami jó jel), de okozhatja a viszonylag alacsony elvárt hozam is, mert pl. a befektetők a becsült nyereséget elég biztosnak tekintik, és így a részvényt alacsony kockázatú-nak tekintik. Magyarázat lehet a magas P/E arányra egy magas osztalékfizetési hányad is, ami lehet jó

jel (ha nagy mennyiség cash flow-ra utal), de lehet rossz is, (ha a jó befektetési lehetőségek hiányát jelzi). Végül okozhat magas P/E arányt alacsony nyereség is, ami egyértelműen rossz jel. EGYEDI ESZKÖZÖK HOZAMA ÉS KOCKÁZATA: »SZÓRÁSOK SZÁMA: N N A mutató valamely rv. jelenlegi árfolyamának és a következő évi egy részvényre jutó nyereségnek (EPS) aránya. Azt fejezi ki, hogy a piac mennyi pénzt hajlandó fizetni egységnyi jövőbeni nyereségért.(A mutató számításakor a várható nyereséget gyakran a legutóbbi tényleges nyereség adatával helyettesítik.) A P/E mutató nagyságára három tényező van hatással: g, b, re DIV1 b ⋅ EPS1 P0 = ⇒ = r−g r − g ÁRFOLYAM–NYERESÉG ARÁNY: b P/E = r−g »VÁRHATÓ HOZAM: ÉÉ E(rp ) = ∑ x i ⋅ ri A portfolió várható hozama a portfoliót alkotó értékpapírok várható hozamának súlyozott számtani átlaga, ahol súlyként az egyes

értékpapírok portfolión belüli aránya szerepel. i =1 A kovariancia (együttes szóródás) a hozamok együttmozgásának abszolút mértéke. »PORTFÓLIÓK ( n )( HOZAMÁNAK SZÓRÁSA: σ IJ = ∑ pi ⋅ rIi − rI ⋅ rJi − rJ (KOVARIANCIA) σ IJ = ρ IJ ⋅ σ I ⋅ σ J ) i =1 (Negatív kovariancia esetén a várható hozamtól való eltérések mérséklik a portfolió hozamának szórását, a hozamok változékonyságát.) σIJ: kovariancia I és J részvény hozama között pi: i-edik hozam (kimenetel) valószínűsége rIi: I részvény i-edik lehetséges hozama rJi: J részvény i-edik lehetséges hozama rI : I részvény várható hozama σI: I részvény hozamának szórása rJ : J részvény várható hozama σJ: J részvény hozamának szórása ρIJ: korrelációs együttható I és J részvény hozama között »KORRELÁCIÓS EH.: ρ ij = σ ij A korrelációs együttható két részvény hozama közötti kapcsolat irányának és

szorosságának relatív mértéke.(-1 ≤ ρIJ ≤ 1) Pozitív kapcsolat esetén a rv-k hozamai hajlamosak az együttmozgásra, negatív korreláció esetén viszont a hozamok általában egymással ellentétes irányban változnak. σiσ j n m σ 2p = ∑∑ x i x jσ ij , ha (n = m = 2) Cél: a diverzifikációval elérhető, hogy a portfolió szórása kisebb legyen, mint a portfoliót alkotó értékpapírok szórásának súlyozott átlaga. i =1 j =1 annál nagyobb mértékű kockázat-csökkentés érhető el a diverzifikáció révén. A portfolió σ = x 2A σ 2A + x 2Bσ 2B + 2(x A x Bρ ABσ A σ B ) között, kockázatát akkor tudnánk teljesen kiküszöbölni, ha a két részvény hozama között tökéletesen Minél kevésbé pozitív, illetve minél negatívabb a korreláció vagy a kovariancia az értékpapírok 2 p PORTFOLIÓ (SZÓRÁSA) ÉS VARIANCIÁJA: dσ 2p negatív korreláció (ρAB = –1) lenne. (!) Ellentétben a pt. megoldásaival: Csak akkor,

ha múltbéli adatok =0 σ p (min) , ha (x B = 1 - x A ) alapján feltételezhetjük, hogy a kiválasztott értékpapírok hozamai dx ! ρ AB = 1 ⇔ σ A ⋅ σ B = σ AB < 0 ellentétes irányban alakultak és– így negatív kovariancia áll fenn (szélsőséges esetben ez éppen 1 szerese az általunk elvárt (σi) vagy a σ2 − σ x A = 2 B 2 AB tényleges hozamok átlaga (ri) szorzatának) pl. ρ = 102,82 = 1 AB 10,6⋅9,7 σ A + σ B − 2σ AB HATÉKONY PORTFÓLIÓK TÉTELE: a kockázat adott szintjén a legnagyobb (max.) várható hozamot biztosítja a várható hozam adott szintjét a legkisebb (min.) kockázatért kínálja by gergo TT Á Á R R SS A A SS OPTIMÁLIS PORTFÓLIÓ: A TŐKEPIACI ÁRFOLYAMOK MODELLJE: Á Á G G O O PP K K ÉÉ N N ZZ Ü Ü G G Y Y EE II A befektető számára legvonzóbb portfolió kiválasztásában az egyéni preferenciák (ún. közömbösségi görbék: I(rp;σp)

nyújtanak segítséget I(rp ; σ p ) = Phatékony Minden olyan esetben, amikor két részvény hozama között nem tökéletesen pozitív vagy negatív a korreláció, (azaz –1< ρAB < 1,) akkor a két részvény különböző kombinációiból álló portfoliók egy balra hajló konkáv görbén helyezkednek el. A közömbösségi görbék pedig konvexek, ezért a két görbe csak egyetlen ponton érintkezhet egymással. Az érintkezési pont jelenti az optimális portfoliót. Capital Asset Pricing Modell a befektetők a portfoliók várható hozamát és szórását egy periódusnyi időtávra becsülik a befektetők kockázatkerülők bármely egyedi eszköz korlátlanul osztható létezik olyan kockázatmentes kamatláb, amely mellett kölcsönt nyújtani és kölcsönt felvenni CAPM egyaránt lehet (minden befektető számára azonos) az adók és tranzakciós költségek lényegtelenek az információk szabadon és gyorsan elérhetők

minden befektető számára a befektetők várakozásai homogének Capital Market Line A TŐKEPIACI EGYENES: »A KOCKÁZAT ÁRA: [ ]-BEN (CML σP FÜGGVÉNYE) A PIACI PORTFÓLIÓ SZÓRÁSA: A hatékony portfoliók – amelyek a piaci portfolió (M) és a kockázatmentes kamatláb (rf) melletti hitelnyújtás v. hitelfelvétel kombinációi – a kockázatmentes hozamtól kiinduló és az M ponton átmenő egyenesen fekszenek. Ezt, a 6ékony portfoliókat reprezentáló egyenest a modellben tőkepiaci egyenesnek (CML) nevezik. CML Egy jól diverzifikált portfolió kockázata csak szisztematikus (piaci) kockázatot tartalmaz, (egyedit nem); a portfolió piaci kockázata pedig csak a portfoliót alkotó értékpapírok piaci kockázatától függ. rm − rf : piaci kockázati prémium (a piaci port. várható hozamának és a r − r rp = rf + m f ⋅ σ p (CML ) σm kockázatmentes kamatlábnak – a várakozás jutalmának – a különbsége) σm: a

piaci portfolió kockázata (szórása) rp és σp: valamely hatékony portfolió hozamát és szórását jelöli n m σ M = ∑∑ X iM X jM σ ij i =1 j=1 A piaci portfolió szórása tehát a portfoliót alkotó valamennyi értékpapír kovarianciája súlyozott átlagának négyzetgyöke. N σiM = σ iM = ∑ X jM σ ij j =1 N σ M = [x 1M σ 1M + x 2M σ 2M + + x NM σ NM ]2 1 ÉRTÉKPAPÍR-PACI EGYENES: SML rm − rf meredekség : = rm − rf , mivel βm − βf a kockázat menes ép. bétája : β f = 0 és a piaci port. bétája : β m = 1 σ iM ρ iM ⋅ σ i σ M ρ iM ⋅ σ i = = ; σ 2M σ 2M σM ri = rf + rm − rf ⋅ βi βi = KOCKÁZATOS ESZK. PIACI KOCKÁZATA: »CAPM MODELL: ( ) r − r ri = rf + m 2 f ⋅ σ iM (SML ) σM CAPM r > várható r rv. felülértékelt eladni CAPM r < várható r rv. alulértékelt venni [ ] 1 σ i = β i2σ 2M + σ 2Ei 2

»TELJES KOCKÁZAT: nem szisztematikus v. egyedi kockázat : σ Ei = σ i2 − β i2 σ 2M σ 2M ⋅ β i2 R = σ i2 2 »PIACI KOCKÁZATI TÉNYEZŐ: »KORRELÁCIÓ A PIACI PORTFÓLIÓVAL: piaci kockázat : (ρ = R ) ⇔ ∑ X σ : i értékpapír és a piaci portfolió közötti kovariancia j =1 jM ij Egy értékpapír kockázatát a piaci portfolióval való kov. (σiM) fejezi ki A nagyobb kovarianciájú papírokat úgy tekintik a befektetők, mint amelyek nagyobb mértékben járulnak hozzá a port. szórásához (kockázatához), így nagyobb mértékben kell hozzájárulniuk a port. hozamához is Ezért a nagyobb kovarianciájú értékpapíroknak arányosan nagyobb várható hozamot kell ígérniük ahhoz, hogy a befektetők számára vonzók legyenek. Security Market Line Csak azoknak a értékpapíroknak és portfolióknak a hozama arányos a kockázatukkal, amelyek az értékpapír-piaci egyenesen fekszenek. (Azok, amelyek alatta helyezkednek el túlértékeltek,

– árfolyamuk a belső értéküknél nagyobb –, ezért hozamuk alacsonyabb, mint amennyi a piaci kockázatuk alapján elvárható lenne. Az egyenes fölött található eszközök alulértékeltek, – árfolyamuk a belső értéküknél alacsonyabb –, ezért hozamuk nagyobb, mint amekkora a piaci kockázatuk alapján jogosan elvárható lenne.) A béta értéke jelzi, hogy ha a piaci portfolió hozama 1%-kal nő vagy csökken, az adott értékpapír hozamában milyen nagyságú változás következik be βi: béta a kockázatos eszközök piaci kockázatának mértéke σiM : i eszköz és a piaci portfolió közötti kovariancia σi2: piaci portfolió varianciája ri: a kockázat és a hozam közötti viszony A tőkepiaci árfolyamok modellje szerint egyensúlyi helyzetben az elvárt hozamoknak a kockázatmentes kamatlábon felül az értékpapírok vagy portfoliók bétájával arányos kockázati prémiumot is biztosítaniuk kell. Bármely i értékpapír teljes

kockázatát a szórással mérjük, amely két alkotóelemre bontható. Az első elem a kockázatnak az a része, amely kapcsolatban van a piaci portfolió változásával, ezért ezt piaci kockázatnak is nevezzük. A másik elem az a kockázati rész, amely nincs kapcsolatban a piaci mozgásokkal. Ezt általában σEi-vel jelölik és egyedi v. nem szisztematikus kockázatnak nevezzük 2 iM σ M ⋅ β i = ρ iM ⋅ σ i , A korrelációs együttható a determinációs együttható (R2) négyzetgyöke. ρiM ⋅σ i σM mivel βi = ρiM = σ M ⋅ βi σ iM = σi σi ⋅ σ M R2: determinációs együttható, amely azt fejezi ki, hogy az eredményváltozó szórásnégyzetének mekkora hányada tulajdonítható a tényezőváltozó hatásának. ! A korrelációs együttható a portfoliót alkotó értékpapírok hozamának egésze és egy kiválasztott részvény hozama közötti kapcsolat irányának és szorosságának relatív mértéke.(-1 ≤ ρiM ≤ 1) by gergo

TT Á Á R R SS A A PORTFÓLIÓK TELJES KOCKÁZATA: »PORTFOLIÓ PIACI KOCKÁZATA: SS Á Á G G [ O O σp = β σ + σ 2 p 2 m PP K K ] ÉÉ N N ZZ Ü Ü G G Y Y EE II Egy portfolió teljes kockázata az egyedi eszközökhöz hasonlóan piaci kockázatra és egyedi kockázatra bontható. 1 2 2 Ep Egy portfolió piaci kockázata (bétája) a portfoliót alkotó értékpapírok bétáinak súlyozott átlagaként írható fel. N = β p ∑ x iβ i i =1 Minél diverzifikáltabb egy port., (azaz minél több ép-ból állították össze), annál kisebb lesz az egyes papírok súlya, így a port. piaci kockázata a piac kockázatának átlagához közelít A port hozama – tekintet nélkül a diverzifikáció mértékére – mindig érzékeny lesz az általános gazdasági helyzet változásaira. βp ⋅ σ m σ p ⋅ ρ pm N »PORTFOLIÓ EGYEDI KOCKÁZATA: σ 2Ep = ∑ x i2σ 2Ei i =1 σ 2Ep = ∑ ( N1 ) σ 2Ei N 2 i =1

, ha x i = 1 N α = ri − (rf + (rm − rf ) ⋅ β i ) = becsült ALFA: hozam − egyensúlyi hozam α negatív = túlértékelt eladni +α pozitív = alulértékelt venni Mivel feltételezhető, hogy a részvények egyedi kockázata egymástól független , a részvények egyedi kockázatai között nincs korreláció, azaz σEi Ej = 0, ezért bármely portfolió egyedi kockázata a portfoliót alkotó értékpapírok egyedi kockázatának súlyozott átlaga. α (alfa) a hozam változást tükrözi, azaz hogyan tér el a papír becsült (tényleges) hozama az egyensúlyi hozamtól. Egyensúlyi hozam = CAPM által megkövetelt hozam. – TŐKEÁTTÉTEL: Leverage / US Gearing / UK ÜZLETI KOCKÁZAT: »MŰKÖDÉSI TŐKEÁTTÉTEL: DOL x = DOL q = ΔEBIT EBIT Δ Elad. forg Elad forg (P − V )Q Árbevétel − VC = (P − V )Q − FC EBIT PÉNZÜGYI KOCKÁZAT: DFL x = »PÉNZÜGYI TŐKEÁTTÉTEL: KOMBINÁLT T. ÁTTÉTEL: DFLq = ΔEPS EPS ΔEBIT EBIT EBIT EBIT − I

− D p (1 − T ) DCL x = DOL ⋅ DFL A fix kötlezettségek sajátos jellemzői, hogy a cég bevételének, eladási forgalmának változásához képest jelentős mértékben felnagyítják (+/–) a cég nyereségének nagyságát, megnövelve ezzel a részvényesek jövedelmének változékonyságát, tehát kockázatát. Egy cég üzemi, üzleti eredményében rejlő változékonyságra utal, amelyre leginkább az eladási forgalom, és a működési ktg-k, továbbá a működési tőkeáttétel vannak hatással. Az üzleti kockázat nagysága az üzemi eredmény (EBIT, Earnings Before Interest and Taxes) szórásával vagy varianciájával mérhető. DOL: Degree of Operating Leverage, az a felnagyító hatás, amit a fix működési költségek használata eredményez Mértéke azt fejezi ki, hogy az értékesítési forgalom egy adott %-os változása esetén hány %-kal változik a cég üzemi eredménye (EBIT) Egy cég adózott eredményének (egy részvényre jutó

nyereségének) változékonyságára utal, amely jelentős mértékben a fix költségű finanszírozási források (pl. hitel, elsőbbségi rv) használatából származik Az ilyen típusú források növelésével megnő a cég fix pü-i költsége (pl. hitelek kamata), kötelezettsége (pl. osztalék-, hiteltörlesztés) Ezért a likviditási zavarok elkerülése érdekében, növelni kell az üzemi eredmény szintjét. Amikor egy cég a befektetéseit fix ktg-ü forrásokkal is finanszírozza, azt mondjuk, hogy pénzügyi tőkeáttételt használ. DFL: Degree of Financal Leverage Mértéke azt fejezi ki, hogy a kamatfizetés és adózás előtti jövedelem (EBIT) 1 %-os változása hány %-os változást eredményez az egy részvényre jutó jövedelemben (EPS). I: a cég által fizetett évi kamat Dp/(1-T): az elsőbbségi részvényesek osztalékfedezete (A.ee) EPS = 0 ⇒ EBIT = I + Dp/(1-T), az az összefüggés, amelynél a részvényeseknek sem jövedelme, sem vesztesége

nem keletkezik DCL: Degree of Combined Leverage, azt fejezi ki, hogy az eladási forgalom 1%-os változása milyen mértékű változást idéz elő a részvényesek jövedelmében A fix működési és a fix tőkeköltségek idézik elő. by gergo TT Á Á R R SS A A SS Á Á G G O O K K P ⋅ Q f = FC + (VC ⋅ Q )f FC Qf = P − VC FC + EAC Qf = P − VC FEDEZETI PONT ELEMZÉS: C0 EAC = PVIFA r, n PP ÉÉ N N ZZ Ü Ü G G Y Y EE II A fedezeti pont elemzés az árbevétel, a fix és változó működési költségek valamint az üzemi eredmény (EBIT) közötti összefüggéseket vizsgálja a kibocsátás (értékesítés különböző szintjein. A fedezeti pont azt a kibocsátási (értékesítési) volument jelenti, amelynél az árbevétel éppen fedezi a folyó működési költségeket, tehát sem nyereség, sem veszteség nem keletkezik (EBIT = 0) P Ft/db; VC Ft/db A pénzügyi tőkeáttétel megnöveli a

részvényesek jövedelmének változékonyságát és növeli a cég fizetésképtelenségének kockázatát is. Ezért – ha minden más körülmény azonos – minél nagyobb a pénzügyi tőkeáttétel, annál nagyobb a cég pénzügyi kockázata. PÉNZÜGYI ARÁNYMUTATÓK: A cégek pénzügyi kockázatának számszerűsítésésére különböző pénzügyi aránymutatók használhatók. Ezek részben a mérleg, részben az eredménykimutatás adataiból számíthatók rövid és hosszú lejáratú adósság Debt Ratio. Azt mutatja, hogy a cég milyen terjedelemben használ idegen forrásokat az eszközei finanszírozásában. eszközök értéke »ADÓSSÁG ARÁNY: AE = »SAJÁT-TŐKE ARÁNY: összes kötelezettség ST = tulajdonosi töke »KAMATFEDEZETTSÉG: K= »FIX KÖT. FEDEZETTSÉG: FK = Fixed Charge Coverage. Fix kötelezettséget jelent a kamat, a lízing díj, az EBIT + lízing díj elsőbbségi részvények után fizetendő osztalék, és a hitelek esedékes

fix köt. + (oszt + töketörl)/(1 - t) törlesztése (fix köt= kamatfiz köt + lízing díj) »CASH FLOW CF = EBIT + lízing + amortizáció fix köt. + (oszt + töketörl) (1 − t) FEDEZETTSÉG: BERUHÁZÁS: EBIT évi kamatfizetési köt. jelentős pénzkiadással járnak a beruházás révén képződő hozamok időben később jelentkeznek kockázatot hordoznak hosszú időre meghatározza a cég műszakitechnológiai jellemzőit, gazdasági és pénzügyi helyzetét a rossz beruházási döntések sok esetben visszafordíthatatlanok, vagy csak tetemes költségekkel korrigálhatók KEZDŐ PÉNZÁRAM C0 MŰKÖDÉSI PÉNZÁRAM +az új eszköz eredeti bekerülési ára +a tőkésíthető kiadások (alapozási ktg.) +nettó forgótőke szüks. +meglévő erőforr. alt ktg –régi eszköz ért-ből származó bevétel ±adóhatás kezdő pénzáram (beruházási költség) +árbevétel –folyó működési ktg. (FC, VC) –értékcsökkenési leírás

adózás előtti eredmény (évi költség megtakarítás) –társasági adó adózás utáni eredmény +értékcsökkenési leírás folyó működési pénzáram ±változás a forgótőkében ± a bef. te-ben a periódus pénzárama VÉGSŐ PÉNZÁRAM E +a gépek berendezések értékesítéséből származó tényleges pénzbevétel +a felszabaduló forgótőke végső pénzáram (növekedés a készletekben, növekedés a vevőállományban is ide tartozik) F Mivel az elsőbbségi részvény osztalékát és a kölcsönök törlesztését az adózott jövedelemből kell fizetni, így ezek összegét át kell számítani, meg kell nézni, hogy teljesítésük mekkora adózatlan jövedelmet igényel. Times Interest Ratio. Az adó és kamatfiz előtti jövedelem (EBIT) és a kamatfizetés viszonyát fejezi ki. Annyiban tér el az előbbitől, hogy az amortizációt és az egyéb tényleges pénzmozgással nem járó fix kötelezettségeket is figyelembe veszi. A tárgyi

eszközök beszerzésére, létesítésére fordított tőkekiadásokat beruházásnak nevezzük. Cél: a cég bevételeinek növelése a költségek csökkentése a jogszabályoknak való megfelelés Capital Expenditure. Azok a pénzkiadások, amelyek révén a cég hosszú élettartamú eszközökhöz jut. »TŐKEKIADÁS: PÉNZÁRAMOK BECSLÉSE: Debt Equity Ratio MEGTÉRÜLÉSI IDŐ (P) A beruházások értékelésénél csak a pénzáramok (cash flow-k) relevánsak. A pénzáramokat növekményi alapon (incremental basis) kell becsülni. Egy project értékét azok a pótlólagos pénzáramok adják, amelyek a javaslat elfogadásából következnek. A pénzáramokat adózás utáni bázison kell mérni, mivel az adó egyrészt tényleges pénzkifizetést jelent, másrészt a kezdő befektetés is adózott pénzből történik. A pénzáramok becslésekor a beruh. valamennyi közvetett hatását figyelembe kell venni (pl. a forgótőke szükséglet változását mind a kezdő

befektetésnél, mind a működés során figyelembe kell venni; az elsüllyedt ktg-t (sunk cost) el kell felejteni). BERUH. ÁTLAGOS HOZAMA (ARR) by gergo TT Á Á R R SS A A SS b−c P=t+ d−c Á Á G G O O PP K K kezdő befektetés összege vagy P = várható évi jövedelem t: az utolsó teljes év, amelyben a halmozott jöv. kisebb a kezd bef összegénél b: a kezdő befektetés összege c: halmozott jövedelem t évig d: halmozott jövedelem (t+1) évig BELSŐ KAMATLÁB NETTÓ JELENÉRTÉK n IGEN NPV = − C0 + ∑ (NPV ≥ 0) t =1 C ZZ Ü Ü G G Y Y EE II évi átlagos nyereség beruh. átlagos n ° könyv sz ért A beruházás révén képződő jövedelemnek általában a számvitelileg kimutatott nyereséget tekintjük. A mutató többféle változatban ismeretes, attól függően, hogy adózás előtti vagy adózás utáni nyereséggel számolnak, ill. hogy a beruh kezdő tőkeszükségletéhez vagy a beruh könyv sz ért-hez

viszonyítunk. Átlagos nyereségnél: mivel a jövedelmezőségi mutatónál nem cash flow-val számolnak, hanem nyereséggel, ezért az amortizációt se kell levonni. HOZAM-KTG ARÁNY JÖVEDELMEZŐSÉG (1 + r )t n NPV = 0 ⇒ (IRR ≥ r ) n pénzáram évenkénti összege ⋅ PVIFA r,n + Végső 0 = − C0 + ∑ t =1 C BCR = t (1 + IRR )t pénzáram ⋅ PVIFr,n (NPV ≥ 0) PV ( R ) PV(I ) + PV(C ) R: hozam (Return) I: beruházás (Investment) C: költség (Cost) BERUHÁZÁS TELJES KOCKÁZATA: PI = Ct ∑ (1 + r ) t =1 C0 t (PI ≥ 1) A jövedelmezőségi index úgy értelmezhető, mint az eredetileg befektetett összeg minden egységére jutó jelenérték hozam. Érzékenységi elemzés Fedezeti pont elemzés Szimulációs megközelítés Kockázatmentes (biztos) egyenértékesek módszere A számítógépes szimuláció különböző paraméterek egyidejű változásának a beruházás nettó jelenértékére gyakorolt hatását

tanulmányozza, és azok valószínűségi eloszlását vizsgálja. »SZIMULÁCIÓS MEGKÖZELÍTÉS: n (α ) NPV = − C0 (α 0 ) + ∑ Ct t t t =1 (1 + r ) " A" : KÜLÖNBÖZŐ IDŐTARTAMÚ BERUHÁZÁSOK ÖSSZEHASONLÍTÁSA ARR = N N t NPV = − C0 + muködéssi »BIZTOS (KOCK. MENT) EGYENÉRTÉKESEK: ÉÉ A beruházás kockázatának becslésekor egy további megközelítési módszer a biztos egyenértékesek (certainty equivalents) használata. Az a biztos pénzösszeg, amit a döntéshozó egy adott pillanatban hajlandó lenne elfogadni az ugyanazon időpontban esedékes kockázatos pénzösszeg helyett. (0 < α < 1) α0: kezdő befektetés átváltási faktora αt: t-edik periódusban esedékes átváltási faktor NPVA NPVB ≤ v. ≥ " B" : PVIFA r,n PVIFA r,m amelyik a nagyobb az a kedvezőbb. az egyszeri és folyamatos ráfordítások alapján: A beruházások nettó jelenértékét az annuitás faktor segítségével egyenértékű évi

annuitásokká alakítjuk, így el lehet dönteni, hogy „A” vagy „B” beruházás megvalósítása mellett döntsünk. beszerzési ár + éves üzemeltetési ktg PVIFA r,n PERIÓDUSONKÉNTI NETTÓ CASH FLOW: NPVn > NPVn -1 NCFn > (L n −1 − L n ) + L n −1 ⋅ r TŐKEKÖLTSÉG rd = IRR ⋅ (1 − T ) = ri ⋅ (1 − T ) = »KÖTVÉNY (D) TŐKEKÖLTSÉGE: »ELSŐBBSÉGI RV. (P) TŐKEKÖLTSÉGE: I = ⋅ (1 − T ) P0 % − ktg% ri névleges kamatláb, ha névértéken bocsátják ki. IRR kiszámítása találgatós módszerrel. rp = DIVp P0 − ktg. = DIVp Pnet Általában egy beruházás használati idejét csak abban az esetben érdemes meghosszabbítani, ha az n évi nettó jelenérték nagyobb, mint az n-1 évi nettó jelenérték. Ez akkor áll fenn, ha az utolsó periódus nettó cash flow-ja nagyobb mint a likvidációs érték csökkenése és az n-1-edik évi likvidációs érték egy évre eső kamata. Ln: Beruházás periódusonkénti piaci

értéke (n-edik periódus) Cost of Capital: a vállalat oldaláról: a finanszírozási források ára, tehát amit a beruházások megvalósításához szükséges tőke megszerzéséért a hitelezőknek vagy a részvényeseknek fizetni kell ill. a befektetők oldaláról: a cég értékpapírjaitól elvárt hozam. Kötvény esetében az a ráta (rd), amely mellett a jövőbeni kamatok és a törlesztések jelenértéke éppen egyenlő a kötvény aktuális (vételi) árfolyamával. (Ha az eladási árfolyam azonos a névértékkel, akkor az adósság adózás előtti ktg-e (ri) megegyezik a névleges kamatlábbal. Mivel a befektetőknek kifizetett kamat a cég nyereségét és ezen keresztül a nyereségadó alapját csökkenti, ha a kötv. eladása névértéke történik (társ adó mértéke T%), akkor az adózás utáni (rd) tőkeköltség a kamatláb korrigált értéke.) Az elsőbbségi rv. ktg-e megegyezik az osztalékhozammal (elvárt hozam) Pnet: a részvények

kibocsátási költségekkel csökkentett eladási ára by gergo TT Á Á R R SS A A SS Á Á G G O O PP K K TŐKEKÖLTSÉGE »CAPM: »ÚJ RÉSZV. KIBOCSÁTÁS (E) TŐKEKÖLTSÉGE: N N ZZ Ü Ü G G Y Y EE II A tulajdonosi tőke az a hozamráta, amit a befektetők a cég törzsrészvényeitől elvárnak. Tulajdonosi tőkét (equtiy capital) kétféle módon szerezhetnek a cégek: (1) belső forrásból, a nyereség (egy részének) visszaforgatásából (2) külső forrásból, új részvények kibocsátása révén. SAJÁT TŐKE KTG-E: »VISSZAFORGATOTT NYERESÉG (E) ÉÉ re = DIV1 +g P0 (1) DIV1 ⋅ P/E P0 = b re = rf + (rm − rf ) ⋅ β re = (1) DIV1 +g Pnet (2) VÁLLALAT ÁTLAGOS TŐKEKÖLTSÉG: ra = WACC = We re + Wp rp + Wd rd A BERUHÁZÁS KOCKÁZATÁHOZ IGAZÍTOTT TŐKEKÖLTSÉG βa = D E βd + βe D+E D+E Weighted Average Cost of Capital, WACC: a különböző finanszírozási források egyedi

költségének súlyozott átlaga váll-i átlagos marginális tőkeköltség. A határköltség azt fejezi ki, hogy a cégnek valamely pótlólagos finanszírozási forrás egy egységéért várhatóan mennyit kell fizetni. re: a saját tőke ktg-e rp: az elsőbbségi rv. ktg-e rd: az adósság (adózás utáni) ktg-e We: a saját tőke aránya a tőkeszerkezetben Wp: az elsőbbségi rv-ek aránya a tőkeszerkezetben Wd: az adósság aránya Risk Adjusted Discount Rate, RADR: a befektetők által elvárt hozam, ami egy kockázatmente és egy kockázati prémiumra bontható fel. A jó beruházási döntések érdekében a beruházások révén képződő cash flow-kat a projektek saját kockázatát tükröző tőkeköltséggel kell diszkontálni. βL β = 1 + (1 − T) ⋅ D/E U EGYÉB β L = β U ⋅ [1 + (1 − T ) ⋅ D/E] [ r = r + (r − rD )(1 − Tc )D/E L E U E U E r L + rD (1 − Tc )D/E rEU = E 1 + (1 − Tc )D/E ] β U ha nincs adósság a tőkeszerkezetben,

nincs hitel vagy kozkázatos hitel. U = unlevered A TŐKEPIAC HATÉKONYSÁGA: • • TŐKESZERKEZET: CÉG PIACI ÉRTÉKE: re = (EBIT − rd ⋅ D ) E • ra = EBIT V V = EBIT ra D E ra = rd • + re ⇒ D+E D+E • D re = ra + (ra − rd ) (Modigliani és Miller II. tétele) E Nincs sem vállalati sem személyi jövedelemadó, és a vállalati csődnek (pénzügyi nehézségeknek) nincs költsége. A cég piaci értéke (V) a jelenlegi adósság (D) és a saját tőke (E) piaci értékének összege. Ha egy cég újabb hotelt vesz fel (hitelt bocsát ki), az abból befolyó pénzt a részvények visszavásárlására fordítja, és így a cég összes eszköze állandó marad. A jövedelmet teljes egészében kifizetik osztalékként a részvényeseknek. A cég nettó működési jövedelme (EBIT) a becslések szerint időben állandó. MM II. tétele azt mondja ki, hogy a tőkeáttételes (tehát adóssággal is finanszírozható)

cégek esetében a saját tőke hozamának az adósság-saját tőke (D/E) hányadosával kell nőni. A hitellel történő finanszírozásból adódó előnyöket és hátrányokat is Tisztán saját Pénzügyi figyelembe véve az adósság-saját tőke arány akkor éri el az optimumot, A vállalat = tökéböl való + Adómegtakarítás − nehézségek amikor a plusz hitelfelvételből származó adómegtakarítás jelenértéke piaci értéke finanszírozás jelenértéke költségeinek melletti érték jelenértéke éppen egyenlő a pénzügyi nehézségek költségei jelenértéknek növekményével. kamat (hitellel történő finanszírozás esetén) (EBIT − Id )(1 − T ) − D p (EBIT − Ie )(1 − T ) − D p II :: kamat (saját tőkével tört. finansz) = EBITEPS ELEMZÉS: Nd történő EPS (hitellel finanszírozás) d e Dp: elsőbbségi részvények osztaléka Nd: részvények száma hitellel tört. finansz esetén tökével való Ne: részvények száma saját

tőkével való finansz. esetén EPS (saját finanszírozás) T: társasági adó mértéke Ne = by gergo TT Á Á R R SS A A SS Á Á G G O O K K PP ÉÉ N N ZZ Ü Ü G G Y Y EE II by gergo

Megmutatjuk, hogyan lehet hatékonyan tanulni az iskolában, illetve otthon. Áttekintjük, hogy milyen a jó jegyzet tartalmi, terjedelmi és formai szempontok szerint egyaránt. Végül pedig tippeket adunk a vizsga előtti tanulással kapcsolatban, hogy ne feltétlenül kelljen beleőszülni a felkészülésbe.

Megmutatjuk, hogyan lehet hatékonyan tanulni az iskolában, illetve otthon. Áttekintjük, hogy milyen a jó jegyzet tartalmi, terjedelmi és formai szempontok szerint egyaránt. Végül pedig tippeket adunk a vizsga előtti tanulással kapcsolatban, hogy ne feltétlenül kelljen beleőszülni a felkészülésbe.