A doksi online olvasásához kérlek jelentkezz be!

A doksi online olvasásához kérlek jelentkezz be!

Nincs még értékelés. Legyél Te az első!

Legnépszerűbb doksik ebben a kategóriában

Tartalmi kivonat

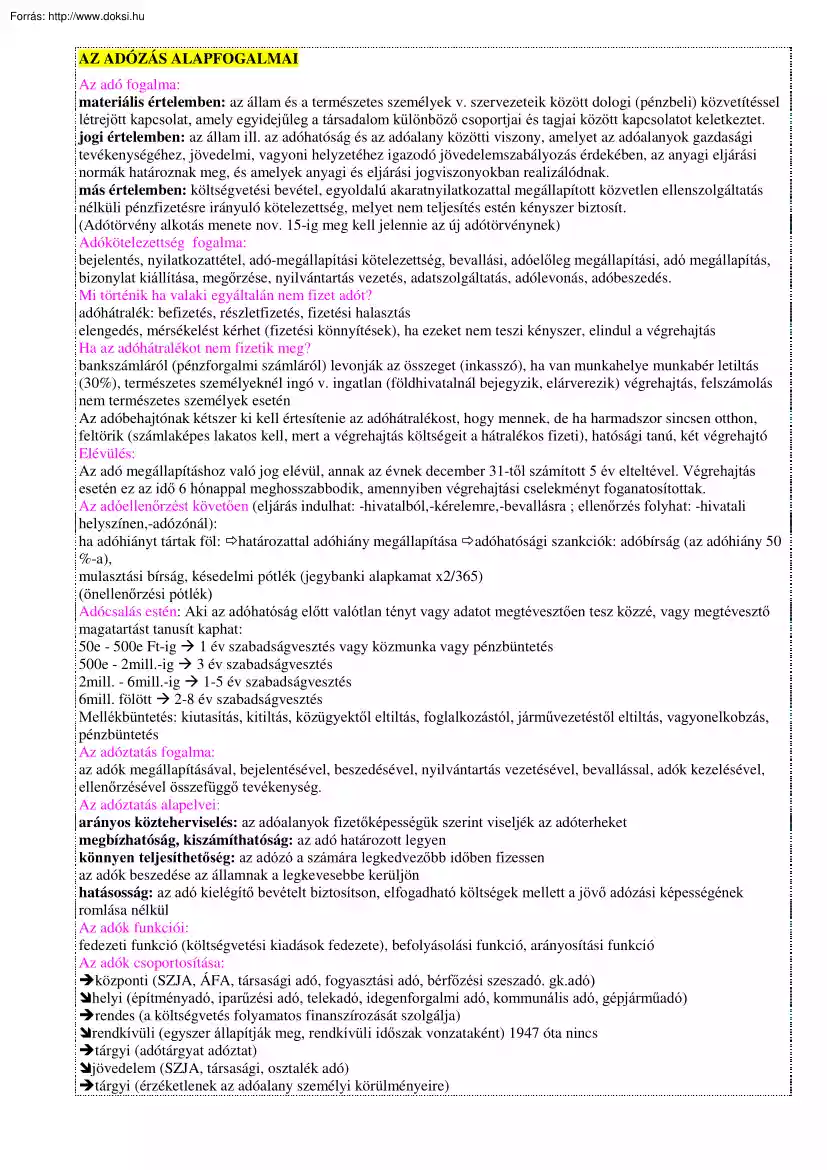

AZ ADÓZÁS ALAPFOGALMAI Az adó fogalma: materiális értelemben: az állam és a természetes személyek v. szervezeteik között dologi (pénzbeli) közvetítéssel létrejött kapcsolat, amely egyidejűleg a társadalom különböző csoportjai és tagjai között kapcsolatot keletkeztet. jogi értelemben: az állam ill. az adóhatóság és az adóalany közötti viszony, amelyet az adóalanyok gazdasági tevékenységéhez, jövedelmi, vagyoni helyzetéhez igazodó jövedelemszabályozás érdekében, az anyagi eljárási normák határoznak meg, és amelyek anyagi és eljárási jogviszonyokban realizálódnak. más értelemben: költségvetési bevétel, egyoldalú akaratnyilatkozattal megállapított közvetlen ellenszolgáltatás nélküli pénzfizetésre irányuló kötelezettség, melyet nem teljesítés estén kényszer biztosít. (Adótörvény alkotás menete nov. 15-ig meg kell jelennie az új adótörvénynek) Adókötelezettség fogalma: bejelentés,

nyilatkozattétel, adó-megállapítási kötelezettség, bevallási, adóelőleg megállapítási, adó megállapítás, bizonylat kiállítása, megőrzése, nyilvántartás vezetés, adatszolgáltatás, adólevonás, adóbeszedés. Mi történik ha valaki egyáltalán nem fizet adót? adóhátralék: befizetés, részletfizetés, fizetési halasztás elengedés, mérsékelést kérhet (fizetési könnyítések), ha ezeket nem teszi kényszer, elindul a végrehajtás Ha az adóhátralékot nem fizetik meg? bankszámláról (pénzforgalmi számláról) levonják az összeget (inkasszó), ha van munkahelye munkabér letiltás (30%), természetes személyeknél ingó v. ingatlan (földhivatalnál bejegyzik, elárverezik) végrehajtás, felszámolás nem természetes személyek esetén Az adóbehajtónak kétszer ki kell értesítenie az adóhátralékost, hogy mennek, de ha harmadszor sincsen otthon, feltörik (számlaképes lakatos kell, mert a végrehajtás költségeit a hátralékos

fizeti), hatósági tanú, két végrehajtó Elévülés: Az adó megállapításhoz való jog elévül, annak az évnek december 31-től számított 5 év elteltével. Végrehajtás esetén ez az idő 6 hónappal meghosszabbodik, amennyiben végrehajtási cselekményt foganatosítottak. Az adóellenőrzést követően (eljárás indulhat: -hivatalból,-kérelemre,-bevallásra ; ellenőrzés folyhat: -hivatali helyszínen,-adózónál): ha adóhiányt tártak föl: határozattal adóhiány megállapítása adóhatósági szankciók: adóbírság (az adóhiány 50 %-a), mulasztási bírság, késedelmi pótlék (jegybanki alapkamat x2/365) (önellenőrzési pótlék) Adócsalás estén: Aki az adóhatóság előtt valótlan tényt vagy adatot megtévesztően tesz közzé, vagy megtévesztő magatartást tanusít kaphat: 50e - 500e Ft-ig 1 év szabadságvesztés vagy közmunka vagy pénzbüntetés 500e - 2mill.-ig 3 év szabadságvesztés 2mill. - 6mill-ig 1-5 év

szabadságvesztés 6mill. fölött 2-8 év szabadságvesztés Mellékbüntetés: kiutasítás, kitiltás, közügyektől eltiltás, foglalkozástól, járművezetéstől eltiltás, vagyonelkobzás, pénzbüntetés Az adóztatás fogalma: az adók megállapításával, bejelentésével, beszedésével, nyilvántartás vezetésével, bevallással, adók kezelésével, ellenőrzésével összefüggő tevékenység. Az adóztatás alapelvei: arányos közteherviselés: az adóalanyok fizetőképességük szerint viseljék az adóterheket megbízhatóság, kiszámíthatóság: az adó határozott legyen könnyen teljesíthetőség: az adózó a számára legkedvezőbb időben fizessen az adók beszedése az államnak a legkevesebbe kerüljön hatásosság: az adó kielégítő bevételt biztosítson, elfogadható költségek mellett a jövő adózási képességének romlása nélkül Az adók funkciói: fedezeti funkció (költségvetési kiadások fedezete), befolyásolási funkció,

arányosítási funkció Az adók csoportosítása: központi (SZJA, ÁFA, társasági adó, fogyasztási adó, bérfőzési szeszadó. gkadó) helyi (építményadó, iparűzési adó, telekadó, idegenforgalmi adó, kommunális adó, gépjárműadó) rendes (a költségvetés folyamatos finanszírozását szolgálja) rendkívüli (egyszer állapítják meg, rendkívüli időszak vonzataként) 1947 óta nincs tárgyi (adótárgyat adóztat) jövedelem (SZJA, társasági, osztalék adó) tárgyi (érzéketlenek az adóalany személyi körülményeire) személyi (az adóalany személyi körülményeire is tekintettel vannak) kötelező fakultatív (nem az adóalany szempontjából, az önkormányzat dönt, hogy melyiket vezeti be) általános (nincs meghatározva, hogy mire fordítják az összeget) cél (pl. gépjárműadó, mert annak jelentős része az útalapot gazdagítja) közvetett (az adóalany és az adóteher elválik pl. ÁFA a

végső fogyasztónál) közvetlen (az adóalany és az adóterhet viselő ugyanaz) jogszabályok Az adóval kapcsolatos szabályok jogszabályokban öltenek testet, melyek lehetnek: eljárási jogszabályok (hogy az adóalany és az adóhatóság a jogait és a kötelezettségeit hogyan teljesítse): ÁE (Államigazgatási Eljárás Általános szabályairól szóló Trv.) 1957 IV trv, ART (Adózás rendjéről szóló Trv.) 1990 XCI 91-es trv anyagi jogszabályok: adónemekre vonatkozó szabályok tartalmi elemei: adó alanya: akit a jogszabály adófizetésre kötelez adó tárgya: az a jog, jogosultság, dolog, tevékenység, mely után az adót fizetni kell adó alapja: az a pénzben kifejezett összeg, melyre az adó mértékét alkalmazni kell adó mértéke: tételesen vagy százalékosan meghatározott nagysága az adóelvonásnak adó mentesség: az általánosan előírt adókötelezettség alól jogszabályilag megengedett kivétel, amely oknál fogva az adóalanynak az

adót nem kell megfizetnie kedvezmény: adózással összefüggő előnyök biztosítása Az adóhatóságok: APEH és szervei (állami adóhatóság) VPOP és szervei (vámhatóság) Önkormányzat jegyzője (helyi adóhatóság) Illetékhivatalok TB igazgatási szervei (1998.0101-től) Az adóhatóság feladata: rendszeresen teljesítette-e az adót, jól állapította-e meg az adóalapot, jól számították-e ki, a mentességeket helyesen vették -e figyelembe Az adóhatóságnak az ellenőrzésről jegyzőkönyvet kell kiállítania, amellyel kapcsolatban az adóalany 8 napon belül észrevételt tehet. Erről 30-60 napon belül ügydöntő határozatot kell hozni Az adó elengedésénél és mérsékelésénél az a szabály, hogy csak természetes személy kérhet adópótlék és bírságtartozásra, másszemélyek csak bírság és pótléktartozásra kérhetnek. Ezen szabályoktól az önkormányzatok eltérhetnek. Az adóhatóságok hatásköre: egy bizonyos ügyfajtában

melyik hatóság milyen szinten gyakorol jogkört Az adóhatóságok illetékessége: A több azonos hatáskörű szerv közül melyik az az egy, amelyik jogosult illetve köteles eljárni A hatáskörükbe tartozó ügyekben és illetékességi terültükön járnak el. Illetékességi okok: - adóalany lakó v. tartózkodási helye - adóalany székhelye, tevékenységének a helye - ingatlan fekvésének helye HELYI ADÓK 1990.évi Ctv (Htv) Vagyoni típusú adók építményadó telekadó Az adót egységesen alapterületre vagy korrigált forgalmi értékre kell megállapítani, e kettőt vegyíteni nem lehet Kommunális jellegű adók kommunális adók: magánszemélyek kommunális adója vállalkozók kommunális adója IFA Iparűzési adó Jellemzői: régi tanácsi adókat váltotta fel kerettörvény (mozgástér) az önkormányzat csak ezeket az adókat állapíthatja meg tilos az adótöbbszörözés, azaz egy adóalany egy meghatározott tárgy esetében csak

egyféle adó fizetésére kötelezhető a törvény rögzíti az adótételek felső határát (adómaximumot) az önkormányzat választja meg az adóztatás módszereit az adóteher év közben is módosítható, bevezethető (súlyosbítani nem lehet) adó bevezethető határozott vagy határozatlan időre a törvény rögzíti a garanciális mentességeket (elvenni nem lehet csak hozzátenni) vagyoni típusú adóknál az adót egységesen kell meghatározni, vagy m2-ben vagy korrigált forgalmi értékben. A mentesség feltételei: társadalmi szervezet, egyház, alapítvány, közszolgáltató szervezet, költségvetési szervezet, köztestület (MTA, kamarák, hegyközösség), KHT, önkéntes kölcsönös biztosító pénztárak, magánnyugdíjpénztárak, ha az előző évben folytatott tevékenység után társasági adó fizetési kötelezettségünk vagy központi költségvetési befizetési kötelezettségünk nem volt. Nem tartoznak a hatálya alá: MNB, Bv intézetek

(büntetés végrehajtási), ÁPV Rt, ÉPÍTMÉNYADÓ Adó tárgya: az ön-kormányzat illetékességi területén fekvő lakás céljára szolgáló, valamint nem lakás céljára szolgáló építmények után. Adó alany: aki január 1-én az építmény tulajdonosa, vagy a vagyoni értékű jog gyakorlására jogosult (közös tulajdon esetén, a tulajdoni hányad szerint). Adómentesség: szükség lakás, • gyógy- és üdülőhelynek nem minősülő (500 fő alatti) kis településeken fekvő komfort nélküli lakásból 100 m2 • lakás üdülő kiegészítő helyiségei , • növénytermesztést, állattartást szolgáló épület, raktár • egyházi tulajdonú építmény • költségvetési szerv, közszolgáltató szerv tulajdonában álló építmény • oktatási, egészségügyi, gyermekvédelmi, nevelési intézménycéljára szolgáló helyiség Adókötelezettség keletkezése, megszűnése: január 1. fordulónaphoz kötődik, kivéve, ha az építményt az

első félévben bontották le Adóalap Adómérték Négyzetméterben max. 900 számított hasznos Ft/m2 alapterülete az építménynek az építmény korrigált max. 3 % forgalmi értéke (Korrigált forgalmi érték: az építmény árának a fele) TELEKADÓ Az adókötelezettség kiterjed (az adó tárgya:) az önkormányzat illetékességi területén fekvő beépítetlen belterületi földrészletre, továbbá a helyben szokásos vagy a településrendezési tervben meghatározott mértéket meghaladó területre. (A házhoz tartozó telek mentes, csak egy bizonyos meghaladó rész után kell fizetni Három évnél nem hosszabb időre létesített építmény (felvonulási épület) teleknek minősül.) Adóalany: tulajdonos , vagyoni értékű jog jogosultja Adómentesség: építési tilalom ideje alatt • védő, biztonsági terület • erdőművelési ágban nyilvántartott terület • állattartási, egészségügyi, szociális, oktatási, nevelési intézményhez,

építményhez tartozó földterület • egyházi, költségvetési szerv tulajdonában álló telek (közszolgáltató szerv) • közhasznú, közlekedési tevékenységet végző adóalany e célra használt telke Adókötelezettség keletkezése, megszűntetése: Január 1.-i fordulónaphoz kötődik, kivéve ha az építési tilalmat az előző félévben rendelték el. Adómé Adóalap rték: telek négyzetméterbe n számított max. 200 Ft/m2 alapterülete telek korrigált max. 3 forgalmi értéke % Március 15.-ig az első felét, szeptember 15-ig a második felét meg kell fizetni MAGÁNSZEMÉLYEK, VÁLLALKOZÓK KOMMUNÁLIS ADÓJA Magánszemélyek Alanya: részben építményadó illetve a telekadónak is alanya lehet, valamint a bérlő (nem magánszemély tulajdonában lévő bérlakás bérleti jogával rendelkezik) Építmény illetve telekadóval nem lehet egyszerre alkalmazni. Tárgya: magánszemély tulajdonában álló építmény (lakás), telek, ehhez tartozó

vagyoni értékű jog illetve lakásbérleti jog. Adókötelezettség keletkezése, megszűnése: január 1., kivéve, ha a bérleti jog az első félévben megszűnik, akkor a következő félévben nem kell fizetni, (lebontás, építési tilalom). Mértéke: adótárgyanként maximálisan 12.000Ft/ év Fizetése: III. 15-ig első fele, XI 15-ig második fele Vállalkozók Cél: vállalkozók bevonása a helyi kommunális feladatok finanszírozásába Alanya: magánszemélyek, jogi személyek, jogi személyiséggel nem rendelkező szervezetek, akiknek, amiknek a székhelye, telephelye, részlege az önkormányzat illetékességi területén van Alapja: az adóalany által az önkormányzat illetékességi területén foglalkoztatottak korrigált, éves átlagos statisztikai állományi létszáma Mértéke: max. 2000Ft/fő/év (május 31-ig kell benyújtani a bevallást) IFA (idegenforgalmi adó) Cél: az idegenforgalommal kapcsolatos igények kielégítéséhez szükséges

pénzügyi források megteremtése Tárgya: tartózkodási idő, illetve üdülésre, pihenésre alkalmas épület Alanyai: Kizárólag magánszemélyek, akik nem állandó lakosként tartózkodnak az önkormányzat illetékességi területén, valamint azok akik pihenésre, üdülésre alkalmas (nem lakás céljára szolgáló) épület tulajdonosai vagy vagyoni értékű jog jogtulajdonosai Mentesség: 18 év alatt illetve 70 év felett szanatóriumban, kórházban, eü-i ellátásban részesülők tanulmányok folytatása miatt tartózkodnak ott munkavégzés, vagy munkavégzésre irányuló egyéb jogviszony, vállalkozási tevékenység miatt ott tartózkodók szolgálati kötelezettség miatt üdülő tulajdonos és hozzátartozói és bérlője a használati jogosultság időtartamára az üdülőhasználati joggal rendelkező tag és hozzátartozója bv intézetben tartózkodók Adómé Adóalap rték megkezdett vendégéjszakák darabszáma max. 300 Ft/fő/éj szaka

megkezdett max. 4 vendégéjszakákr % a eső szállásdíj üdülőépület max. hasznos 900 Ft/ alapterülete m2 HIPA (Iparűzési adó) Alanya: aki az önkormányzat területén állandó vagy ideiglenes jelleggel vállalkozási tevékenységet végez Alapja: értékesített termék, szolgáltatás nettó árbevétele csökkentve az eladott áruk beszerzési értékével, az anyagköltség 33 % -val (1999-ben 66 % , 2000-ben a teljes anyagköltség) és az alvállalkozói díjjal. Mértéke: az adó alapjának 1,4 %-a (ha állandó jelleggel az önkormányzat területén tevékenykednek) , (1999-ben 1,7 %-a , 2000-ben 2 %-a) valamint ideiglenesen ott tevékenykedők esetén napi átalány állapítható meg, amelynek mértéke max. 5000 Ft / nap Befizetése: III. 15 -ig első fele, IX 15 -ig második fele, és V 31- ig kell bevallani A helyi adók befizetéséről: Adó megnevezése Meddig kell befizetni? Ki állapítja meg? Építményadó, telekadó, magánszemélyek

kommunális adója, IFÁ-n belül üdülőépület Vállalkozók kommunális adója, IPA 2 részletben: III.15-ig és IX.15-ig a helyi adóhatóság határozattal állapítja meg IFA (szállásadók esetén) IFA (nem állandó lakosok esetén) Kell -e bevallás? Előleg: III.15-ig az adóalany önbevallás és IX.15-ig útján állapítja meg (XII.20-ig kiegészítési kötelezettség a várható éves adó 90 %-ára a következő hónap közepéig fizeti be az önkormányzatnak III.31-ig kell a bevallást beadni, ekkor kell a különbözetet is befizetni a személy távozásakor átadja a beszedőnek - helyi önkormányzat GÉPJÁRMŰADÓ Bevezetését indokolta: közterhek arányosabb elosztása, települési önkormányzatok bevételének gyarapítása, közúthálózat karbantartásához, fejlesztéséhez szükséges források bővítése Önkormányzat: útalap+önkormányzat belföldön nyilvántartott gk. Vámhatóság: útalap külföldön nyilvántartott gk.

Tárgya: gépjárművek, gépkocsik, melyek belföldi forgalmi engedéllyel ellátottak vagy a Magyar Köztársaság területén közlekednek, azonban külföldön nyilvántartottak Belföldön nyilvántartott gépjárművek Alanya: tulajdonos vagy az üzembentartó, aki jan.1-jén a forgalmi engedélyben szerepel Adókötelezettség szünetel: használt gk. forgalmazással foglalkozó vállalkozó és közúti forgalomban nem vesz részt a gk. jogellenesen került ki az adóalany birtokából Időarányosan kell fizetni, ha: közúti forgalomból kivonják a gépjárművet új gépjármű vásárlásakor (köv.hó 1-től kell fizetni) újra forgalomba való helyezéskor (köv.hó 1-től kell fizetni) az átruházás mentes és adóköteles személy között történik mentesség bekövetkeztekor ill. megszűnésekor Alanyi mentesség: költségvetési szerv • egyházi tulajdonú gk. • BV intézet • fogvatatottakat foglalkoztató KHT • alapítvány, társadalmi szervezet (ha az

előző félévben folytatott vállalkozási tevékenysége után társ. adót nem fizet) • mozgáskorlátozottak (évi 1 db) Tárgyi mentesség: motorkerékpár (250 cm3) • muzeális gépjármű (30 év) • kizárólag kommunális célra használt gk. (pl mentő, szemetes) • mezőgazdasági vontató • tömegközlekedést lebonyolító gépjármű • ideiglenes forgalmi engedéllyel rendelkező gépjármű (30 napon belül érvényes) • nemzetközi szerződés vagy viszonosság biztosítja Alapja: tehergépjárműnél önsúlya + a terhelhetőség 50 % -a, más gépjármű saját tömege, vagy darabszáma Mértéke: motorkerékpár, lakókocsi, lakóautó, sátras utánfutó min. 2000 Ft - max 5000 Ft / év egyéb esetben minden megkezdett 100 kg után min 400 Ft - max. 800 Ft / év Kedvezmények: elektromos vagy gázüzeműnél 50% • szabályozott katalizátoros gépjárműveknél 50 %, nem szabályozott katalizátoros gépjárműveknél 25 % • kombinált

árufuvarozónál járatszámtól függően 20- 50 % közti kedvezmény • tehergépjárműnél és nyergesvontatónál a légszennyezéstől és a zajkibocsátástól függően 25-90 % Megfizetése: III. 15 első fele, IX 15 második fele Külföldön nyilvántartott gépjárművek Alanya: üzembentartó, belföldön bejegyzett szállítmányozási vállalkozó, ill. vámügynökség (VPOP engedélye alapján) Adófizetési kötelezettség kezdete: országba való belépés tehergépjárműveknél, személyszállító gépjárműveknél az azt követő 61. nap Megszűnése: ha a gépjármű a Magyar Köztársaság területét elhagyja, vámzár alá helyezték, • belföldi forgalom számára vámkezelték, és belföldi rendszámot kapott, • véglegesen használhatatlanná vált. Szünetel: amíg használhatatlan Mentesség: személyszállító gépjárműveknél 60 nap / év nemzetközi egyezmény vagy viszonosság biztosítja kombinált árufuvarozás esetén (vasút v

hajóval) (elő- és utánfuvarozásnál) Adómérték Adóalap tartózkodási idő tehergépjárműveknél: saját rakott tömege + Mo-n megtett km Személyszállító gépjárműveknél 50 Ft / nap minden megkezdett tonnánként és megkezdett km-ként 3 Ft ÁLTALÁNOS FORGALMI ADÓ Fogalma: Olyan többfázisú, nettó forgalmi adó, melyet a termelés és forgalmazás minden szakaszában kötelező fizetni a hozzáadott érték után, de az adó terhét a termék vagy szolgáltatás végső felhasználója viseli. 1988 január 1-től van Az APEH-hez és szerveihez tartozik, de termékimport esetén a VPOP és szerveihez. Jellemzői: Általános: az áfa a termelés és a forgalmazás teljes folyamatát átfogja. Forgalmi: mindig meg kell fizetni, ha a terméket vagy szolgáltatást értékesítenek, azaz árbevételt érnek el Fogyasztói: az értékesítést végző a termék vagy szolgáltatás fogyasztójára, végső felhasználójára áthárítja az adó terhét. Tehát

amennyiben nem mentes az adóalany az áfa nem a vállalkozói jövedelmet terheli Mentességnél nem számítja fel az adóalany az áfát, de nem is igényelheti vissza azt, amit ráterheltek. Többfázisú: a termék és forgalmazás minden fázisában fizetnek adót az értékesített termék vagy szolgáltatás után. Nettó: minden értékesítésnél meg kell fizetni, de az adó mégsem halmozódik, mivel az értékesítő a fizetendő adóból levonhatja a beszerzéseit terhelő ún. előzetesen felszámított adót Az adott fázis csak a kettő különbözetét fizeti be a költségvetésbe, így minden fázisban csak a hozzáadott érték adózik. Stabil bevételét képzi az állami költségvetésnek. Semleges: mert nem kedvez egyetlen gazdasági alanynak sem. Számlázásra kényszerít. Az áfa területi hatálya: A Magyar Köztársaság területére terjed ki, beleértve a vámszabad és a tranzitterületeket is Vámszabad terület: min 2000 m2 ipari raktározási

célból lehet létesíteni, vámfelügyelet alatt áll Az áfa tárgyi hatálya (tárgya): Az adóalany által belföldön teljesített termékértékesítésre, szolgáltatásnyújtásra és termékimportra terjed ki. Az áfa személyi hatálya (alanyai): természetes személyek • jogi személyek • jogi személyiséggel nem rendelkező szervezetek (akik saját nevük alatt jogokat szerezhetnek, kötelezettséget vállalhatnak, perelhetnek, és saját nevükben gazdasági tevékenységet végeznek) • tulajdonostársak közössége (akiknek ingók vagy ingatlanok közös tulajdonukban, használatukban van) • külföldi székhelyű vállalat belföldi gazdasági tevékenységére vonatkozóan (adóalany a fióktelep) Az áfa alapja: Főszabályként, a teljesítésért járó ellenérték. Az ellenértékbe beletartoznak az árkiegészítések, vagyoni érték, amit az adóalany egy követelés mérséklése érdekében fogad el, az elengedett tartozás, és az árat

közvetlenül befolyásoló államháztartási támogatások. Nem minősül termékértékesítésnek: kis értékű ajándék (beszerzési vagy előállítási ára áfával az 500 Ft-ot nem haladhatja meg) • áruminta • sajtótermék köteles példánya, ha jogszabályon alapul • törvényi kötelezettségen alapuló ingyenes átadás • alapítvány részére vagy közérdekű kötelezettségvállalás érdekében juttatott természetbeni adomány, ha pénzben kifejezett összegét a társasági adóról, ill. SZJÁ-ról szóló törvény adócsökkentő kedvezménynek vagy adóalapot nem növelő tételnek minősíti (mindaz, ami nem termékértékesítés) Importnál az áfa alapja: a termék vámértéke, melyet növelnek a: vámok, vámkezelési díj, adók, illetékek, más kötelező befizetések (kiv: áfa) , biztosítási és közlekedési költségek (az első belfödi rendeltetési helyig felmerült ktg) Az áfa trv. rendelkezik az adóalapot befolyásol növekvő

és csökkentő tételekről Növelő: (áfa alapot) a termékértékesítés és a szolgáltatásnyújtás teljesítéséhez kapcsolódó járulékos költségek • adók • más árat közvetlenül növelő kötelező befizetések Csökkentő: (áfa alapot) árengedmények, ha az nem függ a jogosult személytől és minden érintettet megillet, árcsökkentés címén elengedett összeg • visszavett göngyöleg betétdíja • a teljesítés meghiúsulása miatt részben vagy teljesen visszatérítésből származó összeg Teljesítés helye: Belföldi termékértékesítés és szolgáltatásnyújtás után kell fizetni, valamint termékimport után, ezért fontos a teljesítés helyének a meghatározása. Az áfa trv. a területi hatály elvéből kiindulva határozza meg Termékértékesítésnél: Főszabályként, ahol a termék az adófizetési kötelezettség keletkezésének időpontjában ténylegesen található. Kivétel: ahol a termék a feladás, fuvarozás

megkezdésének időpontjában van és ahol a fel- illetve összeszerelés történik Szolgáltatásnál: Főszabályként, ahol a szolgáltatást nyújtó gazdasági tevékenységének a székhelye, telephelye, lakóhelye, vagy szokásos tartózkodási helye van. Kivétel ingatlanhoz kapcsolódó szolgáltatásnál az ingatlan fekvésének a helye a szolgáltatást megrendelő adóalany telephelye vagy székhelye Áfa mértéke: 6.8%, 25%, 12%, 0% Az adóalap meghatározott százaléka. A termékek többsége 25%-os kulcs alá tartozik, ezeket a trv nem sorolja fel A trv. 1sz melléklete tartalmazza a 12%-os kulcs alá esőket (pl: filmvetítés, filmgyártás, szállodai szolgáltatás, éttermi vendéglátás, könyvtári szolgáltatás, 80 db termék 50 db szolgáltatás) Az adóalap 0%-a termékexportnál, egyes kifejezetten ember számára készülő gyógyszereknél, nemzetközi közlekedéshez és a termékek nemzetközi forgalmához közvetlenül kapcsolódó

termékértékesítés és szolgáltatásnyújtás. Nem 0 kulccsal történő adózásról van szó, mert akkor egyetlen fázisban sem kellene adót fizetni. 0% esetén az értékesítéskor a vállalkozó nem fizet adót, azonban a korábban megfizetett adót levonhatja, annak ellenére. hogy az a termék vagy szolgáltatás továbbadási árába nem épül bele. A 0 kulcs adókedvezmény, mert az értékesítéskor a vállalkozónak nem kell adót fizetnie, de a korábban megfizetett adót le kell vonnia annak ellenére, hogy a termék vagy szolgáltatás továbbadási árába az áfa nem épül be. Az alulról történő számítás esetén az áfa nélküli árhoz hozzá kell adni a jogszabály által megállapított áfát. Felülről számított adónál, pedig a számla végösszegében megtaláljuk az áfát és visszaosztunk 25-tel, illetve 12vel és így 20 illetve 10,71 kerül a készpénzfizetési számlán feltüntetésre. Az áfa nyilvántartása: Az áfa alanya olyan

részletezett nyilvántartást köteles vezetni, amely alkalmas az adókötelezettség, adómentesség, és az előzetesen felszámított adó meghatározására, kimutatására. Az áfa bevallása havonta vagy negyedévente történik. Termékimport esetén a vámhatóság állapítja meg az áfát határozattal. Adómentességek Az áfával kapcsolatos adminisztratív terhek mérséklése érdekében meghatározott bevétel alatt illetve speciális esetekben adómentesség választható vagy adómentesség illeti meg az adóalanyt. Ekkor az értékesítésről kiállított számlában nem lehet áfát elkülönítetten feltűntetni, az értékesítés után nem kell áfát fizetni. Azonban a beszerzéseket terhelő (előzetesen felszámított) áfa sem igényelhető vissza, tehát az adó terhét a vállalkozó maga viseli. Alanyi adómentesség: Nincs nyilvántartási, megállapítási, bevallási, elszámolási kötelezettség. Kivétel termékimport esetén, ahol elszámolási

és nyilvántartási kötelezettség van. Feltétele: belföldi székhely vagy állandó lakhely a választást megelőző évben és az adóévben gazdasági tevékenységből származó tényleges illetve várható bevétel nem haladja meg a 2 millió Ft-ot (Nem számít bele a bevételbe: a tárgyi mentes termékértékesítés vagy szolgáltatás bevétele és a mezőgazdasági tevékenységből származó bevétel.) Megszűnik: ha az adóalany gazdasági tevékenységéből származó tényleges bevétele meghaladja a 2 millió Ft-ot. A mentesség arra a termékértékesítésre, szolgáltatásra nem vonatkozik először, amely ellenértékével átlépi az adómentes határt. Ez esetben az ezt követő második adóév végéig adómentesség nem választható A mentes határ átlépését követően a megelőző időszakra adólevonási jog nem érvényesíthető, csak az ezt követő beszerzésekre, továbbá ezt követően az adóalany felszámíthatja a jogszabály szerinti

áfát. Az alanyi mentesség az adóalany döntésétől függ. Tárgyi adómentesség: Az áfa trv. tárgyi mentességeit a 2 számú melléklet tartalmazza földterület bérbeadása, értékesítése, haszonbérbeadása • lakóingatlan értékesítése, kivéve, ha azt az építés befejezése előtt értékesítik illetve az építés befejezése utáni első értékesítés • diákotthoni. kollégiumi ellátás • postai szolgáltatás • lakóingatlan bérbeadása, kezelése • ügyvédi tevékenység • oktatási tevékenység A tárgyi mentesség automatizmus. Csak 2 esetben választható adóalanyiság: könyvtári szolgáltatásoknál • szellemi alkotásnál (természetes személy esetén) Termékimport esetén a mentességeket a törvény szövege határozza meg. Ha nincs vám nincs áfa sem pl ha a származási ország részére vámmentesség van; vagy meghatározott összeg vámmentes; vagy a határmenti gazdálkodási tevékenységre biztosított

vámmentesség. Az áfa láthatóvá tételét az értékesítésről kiállított számla biztosítja. Az adóalany köteles az általa teljesített termékértékesítésről, szolgáltatásnyújtásról számlát vagy egyszerűsített számlát kibocsátani. Számlaadási kötelezettség: Nyugta: Sorszám • kibocsátó neve, címe, adószáma • kibocsátás kelte • fizetendő összeg Számla: Sorszám • kibocsátó neve, címe, adószáma • vevő neve, címe • teljesítés időpontja • számla kibocsátásának kelte • fizetési mód és határidő • termék vagy szolgáltatás megnevezése • statisztikai besorolási száma • termék, szolgáltatás mennyiségi egysége, mennyisége, adó nélküli számított egységára és összesen • felszámított adó %-os mértéke • termék vagy szolgáltatás adóval együtt számított ellenértéke tételenként és összesen • számla végösszege Az adólevonási jog: Az adóalany az általa fizetendő

adóból levonhatja az előzetesen felszámított adót, amit a másik adóalany rá áthárított • termékimport után kivetett és megfizetett adó összegét • saját vállalkozásban megvalósított beruházás után a megfizetett adó összegét • azt az összeget melyet mint szolgáltatást saját nevében megrendelő fizetett meg • Nem vonható le az előzetesen felszámított adó, ha: a beszerzés vagy szolgáltatás igénybevétele részben vagy egészben személyes használathoz kötődik • a szgk. beszerzés, ha az nem továbbértékesítési céllal történt • üzemanyag áfája, ha az nem továbbértékesítési céllal történt • az adóalany készpénzben fizetett és túllépett a külön jogszabályban meghatározott összeghatáron (1 mill. Ft) • ha közvetlenül tárgyi mentes értékesítést szolgál, vagy tárgyi mentes szolgáltatáshoz használják föl • taxi közlekedés áfája. Az előzetesen felszámított adó megosztása: Ha az

adóalany adóköteles és mentes tevékenységet is folytat a levonható és a le nem vonható előzetesen felszámított adó összegét köteles elkülönítve, arányosítással meghatározni. Lh=Ék/Ék+Ém ,ahol: Lh: levonási hányad Ék: adóköteles értékesítés adó nélküli ellenértéke Ém: adómentes értékesítés adó nélküli ellenértéke Levonható rész = előzetesen felszámított adó x Lh ÁFA különleges adózási módok: Bolti kiskereskedelmi tevékenység estén: Az általános adóztatási mód helyett alkalmazható, és az adóalanyok az adóév végéig választhatják, ez nem más mint a továbbértékesítésre beszerzett termékek adókulcsonkénti részarány alapján történő adózás. A választást az APEH-nek be kell jelenteni. Alkalmazása estén: az adózó nyilvántartása adókulcsonként tartalmazza a továbbértékesítésre beszerzett termékek számlázott értékét és az előzetesen felsz.adót üzletenként elkülönített

nyilvántartást kell vezetni a számlázást göngyölítve kell végezni ha a beszerzett termékről nincs bizonylat a követelést áfásan kell figyelembe venni, mintha tartalmazná Év közbeni számítási mód: (nyitókészlet+beszerzés)/(összes nyitókészlet+összes beszerzés))*értékesítés áfás ellenértékeadó %-os értλ Év végén a számítási mód: ((nyitó készlet+beszerzés-záró készlet)/(összes nyitó+összes beszerzés-összes záró))*értékesítés áfás ellenértéke*adó %-os értλ ,ahol: az adó %-os értéke lehet: 0,1071 vagy 0,2 λ: koefficiens. mely ha a bolt önálló ár-megállapítási joggal rendelkezik:1,015, ha nem rendelkezik:1 Kereskedelmi szálláshelyadási tevékenységet végző adóalany különleges adózási módja: Az adóalany az adóév végéig választhatja. Ezen tevékenységet folytató emellett csak mezőgazdasági tevékenységet folytathat. Az adó mértéke: 6,8 % Feltételei: akinek székhelye vagy lakóhelye

belföldön van • előző adóévben ezen tevékenységéből bevétele származott • tárgyévi várható bevétele a 4 mill. Ft-ot nem haladja meg Ezeknek egyszerre kell teljesülniük. A feltételek megsértése esetén, ezen különleges adózási mód megszűnik, és az ezt követő 2. adóév végéig nem választható. A bevételekről nyilvántartást kell vezetni, és az adólevonási jog nem gyakorolható. Fizetendő adó=adóbevallási időszak tényleges (áfás) bevétele*adó mértéke. A mezőgazdasági tevékenységet végző adóalany különleges adózási módja: A mezőgazdasági tevékenységet végző adóalany a felvásárlási ár mellett kompenzációs felárat is kap a vevőtől az ellenérték részeként. Tehát így a kompenzációs felárban kapja vissza azt az áfát melyet a mezőgazdasági tevékenységhez történt beszerzései során rá hárítottak, de ő azt nem igényelhette vissza (mert ezen adózási módnál adólevonási jog nem

gyakorolható). A kompenzációs felár mértéke: a felvásárlási ár 7%-a, mezgaz. termékekre és elsődleges feldolgozásaikra 12 %-a, állatokra. Az áfa törvény melléklete tartalmazza, hogy mely termékek után hány %-os a kompenzációs felár. Ezen adózási módnál nincs: áfa nyilvántartási • áfa megállapítási • áfa bevallási • áfa elszámolási • és számlaadási kötelezettség. Különbözet szerinti adózás: 1) kötelező alkalmazni aki hulladékot továbbértékesítési célra vesz át, vagy a hulladékot árverés szervezőjeként árverés útján értékesíti. Adó alapja: az eladási és beszerzési ár különbözete, azaz az árrés. Mértéke: 20% (10,71% felülről számított) 2) választható aki továbbértékesítési célra vesz át terméket vagy árverés szervezőjeként a terméket árverés útján értékesíti. Termékekre vonatkozik: műalkotások, gyűjtemény, régiség és olyan dolog, ami eredeti rendeltetésének

megfelelően ismételt felhasználásra alkalmas. Milyen időtartamra választható: adóév végéig választható, de az adóalany évközben 1x lemondhat róla. Feltétel 1) a terméket adófizetésre nem kötelezett személytől vagy szervtől vegye az adóalany 2) vagy olyan adóalanytól vegye, aki a termék vonatkozásában a különbözet szerinti adózást választotta Adó alapja: az eladási és beszerzési ár különbözete, azaz az árrés. Számlaadáskor az adóalany áthárított áfát nem tüntethet fel. Ha a termék beszerzési ára nem haladja meg az 50e Ftot, akkor az ÁFA törvény 7-es számú melléklete szerinti kedvezőbb adózási mód választható Mértéke: az adóalap 20%-a (10,71 %-a felülről számított) Idegenforgalmi tevékenység különleges adózási módja Idegenforgalmi tevékenységet végző adóalany veheti igénybe arra a termék értékesítésre illetve szolgáltatásra, melyet az adóalany az utas részére saját nevében teljesít,

illetve amelyhez más adóalany által értékesített terméket vagy szolgáltatást használ fel. Adó alapja: az elért árrés az utas által fizetendő adóval növelt ellenérték csökkentve az idegenforgalmi tevékenységet folytató adóalany által beszerzett vagy más adóalany által értékesített termék, szolgáltatás ellenértékével. Mértéke: az adóalap 20%-a (10,71 %-a felülről számított) SZEMÉLYI JÖVEDELEM ADÓ 1988. jan 1-től létezik Cél: az állami feladatai ellátásához szükséges adóbevételek biztosítását és egyes társadalmi, gazdasági célok megvalósulását segíti elő. Jellemzői: a magánszemélyek minden jövedelme adóköteles, kivételeket csak a törvény alkalmazhat Adóalany: belföldi, külföldi illetékességű természetes személy Adókötelezettség: belföldi magánszemély belföldről és külföldről származó összes jövedelme illetve a külföldiek belföldről származó jövedelmére terjed ki Főbb

jövedelemtípusok az SZJA trv.szerint: Összevonásra kerülő jövedelmek 1) Az önálló tevékenységből származó jövedelmek pl.: • egyéni vállalkozó vállalkozói kivétje • mezőgazdasági őstermelésből származó jövedelem • szellemi tevékenységből származó jövedelem • GT tagjaként külön szerződés szerint teljesített mellékszolgáltatásból, bérbeadásból származó jövedelem • választott könyvvizsgálói tevékenységből származó jövedelem 2) Nem önálló tevékenységből származó jövedelmek pl.: • munkaviszonyból származó jövedelem • országgyűlési, önkormányzati képviselői tevékenységből származó jövedelem • társas vállalkozás tagjának személyes közreműködéséből származó jövedelem • választott tisztségviselő tevékenységéből származó jövedelem • segítő családtag tevékenységéből származó jövedelem 3) Egyéb jövedelmek pl.: • nyugdíj • ösztöndíj • külföldi

kiküldetésből származó jövedelem (a bevétel 30%-a költségként elszámolható kiv.: külszolgálat) • kifizető által (nem munkáltató) fizetett biztosítás adóévi díja • önkéntes, kölcsönös biztosító pénztár által a magánszemély javára jóváírt adomány Különadózó (összevonásra nem kerülő) jövedelmek 1) Vállalkozások jövedelme 2) Vagyonátruházásból származó jövedelem pl.: • ingó értékesítés • ingatlan értékesítés • vagyoni értékű jog átruházásából származó jövedelem • tartási, életjáradéki, öröklési szerződésből származó jövedelem ( ha nem magánszemélyek közötti jogügyletekről van szó ) 3) Tőkejövedelmek pl.: • kamatból származó jövedelem • osztalékból származó jövedelem • árfolyamnyereségből származó jövedelem • tőzsdei határidős és opciós ügyletekből származó jövedelem • vállalkozásból kivont jövedelmek 4) Természetbeni juttatások és más

engedmények 5) Vegyes jövedelmek pl.: • kis összegű kifizetésekből származó jövedelmek • földbérbeadásból származó jövedelem • nyereményből származó jövedelem • társasház közös tulajdonának hasznosításából származó jövedelem • privatizációs lízingből ( tulajdon halasztott elidegenítése ) származó jövedelem AZ ÖSSZEVONT JÖVEDELMEK: + Jövedelem (önálló tevékenységből) + Jövedelem (nem önálló tevékenységből) + Jövedelem (egyéb) ÖSSZEVONT ADÓALAP⇒SZÁMÍTOTT ADÓ (az adótábla szerint) ezt csökkentik az alábbiak: – külföldön megfizetett adó – adójóváírás (bér 20%-a max. 50400 Ft) – nyugdíjjárulék és a magánnyugdíjpénztári tagdíj engedménye (a nyugdíjjárulék 25 %-a, de maximum: 27.402 Ft) – nyugdíj vagy azzal azonosan adózó jövedelmek adója ÖSSZEVONT ADÓALAP ADÓJA, melyet az alábbi kedvezmények csökkentenek: – TB, nyugdíjpénztári befizetés kedvezménye –

biztosítások kedvezménye – befektetési adóhitel – önkéntes, kölcsönös biztosítópénztári befizetés kedvezménye – tandíj kedvezmény – lakáscélú kedvezmény – tevékenységi kedvezmény (szellemi, mezőgazdasági, hallgatói munkadíj) – személyi kedvezmény (súlyosan fogyatékos) – közcélú adományok pl.: • kiemelkedően közhasznú (közhasznú szervezeteknek juttatott közcélú adomány) • nem kölcsönös biztosító pénztárba a magánszemély adománya • közérdekű kötelezettségvállalás ADÓÉVI ADÓKÖTELEZETTSÉG ± évközben fizetett adóelőleg FIZETENDŐ VAGY VISSZAIGÉNYELHETŐ ADÓ A kedvezmények együttese a számított adó mértékkéig vehető figyelembe. A jövedelem: • bevétel egésze • bevétel költségekkel csökkentett része • bevétel diktált hányada Nem minősül bevételnek: (kb. 112 db) 1) Adómentes bevételek: • Szociálpolitikai jellegű bevételek egy része pl.: családi pótlék,

árvaellátás, temetési segély, munkanélküliek jövedelempótló támogatása, időskorúak támogatása stb. • Lakáshoz kapcsolódó bizonyos bevételek pl.: önkormányzati bérlakás bérleti jogáról való lemondás; önkormányzati bérlakáson végzett önkormányzatot terhelő munka házilagos kivitelezéséért kapott visszatérítés; vissza nem térítendő munkáltatói hozzájárulás lakásvételre, korszerűsítésre a vételár vagy a költségek 30 %-áig és csak 5 évente egyszer, maximum 500.000 Ft-ig; házassági vagyonközösség megszüntetése miatt a házastárs általi megváltásból származó összeg. • Egyes szolgáltatások mentessége pl.: közhasznú és kiemelten közhasznú szervezettől ösztöndíj címén kapott összeg vagy szociális segély; közérdekű kötelezettségvállalásból juttatott közcélú természetbeni adomány. • Egyes tevékenységekhez kapcsolódó mentességek pl.: önkormányzat által folyósított bevonulási

segély; Kossuth, Széchenyi díjhoz kapcsolódó pénzjutalom; tárgyjutalom, ha értéke az 5.000 Ft-ot nem haladja meg; falusi turizmusból származó bevétel 400.000 Ft-ot meg nem haladó része • Meghatározott költségtérítés jellegű bevételek pl.: egyenruha pénzbeli megváltása; munkáltató ill szolgálati érdekből költözési költségtérítés. • Természetbeni juttatások egy része pl.: hajléktalannak vagy szociálisan rászorulónak juttatott támogatás; diákotthoni ellátás; munkáltató által nyújtott természetbeni étkeztetés (max. 2200 Ft/hó) munkáltató által adott étkezési utalvány (max. 1400 Ft/hó) • Egyéb mentességek pl.: magánszemélytől kapott ajándék (kiv: borravaló, hálapénz); munkaruha (csak az SZJA trv. mellékletében meghatározottak); nyugdíjba vonuláskor kapott ajándék (max10000 Ft); kifizetőtől családi, egyházi. állami ünnephez 3X500 Ft értékű ajándék; örökség 2) Vállalkozásból kivont vagyon

ha adózott jövedelemből került befektetésre. 3) Kapott hitel, kölcsön. 4) Visszatérített adók (ha korábban nem számolta el költségként). 5) A kifizető által adott olyan összeg mellyel szemben a magánszemély köteles közvetlenül, bizonylattal elszámolni. 6) Kölcsönt nyújtó magánszemélynél a kölcsön összegét meg nem haladó összeg (visszaadott kölcsön). 7) A hatóság által elengedett köztartozás. 8) TB ellátásra kötött megállapodás alapján a magánszemély helyett más által fizetett összeg. 9) Magánnyugdíjpénztári tagdíj, ha a magánszemély helyett más fizeti. 10) Munkáltató által a magánszemély tagdíjának kiegészítéseként egyoldalú kötelezettségvállalás alapján magánnyugdíjpénztári befizetés. Az önálló tevékenységből származó jövedelem: A bevétel jövedelemtartalmának a meghatározása történhet: • tételes költségelszámolással • diktált hányad alapján (10 % a költség) Költség

lehet pl.: bérleti díj; energia; mezőgazdasági tevékenység esetén reprezentációs költségek ( a bevétel 0,5 %-a, max.100000 Ft ); anyagköltség; tárgyi eszköz beszerzés és javítás 30000 Ft értékben; kamarai érdekképviseleti tagdíj; telefon ktg; alvállakozói díj; előadóművészeknél a színpadi megjelenéshez szükséges esztétikai, kozmetikai cikkek és szolgáltatások; művészeti tevékenységet folytatóknál kiállítás ill. múzeumi belépőjegy, videokamera, tv, sajtótermékek. Nyilvántartási kötelezettség: • bevételi és költség nyilvántartás • bevételi nyilvántartás Sajátos szabályok 1. Faállomány értékesítésével foglalkozó, az abból származó bevételét csökkentheti az erdő-felújítási támogatás legfeljebb 80%-ának megfelelő összeggel. 2. Mezőgazdasági őstermelő az aki, : • az SZJA trv. mellékletében felsorolt termék-előállítást végez, • 16. életévét betöltötte, • rendelkezik

őstermelői igazolvánnyal. - Ha a mezőgazdasági őstermelő bevétele a 4 mill. Ft-ot nem haladja meg, akkor mezőgazdasági kistermelő - Kezdő őstermelő a kezdő és az azt követő 2 év elhatárolt veszteségét korlátlan ideig elszámolhatja. - Nem kezdő őstermelő, ha költségei meghaladják a bevételét, azt elhatárolt veszteségként veheti figyelembe a következő 5 adóév e tevékenységéből származó bevételével szemben. - Bármelyik őstermelő elhatárolt vesztesége visszamenőleg 2 évre is elszámolható önellenőrzéssel az e tevékenységből származó jövedelemmel szemben. - A tételes költségelszámolást alkalmazó őstermelő bevétele csökkenthető: • legalább 50 %-ban csökkent munkaképességű alkalmazott esetében 3.000 Ft/hó/fő • tanulószerződés alapján, gyakorlati képzés címén 6.000 Ft/hó/tanuló - Az őstermelő bevételét tovább csökkentheti a csökkentett bevétel 40 %-ával max.1200000 Ft-tal kistermelői

költségátalány címén, igazolás nélkül. Ha ezt választja veszteségelhatárolást nem végezhet - Ha a mezőgazdasági őstermelő bevétele a 250.000 Ft-ot nem haladja meg, akkor az e tevékenységből származó jövedelmét nem kell figyelembe venni. - Ha a mezőgazdasági kistermelő éves bevétele 250.000 és 1500000 Ft közötti, és nincs más bevallás alá eső jövedelme, valamint a bevétel 20 %-ról költségszámlával rendelkezik akkor nyilatkozatot tehet, hogy mezőgazdasági kistermelésből nem származott jövedelme. Ha ezt alkalmazza értékcsökkenését és elhatárolt veszteségét évi 20 %-ban elszámoltnak kell tekinteni. A nem önálló tevékenységből származó jövedelem: A bevételből levonható: • az érdekképviseleti tagdíj • a kamarai tagdíj A bevételbe bele kell számítani: • pénz vagy természetbeni munkabér • munkáltató által fizetett adóköteles biztosítás díja • munkáltató által a dolgozó javára önkéntes,

kölcsönös biztosító pénztárba befizetett összeg • saját gépkocsival történő munkábajárás költségtérítése (a 3 Ft/km feletti rész) • belföldi kiküldetés címén kapott összeg, ha a jogszabály szerinti mértéket meghaladja Adókedvezmények 1) TB-i, magánnyugdíjpénztári és önkéntes kölcsönös biztosítópénztárba történő befizetés • TB ellátásra kötött megállapodás alapján és magánnyugdíjpénztári tagdíj fizetésére kötött megállapodás alapján a kedvezmény 25 % (ha a magánszemély saját javára vagy nem egyéni vállalkozó magánszemély más személy javára fizeti be). • Önkéntes kölcsönös biztosító pénztárba kiegészítő nyugdíjpénztári befizetésként 50 % , kiegészítő egészségpénztárba 25 % , kiegészítő önsegélyező pénztárba 25 %. A 3 befizetés együttesen maximum 100000 Ft kedvezményt eredményezhet. Ha a magánszemély 2020jan1 előtt betölti az öregségi nyugdíjkorhatárt

a nyugdíjbavonulás évéig 130.000 Ft-ig növelhető az együttes kedvezmény • Magánnyugdíjpénztárba magánszemély saját tagdíj-kiegészítési befizetése után 50 % -os kedvezmény vehető igénybe (max. A járulékalap felső határa 4 %-kal egészíthető ki) 2) Tandíjkedvezmény • Felsőoktatási intézmény hallgatójának tandíja vagy költségtérítésként megállapított összeg 30 %-a, maximum évente 60.000 Ft A hallgató választhatja a befizetett tandíj kedvezményének a halasztott igénybevételét 3) Lakáscélú kedvezmény • Lakáscélú felhasználásra kötött betétszerződés alapján a megtakarítás ( max. 60000 Ft ) 20 %-a Lakáscélú hitel törlesztésére fordított adóévi tőke, kamat és járulékos költségek törlesztésére fordított összeg 20 %-a, max. 35000 Ft. 4) Tevékenységi kedvezmények • Őstermelő ( tételes vagy diktált hányados költségelszámolást alkalmazó ) kedvezménye max. 100000 Ft • Szellemi

kedvezmény 25 %, max. 50000 Ft • Hallgatói munkadíj kedvezménye max. az éves költségvetési trv-ben meghatározott nappali tagozatos hallgatói normatíva kétszerese. 5) Személyi kedvezmények • Súlyosan fogyatékos kedvezménye 1.500 Ft/hó 6) Közcélú adományok kedvezménye • Kiemelten közhasznú szervezet részére juttatott adomány 35 %-a, max. a kedvezménnyel módosított adó 30 %-a • Közhasznú szervezetnek juttatott adomány és közérdekű kötelezettségvállalás estén 30 %, max. a kedvezménnyel csökkentett adó 15 %-a. Ezek együttesen max. az adó 35 %-a lehet 7) Biztosítások kedvezménye • Belföldi biztosítóval kötött élet- és nyugdíjbiztosítás évi díjának 20 %-a, max. 50000 Ft (több szerződés estén is) 8) Befektetési adóhitel • Befektetési állománynövekmény 30 %-a. A 6, 7, 8, pontban felsorolt kedvezmények együttes összege nem lehet több mint az összevont adóalap első 5 pontban meghatározott

kedvezményekkel csökkentett adó 50 %-a, és az osztalék adója, árfolyamnyereség adója együttesen. A munkáltató az adóelőleg levonásánál figyelembe veszi a következőket: • a súlyosan fogyatékos kedvezményét, • önkéntes kölcsönös biztosító pénztárba történő befizetés (függetlenül attól, hogy ki fizette be) 50 %-át, • adójóváírás (bér 20%-a max. 50400 Ft), • nem megállapodás alapján fizetett nyugdíjjárulék és nem megállapodás alapján , nem kiegészítésként fizetett magánnyugdíjpénztári tagdíj 25 %-át, • bérfizetést megelőzően a magánnyugdíjrendszer kertében fizetet tagdíj-kiegészítés 25 %-át. A külföldön megfizetett adó maximumának a kiszámítása: számított adó/ összevont adóalap * külföldön adózott jövedelem Az adóelőleg megállapítása 1) Kifizetői adóelőleg megállapítás: • Nyilatkozat alapján 39 %. 90 %-os jövedelem hányadot vesznek figyelembe vagy tételes

költségelszámolásnál maximum 50 % költségről lehet nyilatkozni. Ha a nyilatkozott költség több az igazoltnál 5%-kal, a bevallásban azt fel kell tüntetni, és 12 %.át költségkülönbözet címén meg kell fizetni • Adótábla szerint göngyölítve. Év elejétől összesítik a jövedelmet és az adótábla szerinti adót csökkentik a korábban levont előleggel. Nyilatkozni kell, hogy az összevont adóalapot képező jövedelem várhatóan nem haladja meg a 700.000 Ft-ot Ha az értékhatárt túllépi a magánszemély, 15 napon belül az adóelőleg-különbözetet meg kell fizetnie, ha ennek nem tesz eleget 12 %-os különadót is kell fizetnie. • Ha nem igazolja hogy őstermelő vagy egyéni vállalkozó, akkor élőállat értékesítése esetén az előleg 4 %, egyéb őstermelői tevékenységnél 12%. A kifizető nem von le előleget: • egyéni vállalkozótól, • őstermelőtől, • nyugdíj és azzal azonosan adózó jövedelemből, •

magánnyugdíjpénztár által kifizetett összegből. 2) Magánszemély által történő adóelőleg megállapítás: Ha a kifizető nem vonta el az előleget vagy ha a jövedelem nem kifizetőtől származik, a magánszemély negyedévente adóelőleget fizet. 3) Munkáltatói adóelőleg megállapítás: • Rendszeres jövedelemből (pl. bér; élet-és nyugdíjbiztosítás díja, ha a munkáltató fizeti; kölcsönös biztosító pénztárba befizetett munkáltatói hozzájárulás). 1 havi előleg= a munkavállaló rendszeres jövedelmének a 12Xesére eső adó 1 havi része - engedmények • Nem rendszeres jövedelemből ( pl. jutalom; prémium; szabadságmegváltás; 13havi fizetés; jubileumi jutalom; végkielégítés ). Levonandó előleg=előző teljes havi rendszeres jövedelem 12X-ese + nem rendszeres jövedelem együttesének adója - a rendszeres jövedelem éves adója. A különadózó jövedelmek: 1. Egyéni vállalkozók adózása Tételes költségelszámolás:

(Egyéni vállalkozók adózása) I. Vállalkozói bevétel Vállalkozói adóalap és osztalékalap meghatározásának elemei: Adóévben a tevékenység ellenértékeként kapott bármely vagyoni érték. Bevételt növelő tételek: + Kamarai tagdíj 50 %-a, max.10000 Ft + Kp.fizetés estén 1 mill Ft fölött az áfa nélküli szla 20 %-a Csökkentő tételek: – szakmunkástanuló képzés estén 6.000 Ft/fő – csökkent munkaképességű alkalmazott foglalkoztatása esetén 3.000 Ft/hó/fő – korábban munkanélküli alkalmazott foglalkoztatása és szakmunkástanuló továbbfoglalkoztatása esetén max.12 hónapig a TB-járulék – kutatási és kísérleti fejlesztés címén elszámolt költség 20 %-a. II. Vállalkozói költség Vállalkozói adóalap és osztalékalap meghatározásának elemei: A tevékenységgel közvetlenül összefüggő a naptári évben ténylegesen kifizetett kiadások pl.: • vállalkozói kivét • TB • Bevétel megszerzésével

közvetlenül összefüggő kiadások • écs.leírás stb. Megjegyzés: A vállalkozói kivét összevonandó jövedelem, az egyéb összevonásra kerülő jövedelmekkel együtt a progresszív adótábla szerint kell az adót megállapítani. III. Elhatárolt veszteségből az adóévben figyelembe vett összeg Vállalkozói adóalap és osztalékalap meghatározásának elemei: A vállalkozói bevételt meghaladó vállalkozói költségek. Megjegyzés: Az elhatárolt veszteségek elszámolásánál először a korábbi évekről áthozott veszteségeket kell figyelembe venni. IV. Vállalkozói jövedelem Vállalkozói adóalap és osztalékalap meghatározásának elemei: I.-II-III Megjegyzés: Legfeljebb 0 V. Adományok Vállalkozói adóalap és osztalékalap meghatározásának elemei: Közcélú adomány és önkéntes kölcsönös biztosító pénztárba a nem pénztártag egyéni vállalkozó támogatói befizetése, max. a jövedelem 20 %-a Megjegyzés: Együttesen max.

a jövedelem 25 %-áig fogadható el VI. Vállalkozói adóalap Vállalkozói adóalap és osztalékalap meghatározásának elemei: IV.-V Megjegyzés: Legfeljebb 0 VII. Vállalkozói SZJA számított összege Vállalkozói adóalap és osztalékalap meghatározásának elemei: VI.*0,18 VIII. Vállalkozói adókedvezmények Vállalkozói adóalap és osztalékalap meghatározásának elemei: • beruházási kedvezmény • térségi kedvezmény • kamarai tagdíj 50 %-a IX. Vállalkozói SZJA (fizetendő) Vállalkozói adóalap és osztalékalap meghatározásának elemei: VII.-VIII Megjegyzés: Legfeljebb 0 X. Adózás utáni vállalkozói jövedelem Vállalkozói adóalap és osztalékalap meghatározásának elemei: VI.-IX XI. Adózás utáni vállalkozói jövedelmet csökkentő tételek Vállalkozói adóalap és osztalékalap meghatározásának elemei: – tartalékolt pénz növekménye – bírság, késedelmi pótlék – a tárgyi eszközök adóévben elszámolt

écs.-jét meghaladó összeg (ha az écsleírást az adózó az adóévben kezdte meg). XII. Adózás utáni vállalkozói jövedelmet növelő tételek Vállalkozói adóalap és osztalékalap meghatározásának elemei: + csökkentő tételként elszámolt tárgyi eszközök nettó értékének meghatározott %-a + nyilvántartott pénztartalék + tartalékolt pénz csökkenése XIII. Vállalkozói osztalékalap Vállalkozói adóalap és osztalékalap meghatározásának elemei: X.-XI+XII XIV. Vállalkozói osztalékalap adója Vállalkozói adóalap és osztalékalap meghatározásának elemei: 20 % azon rész után, amely nem több, mint a vállalkozói kivétnek a jegybanki alapkamat kétszerese; 35 % pedig az ezt meghaladó rész után. Átalányadózás: (Egyéni vállalkozók adózása) Feltételeit az SZJA trv. részletezi Az adóalapot a bevétel 7,13,20 %-ában határozza meg Az átalányadó mértékét külön adótábla tartalmazza. Tételes átalányadózás:

(Egyéni vállalkozók adózása) Csak a trv. által meghatározott tevékenység esetén választható A tételes átalányadó évi összege: • fodrász estén 100.000 Ft/ év • kozmetikus esetén 100.000Ft/év • fodrász és kozmetikus együtt 100.000Ft/év • személyszállító (magántaxis) 120.000Ft/ év • fizetővendéglátás szobánként 24.000 Ft/év Feltételei: • a vállalkozó csak a jogszabályban felsorolt tevékenységet végezheti • ha kizárólag egyedül, tanuló, családtag illetve más személy nélkül folytatja • ha személyszállító tevékenységet végez akkor csak saját gépkocsival, vagy egyedül lízingelje • ha fizető vendéglátással foglalkozik akkor csak egy helyen a lakásán vagy az üdülőhelyén végezheti Költségelszámolásnak nincs helye. Korábbi időszakról elhatárolt veszteséget évenként 20 %-ban elszámoltnak kell tekinteni. 2.Vagyonátruházásból származó jövedelmek Ingó vagyontárgy átruházásából

származó jövedelem: Bevétel: • az eladásról szóló szerződésben rögzített összeg • csereszerződés esetén az abban szereplő összeg, illetve ha az nincs akkor a vagyontárgy szokásos piaci értéke • apportnál a gazdasági társaságnál jóváírt összeg A jövedelem számítása: az eladásból származó bevételből levonandó: – a megszerzésre fordított összeg, – az értékesítéssel, megszerzéssel összefüggő kiadások, – az értéknövelő beruházások összege. A kiszámított adóból 20.000 Ft-ot nem kell megfizetni Mértéke: a jövedelem 20 %-a. Pl.: XY antik szekrényét eladta 500.000 Ft-ért, melyről tudjuk a következőket: eredeti vételár: 50000 Ft, restaurálás költsége: 150.000 Ft Kell -e adót fizetnie XY-nak? 500.000 (bevétel) -50.000 (eredeti vételár) -150.000 (értéknövelő beruházás) 300.000 (jövedelem) *0,2=60.000 (számított adó) -20.000 40.000 (fizetendő adó) Ingatlan és vagyoni értékű jog

átruházásából származó jövedelem: Bevétel: • az eladásról szóló szerződésben rögzített összeg • csereszerződés esetén az abban szereplő összeg, illetve ha az nincs akkor a vagyontárgy szokásos piaci értéke • apportnál a gazdasági társaságnál jóváírt összeg A jövedelem számítása: az eladásból származó bevételből levonandó: – a megszerzésre fordított összeg, – az értékesítéssel, megszerzéssel összefüggő kiadások, – az értéknövelő beruházások összege. Mértéke: a jövedelem 20 %-a. Visszajár az adó illetve nem kell megfizetni a jövedelem lakáscélú felhasználása estén. (Visszamenőleg 6 hónap, előre 4 év.) 1998. jan 1-től az ingatlan átruházásából származó jövedelmet, ha az átruházás évét követő évet tekintjük elsőnek, a 6. évben és minden további évben 10-10 %-kal csökkentjük Tartási, életjáradéki, öröklési szerződésből származó jövedelem: Ha ingó

vagyontárgy , ingatlan vagy vagyoni értékű jog átruházása történik tartási, életjáradéki vagy öröklési szerződés keretében, az adó mértéke: 20 %. Kivétel, ha az átruházás magánszemélyek között történik, akkor mentes. Ha van tartás vagy életjáradék, de a magán fél részéről nincs ellenszolgáltatás, akkor az adó mértéke: 27 %, amit a kifizető von le, fizet be. Ha ezt nem teszi, akkor a magánszemély kötelezettsége 3. Tőkejövedelmek Kamatból származó jövedelem: Az adó mértéke 0% : • takarékbetét, takaréklevél, devizabetét kamata esetén, • értékpapírok zárt kibocsátása, forgalmazása estén elért kamat illetve árfolyamnyereség a jegybanki alapkamat 105 %-áig, • kifizető által a magánszemélytől felvett hitel után elért kamat a jegybanki alapkamat 105 %-áig. A korlátokat meghaladóan fizetett kamat a magánszemély egyéb bevétele, és a progresszív adótábla szerint adózik. Osztalékból származó

jövedelem: Osztalékelőleg adója: 20%. Az adó mértéke: 20%. A jegybanki alapkamat kétszeresét meghaladó rész után: 35%. Árfolyamnyereség, tőzsdei határidős, opciós ügyletekből származó jövedelem: A bevétel egésze jövedelemnek minősül. Az adó mértéke: 20%. 4. Természetbeni juttatások és más engedmények Az adóköteles természetbeni juttatások után a kifizető fizeti meg a 44%-os adót. Pl.: • étkezési utalvány 1.400 Ft/hó felett • természetbeni étkezési utalvány 2.200Ft/hó felett • cégautó magáncélú használata esetén külön meghatározott mértéket a kifizető vagy a magánszemély fizeti meg az adót 5. Vegyes jövedelmek Kis összegű kifizetésekből származó jövedelem: 5000 Ft-ig az adó mértéke: 40 %. Ha az adóalany más jövedelmével össze kívánja vonni, a kifizető előleget von le, és a jövedelem a progresszív adó alá esik. Privatizációs lízingből származó jövedelem: A bevétel egésze

jövedelem. Az adó mértéke: 20% Társasház közös tulajdonának hasznosításából származó jövedelem: A bevétel egésze jövedelem. Az adó mértéke: 20% A kifizető vonja le és fizeti be. Nyereményből származó jövedelem: • Pénzbeli nyeremény adója: 20%. • Nem pénzbeli nyeremény adója az áfa nélküli piaci érték 25 %-a, melyet a kifizető fizet be. Termőföld bérbeadásából származó jövedelem: A bevétel egész jövedelem. A 3 ha-t meg nem haladó termőföld bérbeadása estén az adó 0%, az ezt meghaladónál 20%. (Az önkormányzathoz kell befizetni nem pedig az APEH-hoz.) TÁRSASÁGI ÉS OSZTALÉK ADÓ Az APEH-hez tartozik. Előleget az ART.-ben meghatározott időben kell fizetni Dec.20 a feltöltési kötelezettség határideje Befizetési határidő: máj. 31-e A TA alanyai: Belföldi székhelyűek • GT-k • Szövetkezetek • Állami vállalatok • jogi személyek leányvállalata • Leányvállalatok • Ügyvédi irodák •

Szabadalmi ügyvivő irodák • Magánszemélyek munkaközösségei • Erdőbirtokossági társulatok • MRP szervezetek • KHT-k • Vizi társulatok • Non-profit szervezetek: ∗ alapítványok ∗ közalapítványok ∗ társadalmi szervezetek ∗ köztestületek ( pl. MTA ) ∗ egyház ∗ lakásszövetkezetek ∗ önkéntes kölcsönös biztosító pénztárak A belföldi adóalanynak teljes körű adókötelezettsége van. Belföld a Magyar Köztársaság területe ideértve a vámszabad- és a tranzitterületeket is. Külföldi székhelyűek Külföldi vállalkozó Belföldi telephellyel rendelkezik, és belföldön végez vállalkozási tevékenységet. Külföldi szervezet Belföldön telephellyel nem rendelkezik, azonban belföldről származó ellenértékeket kap. A TA-nak nem alanyai: • MNB • BV vállalatok és jogutódjaik • KHT-k közül: • Tartalékgazdálkodási KHT • Közlekedési, hírközlési és vízügyi tartalékgazdálkodási KHT • ÁPV RT •

Közszolgálati műsorszórók • Felszámolás alatt állók (a felszámolás kezdő napjától) • Pártok 1997. jan1-től egyéni vállalkozó csak az SZJA adóalanya lehet Az első kötelezettségvállalás időpontja: az a nap, amikor az adózó a vállalkozási tevékenységgel kapcsolatos első jognyilatkozatot írásban vagy szóban megteszi. A TA szempontjából az adóév az a naptári év vagy az az időszak, melyre az adókötelezettség kiterjed. Az adókötelezettség kezdete: az első kötelezettségvállalás napja, adókötelezettség akkor is fenn áll, ha a gazdasági tevékenységet nem rendszeresen illetve nem üzletszerűen végzik. Az osztalékadó: Osztalékank minősül az adózott eredményből részjegy alapján kapott összeg. Az osztalékadóval kapcsolatos eljárási szabályok a kifizetőkre vonatkoznak. Mértéke: 20% Az osztalékadó alanyai: Belföldi cég Mentes, kiv.: ha a kifizető az osztalékot készpénzben fizeti ki vagy külföldi

bankszámlára utalja át, ekkor a kifizető levonja az osztalékadót. Ezt az érintett az éves adóbevallásában igényelheti vissza, azaz ez esetben az osztaléékfizetés során adófizetési kötelezettség csak átmenetileg vonatkozik a belföldi illetőségű osztalékot kapó személyre. (Kiv: magánszemély) Külföldi cég Ha nem fekteti be M.o-n ( Mo-i GT-t, szövetkezetet nem alapít vagy jegyzett tőkét nem emel stb ) a kifizető 20%-os forrásadót von le a kifizetéskor és erről igazolást ad. Visszaigényelhető, ha a két ország közt kettős adóztatást kizáró egyezmény van. Vagy ha a két ország közti egyezmény alacsonyabb osztalékkulcsot állapít meg A külföldi illetőségű osztalékban részesülő adókötelezettsége korlátozott, a kettős adóztatást kizáró egyezmények elsőbbséget élveznek a TAO-val szemben. A TA megállapításának általános sémája: ADÓZÁS ELŐTTI EREDMÉNY ± Módosító tételek ADÓALAP*0,18= SZÁMÍTOTT

ADÓ − Adókedvezmények − Külföldön megfizetett adó FIZETENDŐ TA ADÓZÁS ELŐTTI EREDMÉNY − Fizetett TA ADÓZOTT EREDMÉNY A TAO megállapításának a sémája: I. Adózás előtti eredmény II. Módosító tételek: ± Céltartalék elszámolásával kapcsolatos korrekció. ± É.csleírás miatti módosítás valamint az immatjavak, tárgyi eszközök értékesítésekor, apportálásakor, megsemmisülésekor, selejtézésekor, hiányakor figyelembe veendő korrekció. ± Értékvesztés miatti elszámolás. ± Érték nélkül vagy megváltási áron nyilvántartott termőföld és erdő értékesítése miatti korrekció. ± Behajthatatlan követelés illetve hitelezési veszteség miatti korrekció. ± Számviteli trv. szerint átszámítási különbözet nyeresége illetve vesztesége miatti korrekció ± Egyszeres könyvvitelt vezetőknél a fizetett illetve a kapott előleg miatti korrekció. − Elhatárolt veszteségből az adózó döntése szerinti összeg.

− Vállalkozási övezetben üzembe helyezett tárgyi eszköz meghatározott beszerzési értéke. − Bevételként kapott realizált osztalék. − Szakmunkástanulók foglalkoztatása miatt elszámolható összeg. − Korábban munkanélküli foglalkoztatása miatt illetve sikeres szakmai vizsgát tett tanuló tavábbfoglalkoztatása esetén elszámolható TB-járulék. − Szövetkezeteknél termőföldért kapott kárpótlási jegy névértékének és címletértékének a különbözete. − Képzőművészeti alkotás beszerzésére fordított összeg meghatározott része. − Szövetkezet által az üzletrésztulajdonostól visszavásárolt üzletrész bevonása esetén elszámolható összeg. − Bírságok, jogkövetkezmények elengedése miatt elszámolt összeg. − Kutatás és kísérlti fejlesztés saját közvetlen költségként elszámolt összeg meghatározott része. − Ellenőrzés során megállapított tételek. − Megváltozott munkaképességű dolgozók

feoglalkoztatása miatt elszámoljható összeg. − Adomány − Kockázati tőkebefektetés árfolyamnyeresége. + Vállalkozási tevékenységgel össze nem függő költségek, ráfordítások összege. + Ráfordításként elszámolt bírságokból, jogkövetkezményekből adódó kötelezettség, kiv.: önellenőrzési pótlék + Szerencsejáték szervezéséről szóló trv. alapján elszámolt közvetlen és közvetett költségek miatt figyelmbe veendő összeg. + Átalakulási vagyonnövekedés miatti korrakció. + Tulajdonostől kapott kölcsön kamatának sajáttőke 4-szeresét meghaladó kölcsönrészre jutó arányos összeg. + Reprezentációs költségnek az árbevétel 0,5%-át meghaladó része. + Ellenőrzött külföldi társaság fel nem osztott nyereségéből az adózót megillető összeg. + Visszafizetési kötelezettség nélkül adott ráfordításkéént elszámolt támogatás, juttatás, tartozás átvállalás, elengedett követlés összege. + Kamarai

díj összege. + Egyéb korrekciók. III.Adóalap IV.TA ( 18 % ) V. Adókedvezmények VI.Külföldön megfizetett adó VII.Fizetendő TA = IV-V-VI VIII.Adózott eredmény = I-VII IX.Osztalékfizetés X. Eredmménytartlék felhasználás adózott eredmény kiegészítésére XI.Mérleg szerinti eredmény = VIII-IX+X Példák: 1. Külföldi-Magyar vegyes Rt-től egy magyar Kft 2 mill.Ft, egy Külföldi-Magyar vegyes Rt 1 millFt, egy külföldi cég pedig 3mill.Ft osztalékot kap A külföldi -magyar vegyes Rt a kapott osztalékot külföldi bankhoz utaltatta át. Mely cégek és mennyi osztalékot fizetnek? Az osztalékfizető külföldi.magyar vegyes Rt: ⇒ 200.000 Ft-ot az 1mill után, és ⇒ 600.000 Ft-ot a 3 millután 800.000 Ft-ot fizet összesen 2. Szudáni-Magyar vegyes Kft Szudánban az ottani Telephelyének betudható jövedelme után éves szinten 500 USDnak megfelelő összegű adót fizetett. A kint adóztatott jövedelem 1500 USD-nak megfelelő összeg volt A Kft M.o-i

adóalapja a szudáni jövedelemmel együtt 2 mill Ft Kiemelt térségben végrehajtott gépberuházás címén a Kft 50.000 Ft adókedvezményt vehet igénybe Az MNB adóév utolsó napján érvényes deviza árfolyama szerint 190 HUF/USD. Mekkora összegű TA-t fizet a Kft ? 2.000000 ( Mo-i adóalap ) 95.000 ( külföldön megfizetett adó ) 2.095000*0,18=377.100 ( számított adó ) -50.000 ( adókedvezmény ) 327.100 -44.486 ( 327100*0,136 ) 282.614 ( fizetendő TA ) 1.500*190/2.095000=13,6% Társasági adó kedvezmény Igénybe vehető adó visszatartás formájában, adó 100%-ig vagy kedvezménnyel csökkentett adó 70%-ig. Fajtái: beruházási, térségi, egyéb Mértéke: 100%, 50%, 6% Társasági adó mentesség Közhasznú szervezet, kiemelkedően közhasznú szervezetnek nem minősülő alapítvány, közalapítvány, társadalmi szervezet (kivéve országos érdekképviseleti szerv), köztestület, lakás szövetkezet mentes, ha a vállalkozási tevékenységéből elért

bevétele max. 10 millió Ft, de nem haladja meg az összbevétel 10%-át Az önkéntes kölcsönös biztosító pénztár mentes, ha a kiegészítő vállalkozási tevékenységből származó bevétele max. a pénztár össz Bevételének 20%-a Közhasznú társulat, vízi társulat mentes, ha a társasági adó törvény szerint csökkentett adóalap olyan része után, melyet a KHT-nél a kedvezményezett tevékenységből elért bevétel, vízi társulatnál a közfeladatként végzett tevékenységből elért bevétel képvisel az összbevételen belül. Illetékek Vagyonátruházási illeték: öröklési, ajándékozási, visszterhes vagyonátruházási Eljárási illeték: államigazgatási eljárási illeték bírósági eljárási illeték - polgári eljárási illeték - peres eljárás illetéke - nem peres eljárás illetéke - büntető eljárás illetéke öröklési illeték – ingó vagy ingatlan vagyontárgyhoz jutunk mértéke: rokonsági foktól függ

általános illeték: valamivel kevesebbet kell fizetni ingó örökség 300e Ft-ig mentes ingó ajándékozásnál 150e Ft a határ Hagyaték tiszta értéke után kell fizetni – hagyatéki terhek (néhai adósságai, adó, TB, vám tartozások) – eltemettetés költsége = tiszta érték Mentességek Házastárs özvegyi haszonélvezet az ővé, kiskorú után szülő örököl, szülő nem fizet illetéket, 18 év alatti gyerek örököl, illetéket nem kell megfizetnie 18 éves koráig 2 évet kap, hogy pótlékmentesen befizesse, (késedelmi pótlék jegybanki alapkamat 2x-ese)

nyilatkozattétel, adó-megállapítási kötelezettség, bevallási, adóelőleg megállapítási, adó megállapítás, bizonylat kiállítása, megőrzése, nyilvántartás vezetés, adatszolgáltatás, adólevonás, adóbeszedés. Mi történik ha valaki egyáltalán nem fizet adót? adóhátralék: befizetés, részletfizetés, fizetési halasztás elengedés, mérsékelést kérhet (fizetési könnyítések), ha ezeket nem teszi kényszer, elindul a végrehajtás Ha az adóhátralékot nem fizetik meg? bankszámláról (pénzforgalmi számláról) levonják az összeget (inkasszó), ha van munkahelye munkabér letiltás (30%), természetes személyeknél ingó v. ingatlan (földhivatalnál bejegyzik, elárverezik) végrehajtás, felszámolás nem természetes személyek esetén Az adóbehajtónak kétszer ki kell értesítenie az adóhátralékost, hogy mennek, de ha harmadszor sincsen otthon, feltörik (számlaképes lakatos kell, mert a végrehajtás költségeit a hátralékos

fizeti), hatósági tanú, két végrehajtó Elévülés: Az adó megállapításhoz való jog elévül, annak az évnek december 31-től számított 5 év elteltével. Végrehajtás esetén ez az idő 6 hónappal meghosszabbodik, amennyiben végrehajtási cselekményt foganatosítottak. Az adóellenőrzést követően (eljárás indulhat: -hivatalból,-kérelemre,-bevallásra ; ellenőrzés folyhat: -hivatali helyszínen,-adózónál): ha adóhiányt tártak föl: határozattal adóhiány megállapítása adóhatósági szankciók: adóbírság (az adóhiány 50 %-a), mulasztási bírság, késedelmi pótlék (jegybanki alapkamat x2/365) (önellenőrzési pótlék) Adócsalás estén: Aki az adóhatóság előtt valótlan tényt vagy adatot megtévesztően tesz közzé, vagy megtévesztő magatartást tanusít kaphat: 50e - 500e Ft-ig 1 év szabadságvesztés vagy közmunka vagy pénzbüntetés 500e - 2mill.-ig 3 év szabadságvesztés 2mill. - 6mill-ig 1-5 év

szabadságvesztés 6mill. fölött 2-8 év szabadságvesztés Mellékbüntetés: kiutasítás, kitiltás, közügyektől eltiltás, foglalkozástól, járművezetéstől eltiltás, vagyonelkobzás, pénzbüntetés Az adóztatás fogalma: az adók megállapításával, bejelentésével, beszedésével, nyilvántartás vezetésével, bevallással, adók kezelésével, ellenőrzésével összefüggő tevékenység. Az adóztatás alapelvei: arányos közteherviselés: az adóalanyok fizetőképességük szerint viseljék az adóterheket megbízhatóság, kiszámíthatóság: az adó határozott legyen könnyen teljesíthetőség: az adózó a számára legkedvezőbb időben fizessen az adók beszedése az államnak a legkevesebbe kerüljön hatásosság: az adó kielégítő bevételt biztosítson, elfogadható költségek mellett a jövő adózási képességének romlása nélkül Az adók funkciói: fedezeti funkció (költségvetési kiadások fedezete), befolyásolási funkció,

arányosítási funkció Az adók csoportosítása: központi (SZJA, ÁFA, társasági adó, fogyasztási adó, bérfőzési szeszadó. gkadó) helyi (építményadó, iparűzési adó, telekadó, idegenforgalmi adó, kommunális adó, gépjárműadó) rendes (a költségvetés folyamatos finanszírozását szolgálja) rendkívüli (egyszer állapítják meg, rendkívüli időszak vonzataként) 1947 óta nincs tárgyi (adótárgyat adóztat) jövedelem (SZJA, társasági, osztalék adó) tárgyi (érzéketlenek az adóalany személyi körülményeire) személyi (az adóalany személyi körülményeire is tekintettel vannak) kötelező fakultatív (nem az adóalany szempontjából, az önkormányzat dönt, hogy melyiket vezeti be) általános (nincs meghatározva, hogy mire fordítják az összeget) cél (pl. gépjárműadó, mert annak jelentős része az útalapot gazdagítja) közvetett (az adóalany és az adóteher elválik pl. ÁFA a

végső fogyasztónál) közvetlen (az adóalany és az adóterhet viselő ugyanaz) jogszabályok Az adóval kapcsolatos szabályok jogszabályokban öltenek testet, melyek lehetnek: eljárási jogszabályok (hogy az adóalany és az adóhatóság a jogait és a kötelezettségeit hogyan teljesítse): ÁE (Államigazgatási Eljárás Általános szabályairól szóló Trv.) 1957 IV trv, ART (Adózás rendjéről szóló Trv.) 1990 XCI 91-es trv anyagi jogszabályok: adónemekre vonatkozó szabályok tartalmi elemei: adó alanya: akit a jogszabály adófizetésre kötelez adó tárgya: az a jog, jogosultság, dolog, tevékenység, mely után az adót fizetni kell adó alapja: az a pénzben kifejezett összeg, melyre az adó mértékét alkalmazni kell adó mértéke: tételesen vagy százalékosan meghatározott nagysága az adóelvonásnak adó mentesség: az általánosan előírt adókötelezettség alól jogszabályilag megengedett kivétel, amely oknál fogva az adóalanynak az

adót nem kell megfizetnie kedvezmény: adózással összefüggő előnyök biztosítása Az adóhatóságok: APEH és szervei (állami adóhatóság) VPOP és szervei (vámhatóság) Önkormányzat jegyzője (helyi adóhatóság) Illetékhivatalok TB igazgatási szervei (1998.0101-től) Az adóhatóság feladata: rendszeresen teljesítette-e az adót, jól állapította-e meg az adóalapot, jól számították-e ki, a mentességeket helyesen vették -e figyelembe Az adóhatóságnak az ellenőrzésről jegyzőkönyvet kell kiállítania, amellyel kapcsolatban az adóalany 8 napon belül észrevételt tehet. Erről 30-60 napon belül ügydöntő határozatot kell hozni Az adó elengedésénél és mérsékelésénél az a szabály, hogy csak természetes személy kérhet adópótlék és bírságtartozásra, másszemélyek csak bírság és pótléktartozásra kérhetnek. Ezen szabályoktól az önkormányzatok eltérhetnek. Az adóhatóságok hatásköre: egy bizonyos ügyfajtában

melyik hatóság milyen szinten gyakorol jogkört Az adóhatóságok illetékessége: A több azonos hatáskörű szerv közül melyik az az egy, amelyik jogosult illetve köteles eljárni A hatáskörükbe tartozó ügyekben és illetékességi terültükön járnak el. Illetékességi okok: - adóalany lakó v. tartózkodási helye - adóalany székhelye, tevékenységének a helye - ingatlan fekvésének helye HELYI ADÓK 1990.évi Ctv (Htv) Vagyoni típusú adók építményadó telekadó Az adót egységesen alapterületre vagy korrigált forgalmi értékre kell megállapítani, e kettőt vegyíteni nem lehet Kommunális jellegű adók kommunális adók: magánszemélyek kommunális adója vállalkozók kommunális adója IFA Iparűzési adó Jellemzői: régi tanácsi adókat váltotta fel kerettörvény (mozgástér) az önkormányzat csak ezeket az adókat állapíthatja meg tilos az adótöbbszörözés, azaz egy adóalany egy meghatározott tárgy esetében csak

egyféle adó fizetésére kötelezhető a törvény rögzíti az adótételek felső határát (adómaximumot) az önkormányzat választja meg az adóztatás módszereit az adóteher év közben is módosítható, bevezethető (súlyosbítani nem lehet) adó bevezethető határozott vagy határozatlan időre a törvény rögzíti a garanciális mentességeket (elvenni nem lehet csak hozzátenni) vagyoni típusú adóknál az adót egységesen kell meghatározni, vagy m2-ben vagy korrigált forgalmi értékben. A mentesség feltételei: társadalmi szervezet, egyház, alapítvány, közszolgáltató szervezet, költségvetési szervezet, köztestület (MTA, kamarák, hegyközösség), KHT, önkéntes kölcsönös biztosító pénztárak, magánnyugdíjpénztárak, ha az előző évben folytatott tevékenység után társasági adó fizetési kötelezettségünk vagy központi költségvetési befizetési kötelezettségünk nem volt. Nem tartoznak a hatálya alá: MNB, Bv intézetek

(büntetés végrehajtási), ÁPV Rt, ÉPÍTMÉNYADÓ Adó tárgya: az ön-kormányzat illetékességi területén fekvő lakás céljára szolgáló, valamint nem lakás céljára szolgáló építmények után. Adó alany: aki január 1-én az építmény tulajdonosa, vagy a vagyoni értékű jog gyakorlására jogosult (közös tulajdon esetén, a tulajdoni hányad szerint). Adómentesség: szükség lakás, • gyógy- és üdülőhelynek nem minősülő (500 fő alatti) kis településeken fekvő komfort nélküli lakásból 100 m2 • lakás üdülő kiegészítő helyiségei , • növénytermesztést, állattartást szolgáló épület, raktár • egyházi tulajdonú építmény • költségvetési szerv, közszolgáltató szerv tulajdonában álló építmény • oktatási, egészségügyi, gyermekvédelmi, nevelési intézménycéljára szolgáló helyiség Adókötelezettség keletkezése, megszűnése: január 1. fordulónaphoz kötődik, kivéve, ha az építményt az

első félévben bontották le Adóalap Adómérték Négyzetméterben max. 900 számított hasznos Ft/m2 alapterülete az építménynek az építmény korrigált max. 3 % forgalmi értéke (Korrigált forgalmi érték: az építmény árának a fele) TELEKADÓ Az adókötelezettség kiterjed (az adó tárgya:) az önkormányzat illetékességi területén fekvő beépítetlen belterületi földrészletre, továbbá a helyben szokásos vagy a településrendezési tervben meghatározott mértéket meghaladó területre. (A házhoz tartozó telek mentes, csak egy bizonyos meghaladó rész után kell fizetni Három évnél nem hosszabb időre létesített építmény (felvonulási épület) teleknek minősül.) Adóalany: tulajdonos , vagyoni értékű jog jogosultja Adómentesség: építési tilalom ideje alatt • védő, biztonsági terület • erdőművelési ágban nyilvántartott terület • állattartási, egészségügyi, szociális, oktatási, nevelési intézményhez,

építményhez tartozó földterület • egyházi, költségvetési szerv tulajdonában álló telek (közszolgáltató szerv) • közhasznú, közlekedési tevékenységet végző adóalany e célra használt telke Adókötelezettség keletkezése, megszűntetése: Január 1.-i fordulónaphoz kötődik, kivéve ha az építési tilalmat az előző félévben rendelték el. Adómé Adóalap rték: telek négyzetméterbe n számított max. 200 Ft/m2 alapterülete telek korrigált max. 3 forgalmi értéke % Március 15.-ig az első felét, szeptember 15-ig a második felét meg kell fizetni MAGÁNSZEMÉLYEK, VÁLLALKOZÓK KOMMUNÁLIS ADÓJA Magánszemélyek Alanya: részben építményadó illetve a telekadónak is alanya lehet, valamint a bérlő (nem magánszemély tulajdonában lévő bérlakás bérleti jogával rendelkezik) Építmény illetve telekadóval nem lehet egyszerre alkalmazni. Tárgya: magánszemély tulajdonában álló építmény (lakás), telek, ehhez tartozó

vagyoni értékű jog illetve lakásbérleti jog. Adókötelezettség keletkezése, megszűnése: január 1., kivéve, ha a bérleti jog az első félévben megszűnik, akkor a következő félévben nem kell fizetni, (lebontás, építési tilalom). Mértéke: adótárgyanként maximálisan 12.000Ft/ év Fizetése: III. 15-ig első fele, XI 15-ig második fele Vállalkozók Cél: vállalkozók bevonása a helyi kommunális feladatok finanszírozásába Alanya: magánszemélyek, jogi személyek, jogi személyiséggel nem rendelkező szervezetek, akiknek, amiknek a székhelye, telephelye, részlege az önkormányzat illetékességi területén van Alapja: az adóalany által az önkormányzat illetékességi területén foglalkoztatottak korrigált, éves átlagos statisztikai állományi létszáma Mértéke: max. 2000Ft/fő/év (május 31-ig kell benyújtani a bevallást) IFA (idegenforgalmi adó) Cél: az idegenforgalommal kapcsolatos igények kielégítéséhez szükséges

pénzügyi források megteremtése Tárgya: tartózkodási idő, illetve üdülésre, pihenésre alkalmas épület Alanyai: Kizárólag magánszemélyek, akik nem állandó lakosként tartózkodnak az önkormányzat illetékességi területén, valamint azok akik pihenésre, üdülésre alkalmas (nem lakás céljára szolgáló) épület tulajdonosai vagy vagyoni értékű jog jogtulajdonosai Mentesség: 18 év alatt illetve 70 év felett szanatóriumban, kórházban, eü-i ellátásban részesülők tanulmányok folytatása miatt tartózkodnak ott munkavégzés, vagy munkavégzésre irányuló egyéb jogviszony, vállalkozási tevékenység miatt ott tartózkodók szolgálati kötelezettség miatt üdülő tulajdonos és hozzátartozói és bérlője a használati jogosultság időtartamára az üdülőhasználati joggal rendelkező tag és hozzátartozója bv intézetben tartózkodók Adómé Adóalap rték megkezdett vendégéjszakák darabszáma max. 300 Ft/fő/éj szaka

megkezdett max. 4 vendégéjszakákr % a eső szállásdíj üdülőépület max. hasznos 900 Ft/ alapterülete m2 HIPA (Iparűzési adó) Alanya: aki az önkormányzat területén állandó vagy ideiglenes jelleggel vállalkozási tevékenységet végez Alapja: értékesített termék, szolgáltatás nettó árbevétele csökkentve az eladott áruk beszerzési értékével, az anyagköltség 33 % -val (1999-ben 66 % , 2000-ben a teljes anyagköltség) és az alvállalkozói díjjal. Mértéke: az adó alapjának 1,4 %-a (ha állandó jelleggel az önkormányzat területén tevékenykednek) , (1999-ben 1,7 %-a , 2000-ben 2 %-a) valamint ideiglenesen ott tevékenykedők esetén napi átalány állapítható meg, amelynek mértéke max. 5000 Ft / nap Befizetése: III. 15 -ig első fele, IX 15 -ig második fele, és V 31- ig kell bevallani A helyi adók befizetéséről: Adó megnevezése Meddig kell befizetni? Ki állapítja meg? Építményadó, telekadó, magánszemélyek

kommunális adója, IFÁ-n belül üdülőépület Vállalkozók kommunális adója, IPA 2 részletben: III.15-ig és IX.15-ig a helyi adóhatóság határozattal állapítja meg IFA (szállásadók esetén) IFA (nem állandó lakosok esetén) Kell -e bevallás? Előleg: III.15-ig az adóalany önbevallás és IX.15-ig útján állapítja meg (XII.20-ig kiegészítési kötelezettség a várható éves adó 90 %-ára a következő hónap közepéig fizeti be az önkormányzatnak III.31-ig kell a bevallást beadni, ekkor kell a különbözetet is befizetni a személy távozásakor átadja a beszedőnek - helyi önkormányzat GÉPJÁRMŰADÓ Bevezetését indokolta: közterhek arányosabb elosztása, települési önkormányzatok bevételének gyarapítása, közúthálózat karbantartásához, fejlesztéséhez szükséges források bővítése Önkormányzat: útalap+önkormányzat belföldön nyilvántartott gk. Vámhatóság: útalap külföldön nyilvántartott gk.

Tárgya: gépjárművek, gépkocsik, melyek belföldi forgalmi engedéllyel ellátottak vagy a Magyar Köztársaság területén közlekednek, azonban külföldön nyilvántartottak Belföldön nyilvántartott gépjárművek Alanya: tulajdonos vagy az üzembentartó, aki jan.1-jén a forgalmi engedélyben szerepel Adókötelezettség szünetel: használt gk. forgalmazással foglalkozó vállalkozó és közúti forgalomban nem vesz részt a gk. jogellenesen került ki az adóalany birtokából Időarányosan kell fizetni, ha: közúti forgalomból kivonják a gépjárművet új gépjármű vásárlásakor (köv.hó 1-től kell fizetni) újra forgalomba való helyezéskor (köv.hó 1-től kell fizetni) az átruházás mentes és adóköteles személy között történik mentesség bekövetkeztekor ill. megszűnésekor Alanyi mentesség: költségvetési szerv • egyházi tulajdonú gk. • BV intézet • fogvatatottakat foglalkoztató KHT • alapítvány, társadalmi szervezet (ha az

előző félévben folytatott vállalkozási tevékenysége után társ. adót nem fizet) • mozgáskorlátozottak (évi 1 db) Tárgyi mentesség: motorkerékpár (250 cm3) • muzeális gépjármű (30 év) • kizárólag kommunális célra használt gk. (pl mentő, szemetes) • mezőgazdasági vontató • tömegközlekedést lebonyolító gépjármű • ideiglenes forgalmi engedéllyel rendelkező gépjármű (30 napon belül érvényes) • nemzetközi szerződés vagy viszonosság biztosítja Alapja: tehergépjárműnél önsúlya + a terhelhetőség 50 % -a, más gépjármű saját tömege, vagy darabszáma Mértéke: motorkerékpár, lakókocsi, lakóautó, sátras utánfutó min. 2000 Ft - max 5000 Ft / év egyéb esetben minden megkezdett 100 kg után min 400 Ft - max. 800 Ft / év Kedvezmények: elektromos vagy gázüzeműnél 50% • szabályozott katalizátoros gépjárműveknél 50 %, nem szabályozott katalizátoros gépjárműveknél 25 % • kombinált