A doksi online olvasásához kérlek jelentkezz be!

A doksi online olvasásához kérlek jelentkezz be!

Nincs még értékelés. Legyél Te az első!

Legnépszerűbb doksik ebben a kategóriában

Tartalmi kivonat

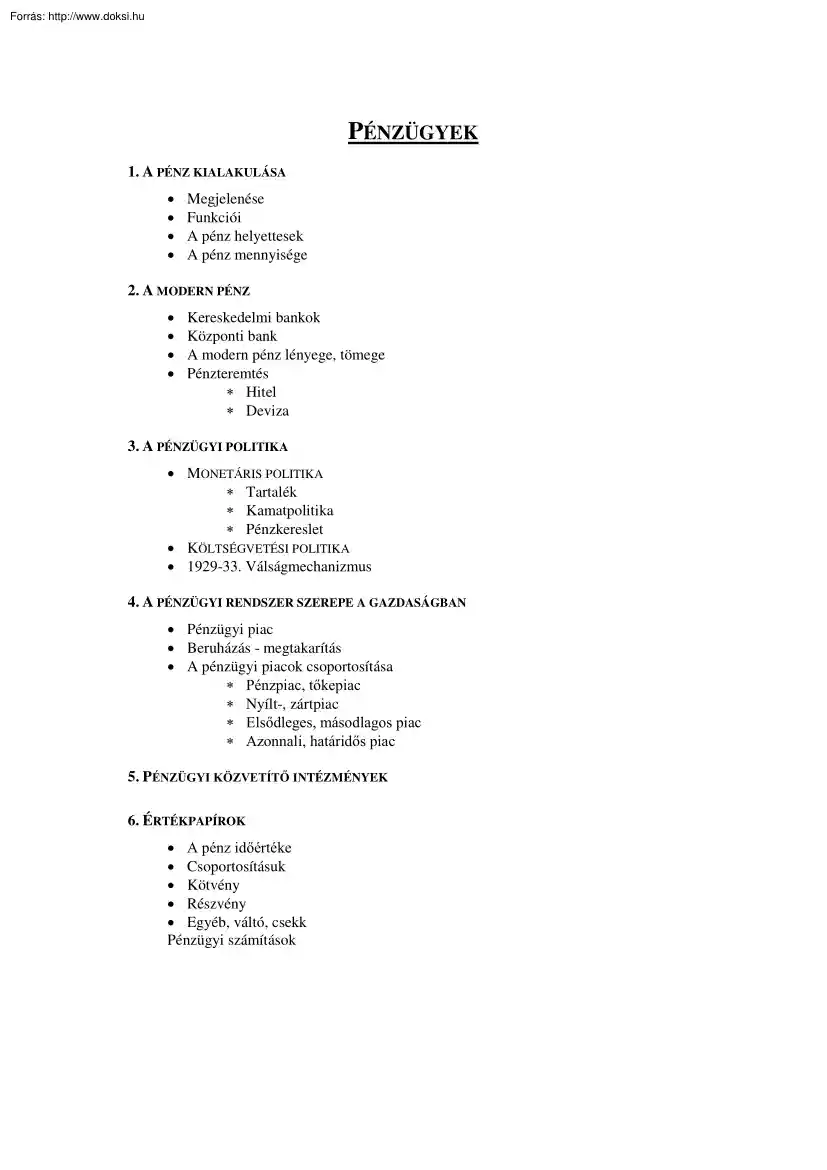

PÉNZÜGYEK 1. A PÉNZ KIALAKULÁSA • • • • Megjelenése Funkciói A pénz helyettesek A pénz mennyisége 2. A MODERN PÉNZ • • • • Kereskedelmi bankok Központi bank A modern pénz lényege, tömege Pénzteremtés ∗ Hitel ∗ Deviza 3. A PÉNZÜGYI POLITIKA • MONETÁRIS POLITIKA ∗ Tartalék ∗ Kamatpolitika ∗ Pénzkereslet • KÖLTSÉGVETÉSI POLITIKA • 1929-33. Válságmechanizmus 4. A PÉNZÜGYI RENDSZER SZEREPE A GAZDASÁGBAN • Pénzügyi piac • Beruházás - megtakarítás • A pénzügyi piacok csoportosítása ∗ Pénzpiac, tőkepiac ∗ Nyílt-, zártpiac ∗ Elsődleges, másodlagos piac ∗ Azonnali, határidős piac 5. PÉNZÜGYI KÖZVETÍTŐ INTÉZMÉNYEK 6. ÉRTÉKPAPÍROK • A pénz időértéke • Csoportosításuk • Kötvény • Részvény • Egyéb, váltó, csekk Pénzügyi számítások 2 7. ÉRTÉKPAPÍROK, TŐZSDE • Felosztásuk • Tőzsde 8. ÜGYLETEK A PÉNZÜGYI PIACOKON • Azonnali • Határidős 9.

BANKRENDSZEREK • • • • Kereskedelmi bankok Bankügyletek Hitelnyújtás Hitelfajták 10. A LÍZING • Fogalma • Fajtái • Előnye, hátránya 11. FAKTORING 12. DEVIZARENDSZEREK 3 I. A PÉNZ KIALAKULÁSA A modern pénz lényegének megértéséhez szükséges egy rövid történeti áttekintést tenni a pénz fejlődéstörténetében. A főbb fordulópontokat az alábbi ábra szemlélteti: A PÉNZ “FEJLŐDÉSTÖRTÉNETE” A pénz kialakulása: ÁRUPÉNZ PÉNZHELYETTESEK ÉS ARANY MODERN PÉNZ HITELPÉNZ A történelem előtti időkben a különböző termékek cseréje közvetlenül ment végbe. Ez azonban nem volt olyan egyszerű folyamat, hiszen ritkán fordult elő, hogy két félnek éppen ugyanabban a pillanatban a másik által felkínált árura lett volna szüksége! TERMÉKEK CSERÉJE: - lassú - nehézkes Így szükségszerűen KIVÁLASZTÓDIK EGY különleges ÁRU: ÁLTALÁNOS EGYENÉRTÉKES amely a későbbiekben betölti a pénzfunkciókat. Az

egyenértékesek történelmi koronként és földrajzi helyenként más és más "áru" képében jelentek meg. Képei: kagyló, só, bor, prém, rabszolga. Milyen feltételeknek kellett megfelelnie? • • • • • tartósság (ne veszítse el értékét) oszthatóság (kicsi, nagy) egyneműség (azonos értékű) fajlagosan nagy értékű mindenki elfogadja! Első fordulat: a pénz közbeiktatása Külön pénzelméleti vitát képez, hogy az általános egyenértékest is pénznek nevezzük, vagy csupán a nemesfémek megjelenésétől számítjuk pénznek. Folyamat: ÁRU PÉNZ ÁRU 4 A két lépés időben elválhat egymástól! Az első jelentős fordulat tehát, amikor az áruk egyszerű cseréje helyett a pénz közbeiktatásával történő fizetések időszaka következett be. Külön pénzelméleti vitát váltott ki, hogy mit tekintünk pénznek: • általános egyenértékes - pénz-e vagy csak a • nemesfémek töltik be a pénz funkcióit?

BIMETALLIZMUS IRÁNYZATA: Kezdetben az arany és az ezüst együtt töltötték be a pénz funkcióit. Lényegét az adta, hogy: a nemesfém önmaga is belső értékkel bírt! Ez a rendszer addig működhetett, míg a két nemesfém egymáshoz viszonyított értéke stabil! Arany-ezüst arányok: -1865: 1- l, 5 1886 -1890: 1-21,16 1896 -1900: 1-33, 54 MONOMETALLISTA IRÁNYZAT: Anglia volt az első 1798-tól, amely csak az aranyra épülő rendszert hozta létre. Németország 1971-ben, az Egyesült Államok 1873-ban alkottak hasonló törvényt. Ázsia egyes részein az - ezüst töltötte be a pénzfunkciókat (India, Kína) A másik út a bimetallizmus részleges fenntartása volt, amely azt jelentette, hogy adott szinten rögzítették az ezüst és az arany értékarányát. 1865-ban Franciaország, Belgium, Svájc és Olaszország részvételével jött létre az un. latin pénzunió, mely 1: 15,5 arányt állandósított PÉNZLÁB A pénzláb nagysága azt jelöli, hogy egy

aranytallér hány gr. aranynak felel meg SZUBJEKTÍV DÖNTÉS! A PÉNZLÁB LÉNYEGE AZ ÁRAK MÉRCÉJE! (Pl. Mo-on 1946-ban a forint megjelenésekor is deklarálták a pénzlábat, amelynél 1 tonna búza értékét 400 Forintban jelölték meg. Így ez felelt meg a pénzlábnak) NINCS OBJEKTIV MÓDSZER! 5 A PÉNZ FUNKCIÓI 1. ÉRTÉKMÉRÉS • az egyes termékek ára a pénzen keresztül határozódik meg. 2. FORGALMI ESZKÖZ • az áruforgalom a pénz segítségével történik (nem árucsere) 3. FIZETÉSI ESZKÖZ • az áru eladása nem feltétlenül jelenti az árbevétel egyidejű realizálását (adós, hitelező - a két ügylet időben elválik!) 4. FELHALMOZÁSI ESZKÖZ • a pénzt nem fektetem be, nem vásárolok árut. • Igény: a pénzként szereplő áru stabil legyen! 5. NEMZETKÖZI PÉNZ SZEREPE • szükséges olyan eszköz, amely a négy funkciót a nemzetközi forgalomban is betölti! Világpénz: - múlt században: angol font - a század második

felétől: amerikai dollár A PÉNZHELYETTESEK MEGJELENÉSE Az arany mellett mesterséges helyettesek jelentek meg. Létrejöttük - egyrészt célszerű, - másrészt szükségszerű okokkal magyarázható! CÉLSZERŰ: a nemesfém kopik, szállítása nehéz, kockázatos - helyette: papír anyagú pénz AKTÍVÁK PASSZÍVÁK BANK TARTOZÁSA (letétes követelése) SZÜKSÉGSZERŰ: - Az ipari forradalmat követően a tömegtermelés beindulásával a forgalom lebonyolításához szükséges pénzmennyiség is megnövekedett. Ezzel szemben a nemesfémek mennyisége nem növelhető korlátlanul! Eredmény: relatív pénzhiány! A forgalom növekedéséhez képest az aranymennyiség növekedése kisebb, így az áruforgalom lebonyolítása korlátokba ütközött! 6 MEGOLDÁS: kereskedő elvitte az árut, erről értékpapírt állított ki, amelyben rögzítette a fizetési feltételeket (váltót!). A kereskedő vállalata, hogy későbbi időpontban teljesíti a fizetést

Ezért az értékpapír kamatrészt is tartalmazott! E lépésben kereskedelmi váltót hoztak létre, amely rögzítette a két fél közötti hitelviszonyt. A kérdés tehát az, hogy a gazdasági szereplők elfogadják-e a pénzhelyetteseket? Probléma Hitel Bizalom és fizetőképesség A nagyobb biztonság és a papírok forgalomképessége miatt bekapcsolódnak az ügyletek lebonyolításába a tőkeerős nagybankok. Bankok: lejárat nélküli bankárváltót bocsátottak ki: kerek címletekben, amelyet előre nyomtattak! Jellemzője: • nem tartalmaz kamatrészt • a hitel visszafizetésével megsemmisül Ezzel eljutottunk a modern pénz alapjához: A HITELPÉNZHEZ VITA A PÉNZ MENNYISÉGÉRŐL KIINDULÁSI PROBLÉMÁNK AZ VOLT, HOGY A GAZDASÁGBAN RELATÍV PÉNZHIÁNY VAN. MILYEN LEGYEN A KAPCSOLAT: A NEMESFÉMEK - PÉNZHELYETTESÍTŐK MENNYISÉGE KÖZÖTT? 1. CURRENCY ISKOLA - Az elmélet hívei szerint az összes pénzmennyiség nem lehet több, mint a nemesfémek

mennyisége! Ha ennél több lenne, az inflációt idézne elő. 1844-ben Angliában elfogadták a Peel-törvényt, amely ennek alapján szabályozta a pénzkibocsátást. 2. BANKING-ELMÉLET - Az elmélet követői szerint nem baj, ha a pénzhelyettesek mennyisége meghaladja az aranymennyiséget KRITIKUS PONT: ha a pénz mögött nincs ÁRUFEDEZET! MODERN PÉNZHEZ VEZETŐ KÖVETKEZTETÉS ARANYFEDEZET HELYETT ÁRUFEDEZET Az arany monetáris szerepe csak 1971-ben szűnt meg, bár jelentősége folyamatosan csökkent! 7 II. A MODERN PÉNZ A modern pénz - belső értékkel nem bíró, mesterséges, teremtett eszköz - a gazdaságba való be-, kikerülése csak a bankrendszer intézményein keresztül történhet. Először tehát át kell tekintenünk a bankok létrejöttének folyamatát, a modern bankrendszer szereplőit és funkciójukat a pénzügyi rendszerben. A modern bankrendszer szereplői: • KÖZPONTI BANK, • KERESKEDELMI BANKOK • NEM MONETÁRIS PÉNZINTÉZETEK

KERESKEDELMI BANKOK FELADATUK: Pénzügyi közvetítés lebonyolítása, szerepvállalás a megtakarítók és a felhasználók közötti kapcsolatok létrehozásában. Megtakarítók Felhasználók Pénzintézetek: Betéteket gyűjtő - utána kamatot fizető Hiteleket nyújtó - utána kamatot felszámító PASSZÍV bankügylet - saját tőkéjén túl idegen forráshoz jut - felhasználja! AKTÍV bankügylet - rövid lejáratú, kis kockázatú, minőségi változás: ipari forradalom - hosszú lejáratú hiteligény (tőkegyűjtés!) Angol-típusú rendszer elve: A különböző típusú és kockázatú ügyletek elkülönüljenek! Német-típusú rendszer: Nem történt meg a szétválás: így lehetőség nyílt nagy tőkeerjű hitelbankok létrehozására - ezzel a tőkekoncentráció aktív megvalósítóivá váltak! KÖZPONTI BANK A “bankok bankja” - fontos szerepet tölt be a pénzügyi rendszer működésében. A bankrendszer csak akkor tudja feladatát ellátni, ha

a gazdaság szereplői bíznak ezen intézményekben. CREDITUM: hitelt jelentő szó eredeti értelme - bizalom 8 Az üzleti bankokat kezdetben nem ellenőrizte senki, s ebből adódóan a bankcsődök tömegeivel találkozhattunk. A központi szerepvállalás minden területen megjelent A papír alapanyagú pénzhelyettesek kibocsátását ellenőrzés alatt tartották. Az egységes áttekinthető szabályozást a jegybank-monopólium elfogadtatása tette lehetővé a központi bankok számára. A VILÁG első jegybankja: 1694. Anglia A bank létrejöttében az játszott szerepet, hogy a királyi kincstár felhalmozódott adósságát rendezni kellett! Az Angol Bankot 1,2 millió font alaptőkével megalapították, amelyet azonnal kölcsönadtak az államnak.(királyi kincstárnak!) Ennek fejében a pénzintézet különböző kiváltságokra tett szert EURÓPÁBAN a jegybankok később jöttek létre: 1800 - Franciaország 1816 - Habsburg birodalom EGYESÜLT ÁLLAMOK:

kísérletet tettek központi bank létrehozására - 1791, 1816-ban, de a tagállamok ellenkezése miatt megbukott. Végül 1913-ban jött létre 12 területi jegybank szövetségén alapuló FED (Federal Reserve System) A KÖZPONTI BANKOK LÉTREJÖTTE A PÉNZMENNYISÉG HATÉKONY SZABÁLYOZÁSÁNAK ALAPJAIT TEREMTETTE MEG. Nemcsak a KERETEK meghatározására van szükség, hanem a folyamatos figyelemmel kísérésre. Ebből kiindulva a XX. század első évtizedeiben megvalósult a bankfelügyeletet ellátó szervek létrehozása is 1911 - Svédország, Németország, 1933 - Egyesült Államok. 9 A KÖZPONTI BANKOK TEVÉKENYSÉGE, FELADATAI: RÉSZVÉNYTÁRSASÁG formájában működnek, a részvények ÁLLAMI kézben találhatók. (Nem profitorientált társaság!) FELADATA: a MAKROSZINTŰ, vagyis a gazdaság, a pénzügyi rendszer EGÉSZÉRE vonatkozó döntések meghozatala. Ezen intézményrendszer összefoglaló neve: KÖZPONTI MONETÁRIS HATÓSÁG KÉT FONTOS FELADATA VAN,

amely minden más tényezőt megelőz: - őrködik az adott ország pénzének értékállandósága felett, - biztosítja az ország fizetőképességét. Ezen túlmenően sok, kisebb jelentőségű feladatot is ellát. TEVÉKENYSÉGE: l. PÉNZKIBOCSÁTÁS, EMISSZIÓ Az egész gazdaság egészére érvényes jegybankpénz kibocsátása a központi monetáris hatóság feladata. 2. A PÉNZ MENNYISÉGÉNEK SZABALYOZÁSA A gazdaságpolitika általános céljaival összhangban. 3. PÉNZINTÉZETI SZAMLAK VEZETÉSE Számukra a likviditási szolgáltatás biztosítása. LIKVID: - egyrészt: pénzzé tehetőségi fok - másrészt: fizetőképesség 4. FINANSZÍROZÁSI KAPCSOLAT FENNTARTÁSA a központi költségvetésen keresztül az államháztartással 5. ÁRFOLYAMPOLITIKAI DÖNTÉSEK 6. AZ ARANY ÉS DEVIZATARTALÉKOK menedzselése Minden ország rendelkezik tartalékokkal. A központi tartalékok nagyságának meghatározása a központi monetáris hatóság feladata. 10 MAGYAR NEMZETI

BANK ADATAI: Konvertibilis devizák összesen arany deviza 1988. 1989. Millió USD 1990. 1976 510 1466 1725 479 1246 1166 97 1069 1991. 1992. VI 1992. XII: 4017 82 3935 5268 60 5208 4380 33 4347 Biztonságos likvid értékpapír formájában van. Magyarország mintegy 5 milliárd dollár tartalékkal rendelkezett 1992.év végén Ez sok? Kevés? Nem lehet általános receptet ajánlani. A nemzetközileg elfogadott álláspont szerint, ha a tartalékok kb. 6 HÓNAPI IMPORTKIFIZETÉS FEDEZETÉT BIZTOSÍTJÁK., akkor megfelelőnek mondható (Hazánk esetében az érték kedvező!) 11 A MODERN PÉNZ LÉNYEGE, A PÉNZTÖMEG MEGHATÁROZÁSA A pénzforgalom nagy része ún. számlapénz formájában bonyolódik, amely egyszerűen mint banki könyvelési tétel jelenik meg. FONTOS! A mindennapi életben a pénz fogalma alatt a készpénzt értjük, ez azonban az összes pénzmennyiségnek csak egy kis hányadát jelenti. KÉSZPÉNZ SZÁMLAPÉNZ GYAKORLATI SZEREPE UGYANAZ,

CSAK A MEGJELENÉSI FORMÁJA MÁS! Minél fejlettebb egy gazdaság pénzügyi rendszere, annál kiterjedtebb a készpénzkímélő fizetési módok alkalmazása. ARÁNYOK a század elején: Megnevezés/év Európa % 1913 15,3 26,4 58,3 100,0 Arany Bankjegy Bankszerű fizetések USA % 1928 0,3 37,7 62 100,0 1913 27,6 1928 15,4 72,4 100,0 84,6 100,0 MÁS megközelítésben beszélhetünk: - JEGYBANKPÉNZRŐL - KERESKEDELMI BANKI PÉNZRŐL LÉNYEGI KÜLÖNBSÉG! KERESKEDELMI BANKPÉNZ: A pénzintézet pénzteremtése révén, számlapénz formájában jön létre, és csak az adott ügyfélkörön belül érvényes! JEGYBANKPÉNZ: A gazdaság egészére érvényes hatókörrel bír! A jegybank is számlapénzt teremt, és szükség esetén azt váltják át készpénzre, vagyis BANKJEGYRE! A JEGYBANKPÉNZ = MONETÁRIS BÁZIS, “nagy erejű pénz”-nek is nevezik. Lehet: • készpénz • számlapénz KERESKEDELMI BANK által teremtett eszköz: csak SZÁMLAPÉNZ formát

ölthet! A modern pénz tehát nem más, mint a bankkal szembeni KÖVETELÉS, vagyis BANKPASSZÍVA. Mégpedig olyan bankpasszíva, amely betöltheti a pénzfunkciót! EZÁLTAL betöltheti a • fizetési • forgalmi • felhalmozási funkciókat egyaránt. 12 A kérdés az, hogy mikor képes betölteni ezeket a funkciókat? • azonnal? • vagy későbbi időpontban? A szűken értelmezett, ún. TRANZAKCIÓS PÉNZ-nek azon bankpasszívákat nevezzük, amellyel azonnal rendelkezhet a tulajdonosa, azonnal képes betölteni a pénzfunkciót! Ilyenek: • KÉSZPÉNZ • LÁTRA SZÓLÓ BETÉTEK A tágan értelmezett, ún. KVÁZIPÉNZ: - az M1-en túl a lekötött betéteket is magába foglalja. ÖSSZEFOGLALVA : A modern pénz olyan bankpasszíva: • mely képes betölteni a fizetési, forgalmi, felhalmozási funkciókat, • pénz csak a bankrendszeren kívül értelmezhető. M1 13 A MODERN PÉNZ TEREMTÉSÉNEK MÓDJAI A pénz teremtésének két fő módja van: 1.

Hitelnyújtás 2. Külföldi deviza vétele (bank által!) l. HITELNYÚJTÁS Vállalatunk hitelt kér a termelés folytatásához. Hitelszámla + 1.000000 Betétszámla + 1.000000 Betétszámla: azt mutatja, hogy a vállalat “mennyit költhet el”? Hitelszámla: a vállalattal szembeni követelését, az általa nyújtott hitelt jeleníti meg. Az eddigi fogalmakkal: KERESKEDELMI BANKPÉNZ SZÜLETETT, mely az adott bank ügyfélkörén belül alkalmas fizetésre. a. / Vásárlás esetén: ha mindkét vállalat a mi bankunknál vezeti a számláját HITEL: “A” váll. 1000000 Betét: “A” vállalat 1.000000 Betét: “A” váll. - 500.000 Betét: “B” váll. + 500.000 14 b/ ha a “B” vállalat nem a mi bankunknál vezeti számláját. I.BANK Jegybanki betét: -500.000 JEGYBANK Betét: (“A”) - 500.000 I. bank betét: -500000 II. bank betét: +500000 II. BANK Jegybanki betét: + 500.000 Betét "B" + 500.000 Mi történt most? Bankunk a

saját ügyfélkörén. belül érvényes kereskedelmi bankpénzével nem tud közvetlenül fizetni Jegybanki funkció: a központi bank a pénzintézetek számára számlát vezet. E számlák a bankok közötti elszámolás eszközeiként jelennek meg. Hogyan ér véget a körforgás? A PÉNZ MEGSEMMISÜLÉSE A HITEL VISSZAFIZETÉSÉVEL TÖRTÉNIK. Az árut eladtuk, befolyt a pénz - vissza tudjuk adni a hitelt. 15 2. A BANK DEVIZAVÁSÁRLÁSA DEFINÍCIÓ: VALUTA: készpénz DEVIZA: valutára szóló követelés (számlapénz, csekk) Miért van más árfolyama a devizának? Ha azt akarom, hogy a devizából készpénz legyen - ez költségekkel jár! A pénzteremtés másik módja: DEVIZAVÁSÁRLÁS. Pl a vállalat exportált 100000 DM értékben A német márkát a hazai rendszer keretei közé kell illeszteni. A bank megvásárolja devizánkat (140 Ft/DM) árfolyamon, ez megjelenik a betétszámlákon. DEVIZA BETÉT (“A” váll.) + 1.400000 Ft értékben + 1.400000 A

bankrendszer EGÉSZÉT tekintve megnőtt a forint mennyisége, tehát pénzteremtés történt. A bank, aki devizával rendelkezik, a német jegybankkal szembeni követelést szerzett. A pénz megsemmisülése a deviza eladással történik. (Nem feltétlenül “A” vállalat!) Deviza: -1.400000 Ft ÖSSZEGEZVE: A pénz teremtésének módja: • hitelnyújtás • bank devizavásárlása A pénz megsemmisülése: • hitel visszafizetése • deviza eladása Betét: (“X” vállalat) -1.400000 Ft 16 PÉNZTEREMTÉS A BANKRENDSZER EGÉSZÉBEN ÁLLÍTÁS Ha egységnyi pénz a bankrendszerbe kerül - megtöbbszöröződik. Ezt nevezzük: MULTIPLIKÁTOR-HATÁSNAK! Pl. Tegyük fel, hogy 1000 Ft jelenik meg valamely pénzintézetben Ez a különböző bankokban történő fizetések és hitelnyújtások során milyen összesített hatással jár? I. BANK Jegybankpénz: +1000 Ft Betét (“X”) +1000 Ft Pénzintézet: pénz érkezett a bankba “A” vállalat: kaphat-e hitelt?

tehát hitelt kell nyújtani kamatot kell fizetnie! kamatbevételre szert tenni! KÖZPONTI BANK kötelező tartalékrátát határoz meg! (Betétállományuk adott %-át jegybankpénzben tartalékolják!) Ez legyen most 10% Mennyi hitelt nyújthat a bank? A problémát 3 részre kell bontani: l. Alapeset: Minden vállalat a hitel összegét olyan vállalattól történő vásárlásra fordítja, amelyik másik banknál vezeti számláját. “A” vállalat I. bank, “B” vállalat II. bank, “C” vállalat stb. Amerikai bankrendszer jellemzőinek felel meg! (Sok kis bank működik.) 17 2. Eset: “A” vállalat a kapott hitelt “B” vállalattól való vásárlásra fordítja, majd “C”-re - mindannyian az I. banknál vezetik számlájukat. Megfeleltethető az egy jegybank, egy kereskedelmi bank konstrukciónak. 3. Eset: Az “A” vállalatnak nyújtott hitel összegének • egyik hányada ügyfélkörön kívülre esik • másik részét ügyfélkörön belüli

fizetésre fordítják Első esetben az összes pénzmennyiség: 1000 + 900 + 810+.+ 9 92 93 9n + + +.+ +) 1000 * (1 + 10 10 10 10 A zárójelen belül végtelen sort láthatunk. Az általános 1 + q + q közelítő összegképlete: 2 + q 3 +.+ q n + sor 1 , ha q < 1 és n ∞ . 1− q Tehát 1000 * 1 9 1− 10 = 10000 Jelen esetünkben minden egyes pótlólagos forint 10-szeresére növekszik (10% ráta mellett) MULTIPLIKÁTOR = A TARTALÉKRÁTA RECIPROKÁVAL m= 1 t m = multiplikátor, t = tartalékráta valóságban ennél kisebb értéket tapasztalhatunk, okai: • a bankok a kötelező tartalékrátán kívül is képeznek tartalékot, • a fizetések során készpénzkiszivárgás történik. 18 III. A PÉNZÜGYI POLITIKA A pénz összekapcsolja az egyes gazdasági szereplőket, és a köztük lévő viszony alapját képezi. Modern gazdaságokban a FŐ TEENDŐ az alábbi négy pontban foglaltak optimális (lehetőség szerint) helyzetének

megvalósítása: • • • • Infláció Fizetési mérleg Belső költségvetési egyensúly Gazdasági növekedés (munkanélküliség) A négy fő gazdasági cél bármelyikénél kedvező változást érünk el, valamely másik tényező értéke kedvezőtlen módon alakulhat. Mindig el kell dönteni, hogy az éppen aktuális gazdaságpolitikai elvárások sikeres megvalósítása mely pontokon igényel pozitív irányú változást. Minden esetben a különböző részérdekek összehangolását kell megtenni. Ennek eszközeit és módját nevezzük pénzügyi politikának FELÉPÍTÉSE PÉNZÜGYI POLITIKA MONETÁRIS POLITIKA KÖLTSÉGVETÉSI POLITIKA DEVIZAPOLITIKA 19 MONETÁRIS POLITIKA A pénzkínálat szabályozását és ezzel antiinflációs politika folytatását tűzi ki célul. Az eddigi pénzteremtés, pénzmegsemmisülés vizsgálata után, vizsgálni kell és szabályozni szükséges a jegybank és az üzleti bankok pénzteremtési szabályozását. A

pénz kínálata nem más, mint a MONETÁRIS BÁZIS * MULTIPLIKÁTOR MS = m * MB - monetáris bázis MS - pénzkínálat; m - multiplikátor Vagy az m-re, vagy az MS - re kell hatást gyakorolni szabályozás esetén. A központi bank milyen eszközökkel próbál hatni? A szabályozás két csoportja: l. Direkt 2. Indirekt eszközök Ad. /l DIREKT SZABÁLYOZÁS Közvetlenül a szabályozó tényező értékét határozza meg. (Pl. Kamat konkrét nagyságát, a kihelyezendő hitelek globális összegét) Ad. /2 SZABÁLYOZÁS INDIREKT ESZKÖZÖKKEL: • • • • • Kötelező tartalék, Refinanszírozás, rediszkont Kamatpolitika Nyíltpiaci műveletek Erkölcsi ráhatás KÖTELEZŐ TARTALÉKRÁTA: Jegybank előírja: tartalékráta = készpénz + jegybanki ⋅ betét kereskedelmi ⋅ bank ⋅ összes ⋅ betéte Ezzel nem a bankok napi likviditását kívánja szabályozni, hanem a kereskedelmi bankok pénzteremtési korlátait! Általában hosszabb időtávra szóló

döntést jelent! Magyarországon jelenleg 16%, mely a nemzetközi összehasonlításban is magasnak mondható. Tartalék utáni kamat: 2% A szabályozás konkrét eredményei: Tartalékráta nő csökken a kereskedelmi bank kevesebb hitelt tud nyújtani, multiplikátor ergo a pénz mennyisége is csökken! 20 Ellenkező esetben fordítva! REFINANSZÍROZÁSI POLITIKA “Finanszírozás finanszírozása” A kereskedelmi bank által nyújtott hitel mögött jegybanki forrás áll, vagyis pótlólagos központi banki forrásról van szó, amely a hitelnyújtás lehetőségeit növeli. Ha a hitelkeretet növelik, - a pénzintézet hitel-kihelyezési lehetősége nagyobb lesz. Ha a refinanszírozási hitelkeretet csökkentik, a kereskedelmi bank forrásoldala, a hitelkihelyezés kevesebb lesz HITELTARTALÉK ALAPTŐKE BETÉT REFINANSZÍROZÁSI HITEL Egyszerűsített banki mérleg Magyarországon a rövidlejáratú refinanszírozás szerepe csekély! Hosszúlejáratú

refinanszírozás pedig jellemzően külföldi-források továbbadásához kapcsolódik. (pl Start, Egzisztencia stb.) REDISZKONTPOLITIKA A refinanszírozáshoz tartozik. Lényege: A váltóformához, mint speciális hitelhez kapcsolódik. A váltót forgathatják, leszámítolják vagy más néven DISZKONTÁLJÁK. Ha a Kereskedelmi Bank nyújtja be az értékpapírt a Központi Bankhoz, akkor rediszkontálásról, v. viszontleszámítolásról beszélünk Minden rediszkontálás refinanszírozás, de nem minden refinanszírozás rediszkontálás! (Hiszen ez a hitel a váltóhoz kötött!) 21 KAMATPOLITIKA A refinanszírozási hitelek kamatlábának változtatásával, a gazdálkodók pénzkeresletén keresztül kívánnak hatni a pénzmennyiség alakulására. MECHANIZMUS: • kereskedelmi bank 10%-ért kap refinanszírozási hitelt • 15% kamatláb mellett adja a hitelt a vállalatoknak. Ha a refinanszírozási kamatlábakat 14%-ra emelik, akkor azokat a Kereskedelmi bank is

emeli, a gazdálkodók hiteligénye (pénzkereslete) csökken! Ez áttételesen hat, és a reakciók ettől eltérhetnek, mivel: • a vállalati költségen belül a kamatköltség nem jelentős, • áthárítható a vevőre, partnerre, • ha a piac kedvező, elfogadják a magasabb kamatlábakat stb. NYÍLTPIACI MŰVELETEK EHHEZ NAGYMENNYISÉGŰ ÁLLAMPAPÍR SZÜKSÉGES! A jegybank egyszerűen eladja, v. megveszi az állampapírokat! Pl ha állampapírt veszek, ezáltal hitelt nyújtok az államnak, csökken a forgalomban levő pénzmennyiség (és fordítva)! Az Egyesült Államokban ez nagy szerepet kap, mivel jelentős állampapír van forgalomban! Segítségével: a pénzmennyiség azonnali változtatására van lehetőség RUGALMAS ESZKÖZ! A MÓDSZER JELLEMZŐI: • AUTONÓM - kizárólag az ország központi monetáris hatóságának döntésétől függ. • RUGALMAS - naponta lehet változtatni, • KÖZVETLEN - hatása azonnal érvényesül. A jegybankok kötnek ún.

visszavásárlási megállapodásokat, de megállapodnak, hogy a Kereskedelmi Bank adott időpontban visszavásárolja. FŐ ELŐNYE: rövid távra forrást biztosit a Kereskedelmi Bank számára. ERKÖLCSI RÁHATÁS Nehezen megfogható, számszerűsíthető eszköz. Központi monetáris hatóság egyeztetéseket folytat a pénzintézetekkel - célja elérése érdekében. A PÉNZKERESLET Három fő elemet különíthetünk el a vizsgálatnál: • TRANZAKCIÓS PÉNZKERESLET - kiadás - bevétel nem esik egybe, ezért pénzt kell tartanunk! 22 • ÓVATOSSÁGI pénzkereslet - kapcsolódok a tranzakciós pénzkereslethez. Természetesen itt a bevételi kiadási struktúra hosszabb ideig eltér, ezért több pénzt kell tartanunk! • SPEKULÁCIÓS pénzkereslet - ez a reálkamat nagyságától függ! no min ál ⋅ kamatláb = reálkamatláb ⋅ % inf lációs ⋅ ráta (Nominál kamatláb = egy éves lekötésű betétek után realizált kamat!) A spekulációs pénzkereslet

alacsony reálkamat mellett magas, hiszen valószínűen széles az egyéb befektetési köre, melyek magasabb hozamot biztosítanak. 23 KÖLTSÉGVETÉSI POLITIKA ÁLTALÁNOS CÉLJA: Hosszú távú gazdasági növekedés biztosítása (Nem oldható meg az egyének érdekeltségi szintjén.) MAGÁBAN FOGLALJA: • • • • • infrastrukturális beruházásokat, oktatási hatékonyságának javítását, társadalmi stabilitás elősegítését, szociálpolitikai döntéseket, adópolitika meghatározását stb. A KÖLTSÉGVETÉSI POLITIKÁN, BELÜL A GAZDASÁGPOLITIKA CÉLJA: 1. A gazdaságra jellemző ingadozások keretek közé szorítása, 2. A gazdasági növekedésen keresztül a munkanélküliség szintjét visszaszorítani Tapasztalat: az INFLÁCIÓ és a MUNKANÉLKÜLISÉG nem tartható egyidejűleg alacsony szinten. Nálunk mindkettő növekedett az elmúlt években. STAGFLÁCIÓ: Kellemetlen állapot! A gazdaság és a gazdaság teljesítőképessége stagnál,

ezzel egyidejűleg az infláció nő. A költségvetési politikában a kívánt célok eléréséhez milyen eszközök állnak rendelkezésre? Két fő csoport? l. Adózás 2. Közkiadások kérdése TÖRTÉNETI ELŐZMÉNYEK: Mikor és milyen okból kezdett az állam a gazdasági működésbe beleavatkozni? 24 Kezdet: 1929-33. Túltermelési válság Klasszikus közgazdaságtan hívei azt vallották: “Minden kínálat megteremti a saját maga keresletét.” SAY-DOGMA Vagyis: nem alakulhat ki túltermelési válság, mivel a gazdaság különböző “öngyógyító” folyamatok révén automatikusan kilábal a recesszióból! Hol a hiba? A pénz “felhalmozási” funkciójánál. Ekkor már nem lehet igaz a tétel! A válság elemzésénél a valós okok közül két tényező vizsgálata fontos: Egyik: a munkabér kettős jellege: • A tulajdonos szempontjából a bér, a költségek közül egy. Ő abban érdekelt, hogy a fizetések minél alacsonyabbak legyenek! •

Makroszinten a bér nem más, mint az áru- és szolgáltatások realizálásához szükséges kereslet egy része. Mikor van probléma? Ha az árumennyiség gyorsabban nő, mint a munkabérek összege. Ez történt az 1929-es válságot megelőző évtizedekben. Persze más elméletek is születtek a válság elemzésére: • a tőzsdén lehetőség nyílt hitel igénybevételével történő vásárlásra - hitel mögött nem volt fedezet, amikor az árfolyamok csökkentek, a hitellel történő finanszírozás súlyosabbá tette a helyzetet - a rendszer összeomlott. • más: az ezüst folyamatosan veszített értékéből az aranyhoz képest (1925-ben az ezüstárat 100-nak veszem, 1926=90, 1932=40 egység). Mivel pedig Kína, India ezüstvalutát alkalmazott - az érintett országok vásárlóképessége csökken, az áruk realizálása nehézségekbe ütközik, • más: az I. világháború után a stabilizálódás folyamán az USA-ban és Nyugat-Európában párhuzamos

kapacitások jöttek létre és ez nagymértékű árumennyiség-növekedést okozott. Hiba lenne a válság kitörését egyetlen okra visszavezetni. Az elméletek nagy többsége tartalmaz valamit az igazságból, és ezek összessége jelentheti a talány megoldását. 25 A VÁLSÁG MECHANIZMUSA A tény: a válság bekövetkezett. Ez egy speciális folyamat, ahol a gazdaság egyre mélyebbre süllyedt. Spirál: Kisebb a kereslet csökkenek az árak Ha termelés volumene csökken tulajdonos csökkenti a termelést. a munkásokat elbocsátják, Makroszinten: nem kap bért kereslet tovább csökken Azt tehát láttuk, hogy a SAY-dogma nem teljesült, viszont a problémát meg kellet oldani! Ki az aki vásárolhat, ha nincs is pénze? KEYNES közgazdász által javasolt mód: Az állam pótlólagos keresletet támaszt, amivel betölti a kínálat-kereslet közötti űrt. A BEAVATKOZÁS MECHANIZMUSA Lényege: Pótlólagos vásárlóerőt kell juttatni a gazdaságba, ügyelve

arra, hogy az árumennyiség ne növekedjék. Ekkor ugyanis egységnyi pótlólagos állami keresletbővítés a gazdaság egészében - a multiplikátor hatása elvén - többszörös bővülést eredményez! USA - 1933. Roosevelt döntése alapján kezdetét vette az ún NEW DEAL • utakat, repülőtereket, közműveket építettek, • mezőgazdasági termelőknek állami támogatást adtak - ha nem vetettek, vagy levágták az állatállomány egy részét Ugyanezen időben Németországban • A nem termelő beruházások a fegyverkezés és hadiipar fejlesztésének formájában jelentek meg. KEYNES elvárásainak ez megfelelt, hiszen milliók jutottak munkához az inproduktív szférában. Bár az alapfilozófia mindkét országban megegyezett, az USA módszere jobban megfelelt az elvárásoknak, hiszen, a hosszútávú, gazdasági növekedést segítette elő az utak, a közművek, infrastrukturális beruházások fejlesztésével. 26 A BEAVATKOZÁS ESZKÖZEI A

költségvetés-politika céljairól (a gazdasági ciklusok ingadozásainak keretek közé szorítása, a munkanélküliség, infláció alacsony szinten tartásáról) már szóltunk. Ezen célok elérése érdekében: • az adózás • a közkiadások eszközeit alkalmazták. A megfogalmazott célok megvalósítása nem kizárólag a költségvetési politika feladata, hanem szükség van a hatékony “csapatmunkára”. Ha pl. recesszióra utaló jelek vannak: l. intézkedésekkel: • csökkentem az adókat • újabb közkiadási programok beindítását kezdeményezem ekkor többletkereslet jelenik meg, 2. a monetáris politika eszközeivel: • pénzmennyiséget növelő, • kamatláb csökkentő lépéseket tehetek ezáltal élénkítem a beruházásokat! Konjunktúra esetén: • a gazdaság felpörög • inflációs ráta magas intézkedés: adókulcsok emelése, közkiadás visszafogása monetáris: pénzkínálat csökkentése, kamatláb emelése Általános

megfogalmazásban: • Ha a recesszió várható - erősítő kúra • Ellenkező esetben - gyengítő AZ ESZKÖZÖK: l. AUTOMATIKUS ESZKÖZÖK, ún stabilizátorok működnek hatókörük, méretük korlátozott, de a problémák külön beavatkozás nélkül is megoldódnak! Pl. munkanélküli segély, progresszív adózás 2. DISZKRECONÁLIS ESZKÖZÖK: az öngyógyító eszközök mellett az eseti beavatkozásra is szükség van! Pl. közmunkákat, eseti kifizetéseket, adókulcsokat változtatják Rövid távú egyensúlyhiány esetén a fenti eszközök alkalmazása nem célszerű, mivel egyik sem hoz gyors eredményt. A MONETARISTÁK KEYNES - a kapitalista gazdaság válságát az állami beavatkozás szerepének növelésével kívánta megoldani. 27 Elgondolásának lényege: • az állam a pótlólagos kereslet teremtésével megnöveli a kibocsátást - nő a foglalkoztatottsági szint - a gazdaság jobban kihasználja a potenciális lehetőségeit. FRIEDMANN - a

chicagói iskola képviselője szerint az elgondolás hamis, mivel a kiinduló feltételezésekkel nem élhetünk. A MONETARISTÁK szerint - a keynesi módszereket alkalmazva hosszabb távon nem tudnak a gazdaság szereplői változást elérni. Szerintük célszerű: • sok évre meghatározni a pénzmennyiség bővítésének tervezett ütemét. A fő ellenfél itt: az infláció. Ennek az elméletnek is vannak ellenzői. 28 IV. A PÉNZÜGYI RENDSZER SZEREPE A GAZDASÁGBAN A PÉNZÜGYI RENDSZER: olyan • • • • • • piacok, egyének, intézmények, törvények, szabályok, technikák összessége, amely lehetővé teszi a pénz- és tőkekapcsolatokat a gazdaságban. ELSŐDLEGES FELADATA: A keletkező szabad tőkék, megtakarítások eljuttatása a felhasználókhoz (hitelfelvevőkhöz) A pénzkereslet, - kínálat mechanizmusán át kialakul a hitel ára, a kamatláb. Az értékpapírok árfolyama, a rendelkezésre álló hitel mennyisége együttesen

befolyásolják a gazdaság egészének működését. A pénzügyi rendszer a modern gazdaságok egyik legfontosabb közvetítő csatornája. Egy nemzetgazdaság működésének egyik legfontosabb feladata a fellelhető erőforrások allokációja (elosztása), annak érdekében, hogy a gazdaság szereplői árukat, szolgáltatásokat hozzanak létre a társadalom számára. A cserét a pénz közvetíti FÖLD ÉS EGYÉB TERMÉSZETI ERŐFORRÁSOK MUNKAERŐ ÉS VÁLLALAT TERMÉKEK ÁRAMLÁSA ÁRUK ÉS SZOLGÁLTATÁSOK VEZETÉSI ISMERETEK TŐKEJAVAK PÉNZ A GAZDASÁGI RENDSZER A kérdés az, hogy a fenti kapcsolatokban a gazdasági rendszer mennyire hatékonyan hajtja végre az erőforrások allokációját. Azt mondhatjuk, hogy annál hatékonyabb egy erőforrás-allokációs mechanizmus, minél nagyobb áru- és szolgáltatás mennyiséget képes előállítani egységnyi erőforrás bevonásával. Két gazdasági formáció alakult ki a történelemben: 1. a piaci

mechanizmusokra bízza az erőforrások elosztását, melynek alapja: a kereslet-kínálat önszabályozó ereje (túltermelési válság - pazarlás!) 2. Teljekörű állami szabályozás, direkt gazdaságirányítási rendszerrel érhető el az erőforrások leghatékonyabb elosztása (bürokrácia, szocializmus) Jelenlegi tudásunk szerint az erőforrások piaci allokációja a leghatékonyabb megoldás, de természetesen ez sem tökéletes. A tökéletes piac néhány ismérve: 29 • a piaci szereplők tökéletes informáltsága, • a piaci szereplők közül mindenki árelfogadó (nincs monopólium, erőfölény) • nincsenek adók, vámok, torzító külső hatások Könnyen belátható, hogy sehol a világon nem teljesülnek a fenti piac alapját képező kritériumok. A GAZDASÁGI KÖRFORGÁS EGYSZERŰSÍTETT SÉMÁJA: FOGYASZTÁSI KIADÁSOK TERMÉKEK + SZOLGÁLTATÁSOK TERMELÉS (üzleti + kormányzati szféra) FOGYASZTÁS (többnyire háztartások) MUNKAERŐ

JÖVEDELEM A körforgás folyamat a cserén alapul. Színhelye: maga a PIAC. A piacok, a kereslet-kínálat szabályszerűségeit követve kialakítják az erőforrások, termékek, pénzügyi eszközök árát. A gazdásági rendszerben három különböző típusú alapvető piac működik: • ERŐFORRÁS PIAC, • TERMÉKPIAC Pénzáram • PÉNZÜGYI PIAC. Pénzáram TERMÉKPIAC Termékáram Termékáram Tőkeáram TERMELÉS Tőkeáram FOGYASZTÁS PÉNZÜGYI PIAC Pénzügyi eszközök, Jövedelem, Pénzügyi szolgáltatások árama Jövedelem Jövedelem ERŐFORRÁSPIAC Munkaerő Munkaerő 30 TERMELÉSHEZ: erőforrásra van szükség • ez az erőforrás és pénzügyi piacról szerezhető be! A HÁZTARTÁSOK: saját munkaerejük áruba bocsátásával jutnak jövedelemhez. • részben elköltik • részben megtakarítják - ez a pénzügyi piacon át visszajut a termeléshez! A munkaerő is erőforrás, sőt a tőke is! 31 A PÉNZÜGYI PIAC ÉS PÉNZÜGYI

RENDSZER A MEGTAKARÍTÁS a jövedelemnek el nem költött része. Ez nem csapódik ki a gazdasági egészéből- fogyasztás formájában. A megtakarító jelenbeli pénzét jövőbeni pénzre szóló követelésre váltja (értékpapír vásárlás, bankbetét formájában! Vagy fordítva: A jövőbeni keletkező megtakarítását, cseréli el. a kibocsátó, a megtakarító jelenlegi megtakarítására Ennek a cserének a közvetítése a PÉNZÜGYI PIACOK feladata. A pénzügyi piac - a pénzügyi rendszer lüktető centruma! Itt HATÁROZÓDIK MEG: • a rendelkezésre álló hitel összege, • kialakul a piaci kamatláb - ezzel együtt az értékpapír árfolyama. A megtakarítások nagy része a pénzügyi piacokon keresztül visszakerül a gazdasági vérkeringésébe ezzel forrást teremt az üzleti és kormányzati szféra befektetéseihez. BEFEKTETÉS: itt tágabb értelemben, tőkejavak (épület, gép, berendezés, nyersanyag, félkész-, és késztermék) A jövőbeni

fizetésre szóló ígéretek különböző megjelenési formát öltenek: • • • • részvények, kötvények, bankbetétek, biztosítási kötvények stb. SAJÁTOSSÁGUK: A befektetett tőke visszatérítésén túl bizonyos jövőbeni többletjövedelmet helyeznek kilátásba (pl. osztalék, kamat, tőkenyereség stb.) Mindegyik más és más mértékű kockázatot hordoz magában A kilátásba helyezett többletjövedelem = • egyrészt kockázatvállalás • másrészt a várakozás ellenértékeként is felfogható! 32 PÉNZÁRAM A MEGTAKARÍTÁSOK FELHASZNÁLÓI ÜZLETI KORMÁNYZATI SZFÉRA MEGTAKARÍTÓK PÉNZÜGYI ESZKÖZÖK, JÖVEDELMEK, PÜGY-I SZOLGÁLTATÁSOK ÁRAMA HÁZTARTÁS HOGYAN VÁLIK A MEGTAKARÍTÁS, A BEFEKTETÉS FORRÁSÁVÁ? Három csoportba sorolható az út: 1. A megtakarítás a befektetőnél képződik (önfinanszírozás!) 2. A megtakarító pénze újraelosztással kerül a befektetőhöz: a) végleges újraelosztással, többnyire az

állami költségvetésen keresztül, adók, és támogatások formájában, b) közvetlen ideiglenes újraelosztással., többnyire értékpapírok formájában 3. kereskedelmi bankok pótlólagos pénzteremtéssel egy implicit újraelosztást hajtanak végre a két fél között. Az l. és 2 a) kivételével a megtakarítások a pénzügyi piac közvetítésével jutnak el azok felhasználóihoz. A PÉNZÜGYI PIAC JELENTŐSÉGE abban áll, hogy a gazdaságban meglévő tőke és tőkefelhasználási igény egymásra találását lehetővé teszi. 33 A MEGTAKARÍTÁS ÉS BEFEKTETÉS KAPCSOLATA MAKROGAZDASÁGI ÖSSZEFÜGGÉSEK: Jövedelem felhasználása: 1. Y = C + I + G + (X - M) ahol, C = fogyasztás, I = befektetés, G = kormányzati kiadás, (X - M) = N export (Export - Import) A jövedelemtulajdonosok így fogyasztásra, befektetésekre, beruházásokra, kormányzati kiadásokra, illetve nettó exportra költhetik jövedelmüket. Finomítva: Ha jövedelmekből levonjuk az

adót és a külföldi átutalásokat, G-T (X - M ± R) ahol T = adó ahol R = külföldi átutalások Yd = C + I + (G - T) + (X - M ± R) 2. Megtakarítás: A jövedelemnek a fogyasztásra el nem költött része, tehát S = Yd - C 3. Ha a gazdaságot zárt, egyetlen szektorként kezeljük, akkor G-T=0 és (X - M ± R) = 0 I=S 4. Ha feloldjuk. a korlátokat, akkor: S - I = (G - T) + (X - M ± R) = Yd - C - I = (G - T) + (X - M ± R) ÉRTELMEZVE: A gazdaságban keletkező megtakarítások és a beruházások csak a költségvetés (GT), ill. a folyó fizetési mérleg egyenlegének (X-M± R) megfelelően térhetnek csak el egymástól! Ez a makroökonómia egyik legfontosabb összefüggése. Ha feltételezem, hogy a folyó fizetési mérleg egyensúlyban van (X - M ± R) = 0, akkor 5. S-I=G-T 34 Tehát a megtakarítások csak akkor képezhetik teljes összegükben beruházások forrását, ha a költségvetés egyensúlyban van. Ha a költségvetés deficites (G

> T), akkor a megtakarítások egy része e hiányt finanszírozza! BERUHÁZÁS NÉLKÜL NINCS GAZDASÁGI NÖVEKEDÉS! 35 PÉNZÜGYI PIACOK CSOPORTOSITÁSA: 1. PÉNZPIAC ÉS TŐKEPIAC, 2. NYÍLT ÉS ZÁRTPIAC, 3. ELSŐDLEGES ÉS MÁSODLAGOS PIAC, 4. AZONNALI ÉS HATÁRIDŐS PIAC PÉNZPIAC ÉS TŐKEPIAC PÉNZPIAC rövid lejáratú ügyletek (néhány órától - 1 évig) TŐKEPIAC általában hosszútávú, egy évnél hosszabb lejáratú ügyleteket foglalja magában. Mindkét piacon PÉNZT CSERÉLNEK PÉNZÉRT! Különböző időpontbeli pénzek cserélődnek A megtakarítók JELENLEGI PÉNZÜKET ELCSERÉLIK A FELHASZNÁLÓK JÖVŐBENI PÉNZÉRE Létezik egy harmadik piac is, ahol nem az időbeliség, hanem a különböző országbeli pénzek cseréjén (konverzión) van a fő hangsúly. A pénzpiac - mivel a rövidlejáratú ügyletek piaca - forrásként a rövidlejárattal keletkező megtakarításokat használja. Ezzel lehetővé teszi a rövidtávú finanszírozási,

likviditási problémák orvoslását Ez a funkció a vállalati forgóeszköz-finanszírozást, valamint a költségvetés - az adófizetés szakaszosságából adódó problémákat hidalja át! A pénzpiac legfontosabb eszközei: • • • • VÁLTÓ (kereskedelmi v. kincstári) KINCSTÁRJEGY RÖVID LEJÁRATÚ BANKBETÉT, -HITEL EGYÉB 36 A pénzpiaci ügyletekre jellemző: • bankszerűség • nagy összegek mozgása A tőkepiac - mivel a hosszú lejáratú ügyleteket foglalja magában - Forrásként a hosszú lejárattal képződő megtakarításokat használja fel. Tágabb értelemben a tőkepiac • hosszú lejáratú hitelek, • értékpapír-piacra bontható Fejlett pénzügyi piacokkal rendelkező országok csak az értékpapír piacot sorolják ide! A tőkepiac legfontosabb eszközei: • • • • • A RÉSZVÉNY A KÖTVÉNY A ZÁLOGLEVÉL A HOSSZÚLEJÁRATÚ BANKBETÉT - HITEL EGYÉB Nemzetközi viszonylatban ezt a piacot EUROPIACNAK, a pénzpiacot pedig

EURODOLLÁR piacnak, a tőkepiacot pedig EUROKÖTVÉNYPIACNAK hívják. NEMZETKÖZISÉG ISMÉRVE: az adott ügyletet ne a hitel valutanemének országában kössék, ahol az adott valuta nemzeti valutaként funkcionál. Az EUROPIACOK fő központja London, fő valutaneme a dollár. 37 A NYÍLT ÉS A ZÁRT PIAC Nyílt piac - nyílt kibocsátás! A lényege: a piacon levő széles befektetői körből (bárkitől) kíván a kibocsátó tőkét bevonni saját üzletébe. Zárt piac - zárt kibocsátás! Előre meghatározott partnerek, kiválasztott befektetői kör tőkéjét célozza meg a jövőbeni felhasználó. Az értékpapírok nyílt piacának kétféle megjelenési formája van: - tőzsdei forgalmazás - tőzsdén kívüli kereskedés. A nyílt piac kézzel fogható példája tehát a tőzsde. Pl: egy vállalati kötvény a tőzsdei bevezetéssel a lejáratig több befektető kezén is megfordulhat. Ekkor ez a kötvény a nyílt piac részét képezi Az értékpapírok

zárt piacának tipikus példája: egy vállalati alaptőke-emelés részvényeinek felajánlása egy intézményi befektetőnek (pl.: nyugdíjalap, biztosító társaság, befektetési társ) 38 ELSŐDLEGES ÉS MÁSODLAGOS PIAC Elsődleges piacon: a pénzügyi eszközök kibocsátása, első eladása történik - vagyis, új, értékpapírok kerülnek forgalomba. Másodlagos piac: a már kibocsátott értékpapírok forgalmazása történik - vagyis, használt, valaki kezén már átment. A formai különbségeken túl közgazdasági, tartalmi különbség is rejlik a két piac között. Elsődleges piacon valósul meg a megtakarítás átalakulása működő tőkévé. Ezen a piacon juthatnak a vállalatok saját tőkéhez: - részvénykibocsátással, kölcsön tőkéhez: - kötvények kibocsátásával. Itt történik a költségvetés kölcsöntőke bevonása: - állampapírok forgalomba hozatalával. A másodlagos piac nem képes a fenti transzformációra, viszont

megteremti a már kibocsátott pénzügyi eszközök eladhatóságát, likviditását. A befektető személye tehát változhat, de ez nem érinti a kibocsátót (közvetlenül). Más aspektustól vizsgálva: Az elsődleges piacon történt kibocsátás: a makrogazdasági szinten a vállaltok rendelkezésére álló saját vagy idegen tőkét, illetve a költségvetési tartozásokat növeli. Egy másodlagos piaci ügylet változatlanul hagyja ezeket. A másodlagos piac léte elengedhetetlen a pénzügyi rendszer zavartalan működése szempontjából. 39 A másodlagos piac funkciói: • biztosítja a befektetések likviditását, • képes összehangolni a különböző lejáratú megtakarításokat és befektetéseket, • információt szolgáltat a befektetőknek és kibocsátóknak. Az első két feladat biztosításával a másodlagos piac növeli az elsődleges piacon kibocsátható értékpapírok számát és volumenét, ezzel növelve a hosszú lejáratú vállalti

beruházásokat - amely növeli a gazdasági növekedést - ergo jólétet eredményez. A hatékonyan működő másodlagos piac a feltétele az aktív elsődleges piacnak. A másodlagos piac egy külső tükör a kibocsátók előtt, és ez határozza meg a jövőbeni tőkeszerzési lehetőségeket. AZONNALI ÉS HATÁRIDŐS PIAC A piacot az üzletek-ügyletek esedékessége szerint ossza fel. Az azonnali (prompt) piacon kötött ügylet jellemzője: • az értékpapírra, • egyéb pénzügyi eszközre kötött szerződés. Azonnali szállításra vonatkozik. Az adásvételi szerződés és teljesítés időben nem tér el egymástól A határidős piacon: - a jelenben kötött adás-vételi szerződésben a felek valamely jövőbeni időpontban teljesítendő szállításban állapodnak meg. 40 V. PÉNZÜGYI KÖZVETITŐ INTÉZMÉNYEK A PÉNZÜGYI RENDSZERBEN PÉNZÜGYI KÖZVETITÉS Pénz A megtakarítások végső felhasználói Pénz Pénzügyi közvetítő intézmények

Megtakarítások Pénzügyi eszközök Legfontosabb intézményei e szolgáltató iparágnak: - értékpapírpiacok - bankrendszer - egyéb pénzügyi intézmények KÖZVETLEN ÉS KÖZVETETT TŐKEÁRAMÁLÁS INTÉZMÉNYEI TŐKEÁRAMLÁS KÖZVETLEN KÖZVETETT ÉRTÉKPAPÍRPIAC, NEM MONETÁRIS TŐZSDE KÖZVETÍTŐK EGYÉB BANKSZERŰEN NEM BANKJELLEGŰ MŰKÖDŐ PÉNZÜGYI INTÉZMÉNYEK PÉNZÜGYI INTÉZMÉNYEK MONETÁRIS KÖZVETÍTŐK KERESKEDELMI (BETÉTI) BANKOK 41 MEGTAKARÍTÁSOK VÉGSŐ FELHASZNÁLÓI: • KTGVETÉSI SZFÉRA • ÜZLETI SZFÉRA • HÁZTARTÁSOK PÉNZ A. Pénz KÖZVETLEN TŐKEÁRAMLÁS ÉRTÉKPAPÍRPIACOK, Pénz TŐZSDE Elsődleges papírok Elsődleges papírok B. KÖZVETETT TŐKEÁRAMLÁS 1. MONETÁRIS KÖZVETÍTŐK MEGTAKARÍTÓK: • KTGVETÉSI SZFÉRA • ÜZLETI SZFÉRA • HÁZTARTÁSOK PÉNZ KERESKEDELMI, BETÉTI BANKOK ELSŐDLEGES PAPÍROK KÖZVETETT PAPÍROK 2. NEM MONETÁRIS KÖZVETÍTŐK BEFEKTETÉSI BANKOK

LÍZINGTÁRSASÁGOK BEFEKTETÉSI ALAPOK EGYÉB 2. NEM BANKJELLEGŰ INTÉZMÉNYEK BIZTOSÍTÓTÁRSASÁGOK NYUGDÍJALAPOK 42 A KÖZVETETT ÉS KÖZVETLEN FINANSZÍROZÁS ÖSSZEHASONLÍTÁSA A pénzügyi közvetítő intézményeket - mint láttuk - két alapvető csoportra lehet bontani. Ez kifejezi azt a kétféle utat, ahogyan a pénzfelhasználók tőkekereslete és tőkekínálata megfeleltethetők egymásnak. Első esetben: megtakarító-végső felhasználó igényei megfelelnek - egymásra találásuk gyorsabbá, biztonságosabbá tétele a feladata a pénzügyi közvetítőnek (közvetlen finanszírozás). Második esetben: A megtakarító - végső felhasználó közé beékelődnek az intézmények, akik a megtakarításokat összegyűjtik, és azok nagyságát, lejáratát, megváltoztatva adják tovább a befektetéseket megvalósító piaci szereplőknek (közvetett finanszírozás). A megtakarító a jelenbeni pénzéért • vagy elsődleges papírt • vagy

másodlagos papírt kap. Közvetlen finanszírozás esetén a döntés és kockázat a befektetőt terheli. Közvetett finanszírozásnál a döntés a befektetőt, a kockázat a közvetítő intézetet terheli. Pl.: A vállalat hitelezésében két befektető működött közre • egyik a vállalt kötényét birtokolta, • a másik bankbetétből nyújtott hitel Mi történik, ha a vállalat csődbe megy? • a kötvényt birtokló lehet, hogy semmit nem kap • a bankbetét tulajdonosa még a kamatra is igényt tarthat! 43 A KÖZVETETT TŐKEÁRAMLÁST BIZTOSÍTÓ INTÉZMÉNYEK KERESKEDELMI BANKOK: • • • • legrégebbi, legfontosabb szereplői a pénzügyi rendszernek. forrásainak döntő része betétformában keletkezik bonyolítja a fizetési forgalmat befolyásolja a forgalomban levő pénz mennyiségét. Fő tevékenysége: a kereskedelem és termelés finanszírozása, valamint a hozzá kapcsolódó fizetési forgalom lebonyolítása. BEFEKTETÉSI BANKOK: •

tőkepiaci értékpapír-kibocsátások, • befektetések megszervezésére, lebonyolítására szakosodott intézmények. Ezen bankok elsősorban az USA, Anglia, Japán tőkepiacain képviselnek jelentős súlyt, mivel itt a kereskedelmi banki és befektetési banki tevékenységet élesen szétválasztották. (Hagyományos fogalmak alapján a befektetési bankok nem igazán bankok, mivel alapvetően értékpapír-műveletekre szakosodott intézmények.) LÍZINGTÁRSASÁGOK: Kialakulásuk és elterjedésük nagy lehetőséget teremett a vállalati fejlesztések finanszírozásában. A lízing gyakorlatilag valamely befektetett eszköz hosszúlejáratú finanszírozása (kisebb kockázat, költségként való elszámolás). 44 BEFEKTETÉSI ALAPOK BEFEKTETÉSI TÁRSASÁG BEFEKTETÉSI ALAP KISBEFEKTETŐK KISBEFEKTETŐK Befektetési alap által kibocsátott befektetési jegyeket a kisbefektetők megvásárolják - ezt a tőkealapot a társaság szakemberei felhasználják,

forgatják - nagyobb hozam reményében mindig az előre meghirdetett eszközbe történik a befektetés. Megkülönböztetünk: ezeken belül: • értékpapír • ingatlanalapokat. • állampapír • vállalati kötvény • részvény. Egy társaság általában több alapot is kezel - érdekeltek a hatékony befektetésbe. Kisbefektetőknek előnyök: • a kockázat minimalizálható, mivel az alapok tőkéjét több eszközbe fektetik (portfolió befektetés). • a befektetés nagy szakmai hozzáértést, informáltságot igényel, amelyet a társaság biztosítani tud. Fajtái: • nyílt végű, • zárt végű alap. 45 1. Nyílt végű alap jellemzői: • a befektetési jegyek bármikor visszaválthatók, • új befektetési jegyet bármikor vásárolhat a befektető 2. Zárt végű alap jellemzői: • nem vállalja a lejárat előtti visszaváltást, • a befektetési jegyek száma nem változik a működési idő alatt. 1. Fennáll a likviditási kockázat

2. Az alap tőke mindvégig változatlan, de rugalmasabb NEM BANKJELLEGŰ PÉNZÜGYI INTÉZMÉNYEK A pénzügyi közvetítő funkció másodlagos. Piaci működő nyugdíjalapok, nyugdíjpénztárak: a tagok rendszeres befizetéseit a tőkepiacon forgatják A biztosítótársaságok, nyugdíjalapok bevételei és kiadásai jól előre jelezhetők - ez lehetőséget ad a szabad pénzeszközök hosszú lejáratú nagy hozamú pénzügyi eszközökbe való befektetésre. 46 VI. ÉRTÉKPAPÍROK BEFEKTETÉSI DÖNTÉSEK ELEMZÉSE Kérdések a befektetés kapcsán: • mennyi a hozama? • milyen a befektetési kockázata? • mennyi időre mondok le a pénzemről? • milyen a likviditása? • lejárat előtt milyen módon és feltételekkel tudom mobilizálni? A döntések meghozatalának két fő alapelve van: 1. A pénz időértékének elve: a különböző időpontbeli pénzek különböző értékkel bírnak 2. A kockázattal kapcsolatos: egy, biztonságos, forint

értékesebb, mint egy kockázatos Ezeket az összefüggéseket és értékeket számszerűsíteni kell. A PÉNZ IDŐÉRTÉKE Ad/1. • jövőérték • jelenérték • nettó érték A pénz jövőértéke FV = C * (1 + r ) n − év(idő ) Jövőérték Induló befektetés Kamatláb 47 Ha felismerik, ez egy kamatos-kamat formula. (ügyeljünk arra, hogy a kamatlábat minden esetben együtthatós formába írjuk fel.) Tegyük fel, hogy befektettem 1000 forintot, 15%-os piaci kamatláb mellett. Az egy év múlva esedékes jövőbeni értéke: 1000 * 115 , = 1150 Ft , a két év múlva esedékes jövőbeni érték pedig: 1000 * 115 , 2 = 1322,5Ft . A jövedelemtulajdonosok számára tehát a jelenbeli 1000 Ft ugyanannyit ér, mintha egy év múlva 1150 forinthoz jut. A pénz jelenértéke 1 PV = C * 1 + r n − év Jövedelem Jelenérték Kamatláb Ez a számítás a jelenérték vagy más néven diszkontálás. Ha 100 Ft-ot befektetek, aminek évi

jövedelme 40 Ft, akkor az első évi 40 Ft a jelenértéket tekintve nem 40 forintot ér, hanem 40 összeget. A második évi 40 forint még kevesebbet ér Annak jelenértéke: 1+ r PV = 40 kamatláb: 15% (1 + r ) 2 PV = 40 = 30,25Ft , 2 115 A befektetés számomra akkor kedvező, ha a jelenértékek összege : PV 〉 100. 48 Nettó jelenérték NPV = − C0 + C1 1+ r + C2 Cn . + + (1 + r ) 2 (1 + r ) n Elvárt hozam Idő Befektetés Lényege: a befektetésből származó pénzáramlást (cash flow-t) a jelenre vetítik (diszkontálják), majd az így kapott értékből kivonják a kezdeti befektetés összegét. Ha az eredmény nagyobb mint 0, akkor az adott lehetőséget elfogadhatjuk. A jelenérték és nettó jelenérték közötti különbség: Pl.: értékpapír: 100 Ft jövedelem: 40 Ft - öt évig elvárt hozam: 25% A pénzáramlás: PV = 40 40 40 + + + = 107,57 Ft . 1,25 1,252 1,255 A nettó jelenérték: NPV = 10,57 − 100 = 7,57 Ft E számításnak

akkor van értelme, ha a piaci kamatláb (r) értékét becsülni tudjuk. Megoldás: eltérő diszkontálást - diszkontrátát (r) alkalmazunk! 49 A KOCKÁZAT HATÁSA Milyen módszerrel tudom az egyes kockázati tényezőket számszerűsíteni? A kockázat számszerűsítése magasabb szintű matematikai-statisztikai ismereteket igényel, de két dolgot a módszerek ismerete nélkül is el lehet végezni: • a kockázat mérését és nagyságát, • a kockázat és hozam közötti összefüggés elemzését. A kockázat általános definíciója: A várt esemény és a ténylegesen bekövetkezett valóság eltérése. hozam A kockázat és a hozam kapcsolatát (a CAPM - a tőke piaci árfolyamok modellje) egy egyenes írja le: Ahol rA = a kockázatmentes kamatláb (rövid lejáratú állampapírok hozama), ha a kamatláb (rA) változik, akkor ez (rB) láncreakció-szerűen módosítja az egyéb kockázati szintekhez tartozó jövedelemelvárásokat is. Ergo adott kockázatot,

már csak nagyobb hozam biztosítása mellett vállalnak a piaci szereplők. rB r kockázat 50 AZ ÉRTÉKPAPÍROK CSOPORTOSITÁSA Az értékpapírok részletes tárgyalása előtt célszerű néhány ismérv alapján a főbb jellemzőket elemezni. JOG SZERINT BESZÉLHETÜNK: • követelést, • részesedést, • áru feletti rendelkezési jogot jelentő papírról. Követelést jelentő: Valamilyen hitelviszonynak feleltethetők meg (adott módon, adott időben megkapja). E körbe tartoznak: ∗ kötvény ∗ váltó Részesedést jelentő papírok: A befektető tulajdonosa az adott vállalatnak, s jogosult a vállalt jövőjét érintő kérdésekben érdekeit érvényesíteni. Ide tartoznak: ∗ részvény ∗ vagyonjegy ∗ befektetési jegy ∗ tulajdonszerzést igazoló értékpapírok Áru feletti rendelkezési jog: (“egyéb értékpapír” kategória) ∗ pl.: közraktárjegy HOZAM ALAPJÁN TÖRTÉNŐ CSOPORTOSÍTÁS: Fontos kérdés: milyen megtérülésre

számíthatok? Feloszthatjuk: • kötött hozamú, • változó hozamú, • átmeneti formákról. Kötött hozamú papírok: 1. Nem kamatozó értékpapírok: A befektető névérték alatt ún. diszkonttal vásárolja meg (névértéken kapja vissza!) Pl: váltó, diszkont kincstárjegy 2. Fix kamatozású papírok: Előre, számszerűen meghatározzuk a kamatot (klasszikus hitelezői jogot testesít meg!) Pl.: kötvény Változó hozamú papírok: A részesedést jelentő papírok tartoznak ide. Nem tudom, hogy a következő időszak hozama mennyi lesz, hiszen az a vállalat által elért profit nagyságától függ! Pl.: részvény Átmeneti formák: ∗ Átváltható kötvény: 51 Kisebb a kockázat, ha egy idő után részvényre válthatom (nem kötelező!). ∗ Lebegő (mozgó) kamatozású kötvény: a fizetendő kamat nagyságát a jövőbeni piaci kamatok arányában határozzák meg. LEJÁRAT ALAPJÁN TÖRTÉNŐ CSOPORTOSÍTÁS: Mennyi időre mondok le a

pénzemről? Lehet: rövid, közép, hosszú és lejárat nélküli értékpapír. Rövid: futamideje egy évnél rövidebb (váltó). Középlejáratú papírok: 1-5 éves futamidejű értékpapírok: kötvények. Hosszúlejáratú papírok: 5 évnél hosszabb futamidejű. Pl: kötvény, záloglevél Lejárat nélküli papírok: végleges pénzlekötést jelentenek, a vállalat működéshez állandó forrást biztosítanak. Pl: részvény ÁTRUHÁZHATÓSÁG SZERINT BESZÉLHETÜNK: • - bemutatóra, • - névre szóló • - rendeletre történő értékpapírról. Bemutatóra: az élhet az adott jogokkal, akinek a birtokában található. Az átruházásnak jogi korlátja nincs. Névre szóló: az átruházásnak meghatározott jogi-technikai teltételei, korlátai vannak. Rendeletre szóló papírok: hitelviszonyt jelentenek, de a későbbiekben a hitelező személye változhat. Az átruházást forgatással kell megvalósítani. Pl: váltó NE KEVERJÜK ÖSSZE: A “látra

szóló” és a “bemutatóra szóló” fogalmak jelentését! A látra szóló: lekötött kategória, a “mikor?” kérdésre felel (azonnal, vagy valamilyen későbbi időpontban élhettek a jogommal). A bemutatóra szóló: - névre szóló fogalompár, a “ki?” kérdésre válaszol (bárki, az értékpapírt bemutató személy). 52 KÖTVÉNYEK Jellemzői: • hitelviszonyt jelentő értékpapír, • klasszikus formája fix hozamú (mozgó kamatozású is létezik) • általában közép- vagy hosszú távra szóló forrásbevonás A névérték: a hitelösszeget jelenti. Félévente, évente kamatjövedelem esedékes A névérték visszafizetése történhet: • egy összegben, a futamidő végén, • futamidő közben, előre megállapodott időpontokban, a hitel részbeni törlesztésére is sor kerülhet. A KÖTVÉNY ÁRFOLYAMA Általánosan: az értékpapír árfolyama egyenlő az abból származó jövedelemnek jelenértékével. Fontos! Az értékpapírok

vásárlása nem más, mint jelenbeli pénz cseréje jövőbeni pénzre, vagy pénzáramlásra. A kötvényből származó jövedelmeknek két nagy csoportja van: 1. kamatfizetés 2. tőketörlesztés Kamatok: K1, K2, K3 . Kn Tőketörlesztés: T1, T2, T3.Tn Árfolyam: 1. Első időszakban esedékes kamat és tőketörlesztés jelenértéke: K1 T + 1 1+ r 1+ r 2. Második időszak: K2 T2 + (1 + r ) 2 (1 + r ) 2 3. Harmadik időszak: n. időszak: K3 T3 + (1 + r ) 3 (1 + r ) 3 Kn Tn + (1 + r ) n (1 + r ) n Általánosságban: 53 Kt + Tt t t =1 (1 + r ) n p=∑ ahol: n = időszakok száma p = árfolyam r = diszkontáláshoz használt kamatláb Kt = t időszakban esedékes kamat Tt = t időszakban esedékes tőkerész (ha t=0, akkor egy összegű a kifizetés.) Milyen tényezők hatnak a kötvény árfolyamára? 1. A piaci kamatláb változása Nézzük meg egy példán keresztül: Pl.: Kötvény névértéke 100 Ft, futamidő 3 év. Névleges kamatláb 10%, hozam: 13% 1. 2.

3. Jövedelem Diszkonttényező Jelenérték 10 10 110 1/1,13 0,885 0,783 0,693 8,85 7,83 76,23 92,91 Árfolyam: 92,91 Módosítottuk a hozamot. 13%-ról 8%-ra 1. 2. 3 Jövedelem Diszkonttényező Jelenérték 10 10 110 1/1,08 0,926 0,857 0,794 9,26 8,57 87,34 105,17 Árfolyam: 105,17 Ft. TÉTEL: a kötvények árfolyama a piaci kamatláb változásával ellentétes irányba mozdul el. Ha a piaci kamatláb nagyobb, mint a névleges kamatláb, akkor az árfolyam névérték alatt található, és fordítva. 2. Az időtényező Az idő előrehaladtával az árfolyam változik . Egyrészt megnyilvánul, két kamatfizetési mozgás eredményeként - periodikusan, másrészt, közeledve az időszak végéhez az árfolyam a névértékhez közelit. Hogyan változik az árfolyam a kamatfizetés időpontjához közeledve? Tételezzük fel, hogy a piaci - és névleges kamatláb 10%. 54 Az árfolyam a kamatfizetés napján: 100%, a következő kamatfizetésig folyamatosan nő

(110%-ig), azt követően lecsökken, hiszen a kamatot kifizették. A mindenkori bruttó árfolyam két részre osztható: - a piaci és névleges kamatláb viszonyából adódó ún. nettó árfolyamra, - a naponta felhalmozódott kamatra árfolyam 110 100 idő K1 K2 K3 K4 55 Fix kamatozású kötvények árfolyama A bruttó árfolyam: arra ad választ, hogy a két tényező együttes hatásaként adott napon mennyiért adom el vagy vehetem egy a kérdéses kötvényt. Pl.: 3 év van hátra, piaci kamatláb 13%, az ár: 92,91 Ft 1994. elején kellene döntenem: (lejárat 2 év, névleges kamatláb 10%, piaci 13%) 1. év 2. év 10 110 Diszkonttényező 1/1,13 0,885 0,783 1. év 1995. I 1-jén 110% 0,885 Jövedelem Ft Jelenérték Ft 97,35 8,85 86,98 94,98 árfolyam névleges kamatláb: 10% piaci kamatláb: 8% névleges kamatláb: 10% piaci kamatláb: 13% névérték 100 idő lejárat 3. Kockázat változása Vizsgálják: - a kibocsátók helyzetét, -

visszafizetés esetleges problémáit - a vállalat általános pénzügyi és ületi stratégiáját. 56 Legismertebb módszer: STANDARD and POOR’s és MOODY’s által készített besorolási mutatók kategóriái: AAA, AA, A BAA, BA, B CAA, CA, C AAA, AA, A, BBB, BB, B, CCC, CC, C, D Mindkét rendszerben a legbiztonságosabb befektetési lehetőség az AAA, amikor is a kibocsátó helyzete, a kamat-és tőketörlesztés fizetésének valószínűsége, a fedezet minősége a legjobbnak mondható. MAGYARORSZÁGI KÖTVÉNYPIAC 1980-as évek elején Magyarországon a kötvény jelentette az “értékpapírt”. Ez jelentette az új forrásbevonási módszert. Kibocsátás Tanács 1983. 1984. 1985. 1986. 1987. 2,8 4,4 3,6 8,3 11,0 1983-87. Pénzintézet Vállalat 6,1 23,8 10,4 54,3 91,1 98,6 72,6 81,3 34,7 Összesen 100% 100% 100% 100% 100% Takarékbetét kamata: 5-6%. Kötvényeké: 10-11% A befektetők számára érdektelen a kibocsátó személye. A piaci kamatok

növekedésével a korábban kibocsátott fix hozamot biztosító papírok egyre inkább veszítettek népszerűségükből. Ebből adódóan az árfolyamok csökkentek - a piaci és névleges kamatok közötti különbség is nő, az árfolyamok “mélyrepülése” következett be 1987. végén Ennek eredményeképpen: 22 pénzintézet, a Pénzügyi Min. és az Értékpapír Ker Kamara megállapodást irt alá közös árfolyam-alakítási politikáról. 1990. június - megnyitotta kapuit a Budapesti Értéktőzsde Az utolsó 1-2 évben (91-93. között) jellemzően zárt kibocsátások történtek, s várható a piac élénkülése is. Magyarországi kötvénykibocsátások 1983-87 között Év 1983. 1984. 1985. 1986. 1987. Kibocsátók Összesen: 23 29 50 72 142 (db) Ebből: lak. 9 21 46 61 121 Jegyzés Összesen: 819 863 2203 5028 17286 (mill. Ft) Ebből: lak. 224 605 1683 3652 12692 57 Zárt kibocsátások 91-93 között: 22db kamat: 21-28 LEBEGŐ KAMATOZÁSÚ

KÖTVÉNY Jellemző: sokkal nagyobb árfolyam-stabilitást eredményez. A kamatot a mindenkor rövid-lejáratú állampapírok hozamának alapján határozzák meg a konkrét kockázati szinttől meghatározott “kamatprémium” hozzáadásával. (Vagyis: kincstári váltók aktuális hozama + “x” %.) Ezzel a módszerrel el lehet kerülni a jelentős árfolyam- veszteséget, de árfolyamnyereséghez sem jutunk. Magyarországon: 1991-ben egyetlen ilyen kötvényt bocsátottak ki. ZÉRÓ-KUPON KÖTVÉNY Más néven: kamatszelvény nélküli, diszkont kötvény - diszkonttal kerül kibocsátásra. Pl.: 5 év futamidő, 100 Ft, kötvény - 5 évig nem kapok más jövedelmet, más az 5 év végén megkapom a 100 Ft-ot. Viszont Jóval névérték alatt bocsátják ki, hogy a várt hozam biztosítható legyen Pl.: Ha 50 Ft-ért vásárolom: 150 * (1 + r ) 5 = 50 , ebből r=14,9% (24,57%) nem??!!?? Előny: 5 évig nem fizetek adót utána. Hátránya: 5 évig nem jutunk jövedelemhez,

ha mégis el akarjuk adni az aktuális piaci kamatoktól függően árfolyama nagymértékben ingadozhat. RÉSZVÉNYEK Jellemzői: - e papírok a vállalat tulajdonlásában szerzett részesedést igazolják - hozama változó, a vállalat működésétől függ, - nincs lejárata, végleges “pénzelköltést” jelent, - nem lehet pontosan meghatározni a tulajdonrészt, - a részvényes felelőssége korlátozott, csak az értékpapír befektetés összegéig terjedhet. Részvényesek jogai: a/ vagyoni b/ tagsági Tagsági: Az értékpapír birtoklója részben tulajdonos is, ezért beleszólási lehetősége van a cég életét befolyásoló főbb döntésekbe. Erre fórumot hoztak létre, a közgyűlést Itt érvényesítheti a tulajdoni hányad arányának megfelelően akaratát. 58 • éves értékelés, • osztalékfizetés mértéke • menedzsment tervei, megválasztása. Ezek lehetnek a közgyűlés napirendi pontjai. Vagyoni jogok: Jövedelemmel kapcsolatos jogok!

Elemei: • osztalékfizetés, • részvény-elővételi jog • likvidációs hányad OSZTALÉK Elért eredmény alapján kerül, annak bizonyos hányada kifizetésre. A névértékhez viszonyítva állapítják meg. A részvény a legkockázatosabb befektetés! Hosszabb távra vonatkozó döntés lehet, hogy az adott évi nyereség egy részét visszatartják, és növelik az eredménytartalékot. RÉSZVÉNYELŐVÉTELI JOG Nem kötelező! Ha a vállalat új kibocsátást tervez, a tulajdonosoknak elővételi joguk van! Másrészt a kibocsátási árufolyamnál alacsonyabb áron juthat az értékpapírokhoz! LIKVIDÁCIÓS HÁNYAD Akkor van szerepe, ha a cég megszünteti tevékenységét. Az eszközök értékesítése és a kötelezettségek teljesítése után megmaradó összeg: egy részvényre jutó részét nevezzük likvidációs hányadnak. A RÉSZVÉNY CSOPORTOSITÁSA 1. Formai 2. Lényegi szempontok szerint Ad/1. Formai szempontok szerint a) bemutatóra b) névre

szóló a) nehezen lehet nyomon követni a papírok útját, és a részesedés nagyságát. Veszélyes! Akié a részvény, azé a vállalat feletti rendelkezés joga! 59 b) Névre szóló: részvénykönyvben jegyzik és ha változás áll be, regisztrálják. Közgyűlés előtt meghatározott időpontig igazolni kell, hogy az értékpapír a birtokában van, ez a szavazati jog előfeltétele! Ad/2. Lényegi szempontok szerint Lényegi szempontok: • elsőbbségi • törzsrészvényes nagy kockázata: a jövedelem-felosztásnál a részvényes a sor legvégén áll! 60 Először a kötvényesek kapják meg a nekik járó kamatot, amelyet a cég adózás előtti nyeresége terhére fizethet ki. Részvények alapjául az adózást követő hányad szolgálhat alapul. A sorrend: • elsőbbségi részvényes • törzsrészvényes, másképp: közönséges részvényes A RÉSZVÉNYEK ÁRFOLYAMA A befektetők összességének az adott vállalatra vonatkozó véleménye és

várakozása tükröződik az aktuális árfolyamban. Minél fejlettebb az információáramlás, annál gyorsabban jelennek mg a legújabb hírek az árfolyamokban. Elméletek: 1. Fundamentális elemzők 2. “Légvárépítők” 3. Chartisták 4. “Vak majom” követői (bolyongók) 1. Fundamentális elemzők Ők a belső érték keresői: az osztalék, a kockázat, a növekedési ráta, a piaci kamatláb figyelői, becslések készítői. Jelmondatuk: az árfolyam nem más, mint a jövőbeni jövedelmek diszkontált értéke (jelenértéke). "Filozófiai" megközelítésben: Po = DIV1 DIV2 DIVn Pn . + + + + 1 + r (1 + r ) 2 (1 + r ) n (1 + r ) n Po = jelenlegi ár (árfolyam) DIVt = t. időszakbeli osztalék (Dividend) Pn = n. időszakbeli ár (árfolyam) Ahhoz, hogy a fenti formát tartalommal töltsék fel, meg kell határozni a keletkező jövedelmek nagyságát, majd becslést kell adni a jelenérték-számításhoz felhasználandó diszkontrátára vonatkozóan

is. Mindez négy fő vizsgálati pontban foglalható össze: a következő időszak várható osztaléka, a várható növekedési ütem, a kockázat valamint a piaci kamatláb szintje. 61 2. “Légvárépítők” Lényegtelen: mi a vétel motivációja - Hisz a csodákban,(pl. Hollandia, tulipánhagymák (1600-as évek) vagy Bp IBUSZ részvény (1990) - 1000 Ft - 4990 Ft-ért - Fotex Stratégia: ma megvenni, holnap haszonnal továbbadni! (Pl.: pilótajáték!) A légvárépítés módszere nemcsak speciális esetekre alkalmazható, hanem általános üzleti stratégiát is alapozhatunk erre. Hosszabb távú tendenciákat is próbál jelezni, de nem tud semmit a holnapi árfolyamokról. A légvárépítők: • a pszichológiai vizsgálódások, • az érzelmek apró rezdüléseinek, • reakciók elemzésének mesterei! Egyszerűen azt nézik, vajon melyik papír mozgatja meg befektetőtársaik fantáziáját 3. Chartisták A légvárépítők és chartisták tetteit hasonló

gondolatok vezérlik. Nem érdekli őket a konkrét részvény tulajdonsága - a vállalat, iparág pozíciója. Speciális tulajdonságuk: a befektetők közeli jövőben várható reakcióit a múltbeli eseményeket feldolgozó grafikonok (Chartok) vizsgálatával próbálják meghatározni. Sokféle módon hoznak létre elemzést segítő grafikonokat Egy: a sok közül árfolyam idő 62 Minden nap bejelölik a “pálcikákat”: • alsó végpontja az aznapi kötések minimális árfolyamát, • felső végpontja a maximális árfolyamát jelöli • vízszintes vonal a napi záróárfolyam értékét jelöli. Rövid idő elteltével érdekes alakzatok rajzolódnak ki. A chartok hívei szerint: az árfolyamok meghatározott formák szerint változnak. Állításuk: az árfolyamok állandó formák által, meghatározott módon változnak, és a képek ismeretében megtudhatjuk a piac szereplőinek mostani és jövőbeni reakcióit. 4. A vak majom követői

(“bolyongók”) Állítják: mivel újabb és újabb információk bombázzák az elemzőket, s az árfolyamok hatékony piac feltételeiből adódóan állandóan változnak, nem lehet és nem érdemes jóslatokba bocsátkozni. Az árfolyamok előre nem látható módon, céltalanul “bolyonganak”. Lényegi probléma: akár a fundamentális, akár a légvárépítő, akár bármilyen egyéb módszert tekintünk a választás alapjául, általában a befektetők nem egy értékpapírt birtokolnak. Más szavakkal új mondjuk: portfoliót képeznek. A nagy kérdés az, hogy a befektető miként állítja össze és milyen elvek alapján menedzseli azt. Értékpapír portfolió: • • • • különböző jogokat megtestesítő, eltérő lejáratú, hozamú eltérő kockázatú papírokat foglal magában. A vak majom követői szerint tehát egy olyan értékpapír-portfolió, melyet jól képzett menedzserek állítanak össze, semmivel sem jobb annál, mint ami úgy

keletkezett, hogy egy “bekötött szemű vak majom célba dobált” a részvénynevekre. Konklúzió: Sokféle megközelítés lehet, más és más fontos a befektetőknek, más és más elmélet alapján írhatják le az árfolyamok mozgását: igazán üdvözítő egyik sem lehet. Abszolút győztes nincs 63 EGYÉB ÉRTÉKPAPIROK 1. LETÉTI JEGY Funkciója nem más, mint a kereskedelmi bankok és szakosított pénzintézetek által kibocsátott értékpapírok megvásárlói forrást biztosítanak a pénzintézet számára. Lényegét tekintve ugyanaz, mint bármely más betét elhelyezése. Meghatározott névértékben, 1-3 éves futamidővel kerülnek forgalomba. Bemutatóra és névre szóló módon egyaránt kibocsátható. 2. ÁLLAMPAPÍROK Államadósságot megtestesítő értékpapír. A deficit finanszírozására szolgál Kockázatmentes befektetés - kis hozam. Lejárat szerint lehet: Rövid bill kincstári váltó Közép note kincstárjegy Hosszú bond

államkötvény Megjegyzés: Hazánkban a rövidlejáratú papírt nevezték kincstárjegynek! 3. KÖZRAKTÁRJEGY A közraktárjeggyel a nagykereskedelmi tevékenységgel együtt járó gondokat próbálták enyhíteni. A fogyasztási javak tárolása mellett az ehhez kapcsolódó hiteltevékenység meghatározó vonása a nagyker-nek. Ennek értékpapírformája a közraktárjegy vagy Warrans Két részből áll: - árujegyből - zálogjegyből. Tehát olyan hitelről van szó, melynek fedezete az adott áru. A két jegy egymástól különülten is foroghat. Az árut csak a két értékpapír együttes megléte esetén hozhatom ki a raktárból, hiszen igazolnom kell a hitel visszafizetését és az áru feletti rendelkezést. 64 4. ZÁLOGLEVÉL Ez az értékpapír a jelzáloghitelezéssel kapcsolatos. A jelzálog: ingatlanokra bejegyzett jog, mely szerint a vagyontárgy birtokosa csak korlátozottan rendelkezhet tulajdona felett. 1824-ben Franciaországban jött létre

Problémák: értékelésből adódó nehézségek! Jelentős kérdés, hogy az ingatlan értékét milyen módon határozzák meg. A gyakorlat az, hogy a pénzintézetek az ügyletnek csak egy részét finanszírozzák, és saját erő meglétéhez kötik a hitel folyósítását, másrészt az ingatlan aktuális értékének csak egy adott hányadát ismerik el a fedezet alapjául. Speciális jelzáloghitelekkel foglalkozó pénzintézet bocsátja ki pénzügyi befektetők számára. E papír viszonylag kis kockázatú, relatíve kis hozamú. 5. A VÁLTÓ A kereskedelemben játszik fontos szerepet. Rövid lejáratú: • hitel és • fizetési eszköz egyben. Azt mondhatjuk, hogy a kereskedelmi hitel értékpapír formája és ennyiben hiteleszköz, ugyanakkor a váltó kibocsátáskor, illetve forgatáskor fizetési eszközként funkcionál. A váltónak két fajtáját különböztetjük meg: • saját • idegen váltót. A saját váltó a kibocsátó fizetési ígéretét

jelenti. Két szereplője van: Kibocsátó (kötelezett) Rendelvényes (kedvezményezett) Kibocsátó, aki a fizetést ígéri, rendelvényes, akinek a rendelete szerint a fizetést teljesíteni kell. Idegen váltó: Az idegen váltó egy három szereplős ügylet. A kibocsátó felszólítja a kötelezettet egy jövőbeni időpontban történő fizetésre a kedvezményezett javára. fizetési felszólítás Kibocsátó Kötelezett váltó Rendelvényes Az idegen váltó akkor válik ténylegesen váltóvá, ha a címzett a váltót cégszerűen aláírta, ezzel jelezve, hogy fizetni fog. 65 Lejárat szerint megkülönböztetünk: • látra szóló (azonnali) • határidős váltót. A váltó, mint fizetési eszköz: Segítségével a kereskedelemben fizetni lehet, kibocsátással forgatással Forgatás szereplői: • forgató, aki a váltót átruházza, • forgatmányos, akinek a javára forgatták a váltót. Elméletileg végtelen számú fizetési teljesítésre fel

lehet használni a lejárati időn belül. A váltó hátoldalán tüntetik fel a tulajdonos nevét. A váltó leszámítolása A váltó birtokosa három lehetőség közül választhat: • megtarthatja a lejáratig, és megkapja a kibocsátótól, • forgatással átruházza, • leszámítoltatja egy bankban. A leszámítolással a bank kifizeti a váltóban szereplő összeget a lejárat előtt - kamatok nélkül - a kedvezményezettnek. (Diszkontálás módszerével!) A váltótörvények szabályozzák a forgalmat 1930 Genf Nemzetközi egyezmény! Magyarországon a váltóforgalom elmarad a lehetőségektől! Ez is saját váltó, és többnyire leszámítolják 66 6. A CSEKK A pénzforgalom jelentős hányadát bonyolítja . Készpénzkímélő fizetési eszköz Azonnali fizetésre szóló, szabványosított formájú fizetési megbízás A csekk értékpapír, mivel megtestesíti a benne szereplő követelést. Előnye a külkereskedelmi forgalomban, hogy forgatással

átruházható, vagyis további fizetések teljesítésére felhasználható. Fontos megjegyezni, hogy csak rendeletre szóló csekket lehet forgatni. A forgatás történhet: • üres forgatással: az eladó cégszerűen aláírja a hátlapján, így bemutatóra szólóvá válik. • névre szóló forgatással: az eladó cégszerűen aláírja és megjelöli az új kedvezményezett nevét.(csak az új kedvezményezett válthatja be a vevő bankjánál) • teljes forgatással: az eladó a cégszerű aláírás után a hátlapra írja, hogy "X, Y" rendeletére. Ebben az esetben a csekk továbbra is forgatható marad. Szigorú alakisághoz kötött értékpapír. SPECIÁLIS CSEKKEK • Keresztezett - csupán számlajóváírásra használható. Kereskedelemben használatos • Utazási - bemutatóra szól - fix címletű • Eurocsekk - utazási csekk továbbfejlesztett változata VÁLTÓ - CSEKK Gazdasági céljaikat tekintve eltérőek! Váltó: fizetési és

hiteleszköz, mindkettő domináns a gazdasági kapcsolatokban. Csekk: csak fizetési eszköz. Sajátossága. nincs lejárata, bemutatáskor kell fizetni “Aki váltót állit ki, annak pénzre van szüksége, aki csekket, annak van pénze.” 67 PÉNZÜGYI SZÁMÍTÁSOK Örökjáradék Olyan pénzáramlásról van szó, melynek - egyrészt minden eleme megegyezik, - másrészt végtelen számú tagból áll. PVö = C 1+ r + C C . + + +. (1 + r ) 2 (1 + r ) n Pvö = örökjáradék jelenértéke C = adott évi jövedelem r = hosszú távon elvárt hozam. A különböző időpontbeli pénzösszegek között az " átváltási arányt" a piaci kamatláb adja meg. PVö = 1 1 * 1 + + + 1 + r 1 + r (1 + r ) 2 C végtelen mértani sor Mivel az 1 bármilyen kis “r” esetén is egynél kisebb eredményt ad, másrészt végtelen elemből 1+ r áll, ezért alkalmazhatjuk: PVö = C 1+ r 1 * 1− 1 1+ r = C 1+ r * 1+ r r

képletet, vagyis PVö = Tehát: ha az elvárt hozam 15% névérték: 1000 Ft, jövedelemtermelő képesség. 12%, akkor 120 = 800Ft -ért veszem a papírt. 0,15 C r 68 Növekvő örökjáradék Jellemzője: - végtelen számú elemből áll - az egyes elemek értéke állandóan nő C (1 + g ) C (1 + g ) 2 C (1 + g ) n PVnő = + + +.+ 1+ r (1 + r ) 2 (1 + r ) 3 (1 + r ) n +1 C Pvnő = növekvő örökjáradék jelenértéke C = első évi jövedelem r = elvárt hozam g = éves növekedési ráta Ezt a képletet is rendezhetjük kiemeléssel. Ekkor a zárójelben levő kifejezés ismét egy végtelen mértani sorra emlékeztet bennünket, egy kikötéssel. A képlet csak abban az esetben alkalmazható, ha a tört értéke egynél kisebb. Akkor ugyanis: Ha g 〈 r , akkor a sor konvergens, tehát PVnö = C r−g Pl. Egy alapítvány az első esztendőben 150000 forintot, míg a további években 4%-kal növekvő összeget szándékozik kifizetni. A hosszútávú kamatláb

12% Mekkora összeget kell elhelyezni, hogy a fenti elvárásoknak eleget tudjanak tenni? PVnő = 150000 150000 = = 1875000 0,12 − 0,04 0,08 Annuitás (évjáradék) jelenértéke Jellemzője: a pénzáramlás minden eleme megegyezik, - véges időszakra vonatkozik: Tudjuk, hogy az árfolyam a jövedelmek jelenértékével egyenlő. PVA = C 1+ r + C C + + . (1 + r ) 2 (1 + r ) n PVA = annuitás jelenértéke C = adott évi jövedelem r = elvárt hozam n = időszakok száma 1 1 PVA = C * 1 − r (1 + r ) n 69 Pl. Négy éven keresztül minden év végén 10 forintot kapok Az első évi 10 forint 10 egyenlő 1,15 8,69 forintot ér, a második évi jövedelem már csak 7,56 forintot és így tovább. Négy év alatt, ha a kamatláb 15 %, akkor 28,53 forinthoz jutok a negyven helyett. Annuitás jövőértéke FVA = (1 + r ) n − 1 r ahol FVA = annuitás jövőértéke r = az időszakra vonatkozó kamatláb, n = időszak Pl.: 20 éven

keresztül minden esztendő végén 1 Ft-ot alapba helyezünk, ahol a kamatláb évi 10%, akkor nyugdíjba vonuláskor: (1 + 0,1) 20 − 1 = 57,27 Ft -ot kapunk. 0,1 Ezt az értéket annuitás-faktornak, vagyis jövőérték-faktornak nevezzük. (1 + r ) n − 1 r Ha tehát nem egy forintot helyezünk az alapba, hanem C-t, akkor a képlet: Általánosságban: FVA = C (1 + r ) n − 1 n 70 VII. ÉRTÉKPAPÍRPIACOK, TŐZSDE Az értékpapír keresletének és kínálatának találkozási helye: értékpapírpiac. Kialakulása egyidős az értékpapírok megjelenésével. A részvény keletkezését 1595-re teszik, amikor holland üzletemberek megalapították a Kelet-Indiai Társaságot. Az értékpapírpiac működését 1602, illetve a Nyugat-Indiai Társaság (1622) megalakulásától számítjuk. Ez sokáig csak az amszterdami tőzsdére korlátozódott 1672 - hosszú lejáratú kötvény (Amszterdam, London, 1679 Párizs) Magyarországon.: 1864 - Budapesti Áru- és

Értéktőzsde 1948-ban megszűnt (Ma a MTV van a helyén) 1990. június 21 Budapesti Értéktőzsde (BÉT) újra megnyitása PÉNZÜGYI PIACOK - ÉRTÉKPAPÍRPIACOK PÉNZPIAC ÉRTÉKPAPÍRPIAC TŐKEPIAC A megtakarítások közvetítése két formában valósulhat meg: • bankbetét, bankhitel, • értékpapír segítségével. Ebből nyilvánvalóan következik, hogy az értékpapírpiac, mint a tőkeközvetítés fő intézménye, szerves részét képezi a pénzügyi piacoknak. 71 FELOSZTÁSUK 1. Az adásvétel TÁRGYA szerint: • részvénypiacot • hosszú távú kötvénypiacot különböztetünk meg. 2. KIBOCSÁTÓK szerint: • vállalati • állami • önkormányzati kibocsátású értékpapírok piaca 3. Az ügyletek LEJÁRATA alapján: • azonnali (prompt) • határidős (termin) értékpapírpiac 4. Elsődleges, másodlagos piac 5. Koncentráltsági fok szerint: • nem központosított értékpapírpiac (ahol az adásvétel földrajzilag szétszórt helyen

történik) • az adásvétel földrajzilag központosítottan zajlik (Pl.: tőzsdeteremben) AZ ÉRTÉKPAPIRPIACOK A KONCENTRÁLTSÁGI FOK ALAPJÁN Az értékpapír-kereskedelem színterei: jegyzett értékpapírok piaca, nem jegyzett értékpapírok piaca tőzsde OTC harmadik piac tőzsdén kívül A tőzsdei jegyzés (a) az értékpapír forgalomban a jéghegy csúcsa! Oda csak a pénzügyileg stabil nagyvállalatok papírjai kerülnek. Az utóbbi években megnövekedett a tőzsdei jegyzésre készülő (b) vállalatok papírjainak piaca. Minden tőzsde saját maga alakítja ki azt a kritériumrendszert, amely alapján a vállalatok tőzsdei bevezetését engedélyezi. 72 Általában a minimumfeltételek: • • • • vállalat állóeszközértéke, az adózás előtti nyereség szintje, nyilvános forgalomba kerülő részvénypakett, részvényesek száma stb. A Budapesti Értéktőzsde fő kritériumai: Jegyzett kategóriában: a) a kibocsátó alaptőkéjének

legalább 200 millió Ft-nak kell lenni. b) a nyilvános ajánlattételnek az alaptőke 25%-át meg kell haladnia, c) legalább 1 éves auditált üzleti jelentés, ill. szanálás és csődmentes előélet Forgalmazott kategóriában: a) az alaptőke legalább 100 millió Ft legyen, b) a nyilvános ajánlattételeknek az alaptőke min. 10%-át kell kitennie Mindkét kategóriában be kell fizetni a tőzsdei bevezetés díját! 1998-ban már nem különböztetik meg a kétféle kategóriát. A BÉT nem régen kezdte működését. Feltételei a jövőben szigorodni fognak A tőzsdei bevezetés és a listán tartás jelentős költségeket ró a társaságokra. A tőzsdén kívüli értékpapírpiac legnagyobb részét az “over-the-counter”, a “pulton keresztüli piac” teszi ki. A megbízásokat az ügyfelektől, a pult túloldaláról kapják Az OTC piacon bonyolított kereskedelmet telefonos kereskedelemnek is hívják, utalva a brókerek üzletkötési technikájára. Az

OTC-re nem vonatkoznak a szigorú bekerülési és forgalmazási szabályok, ezért ezt a piacot: nem szabályozott értékpapírpiacnak hívják. Magyarországon a tőzsdei és a tőzsdén kívüli forgalomnak is a jelentős részét az állampapírokkal való kereskedés teszi ki. Az árfolyamok a kereskedők alkujában alakulnak ki pillanatról-pillanatra. Ezen a piacon a kereskedők két árfolyamot jegyeznek: • vételi árfolyamon vásárolnak fel, • eladási árfolyamon adnak el értékpapírokat. USA: A részvények forgalmának 3/4 része a tőzsdei forgalomban koncentrálódik. Ezen belül legnagyobb a New York-i, ahol a tőzsdei részvényforgalom 4/5-e bonyolódik, mind számát, int érétkét tekintve. Az OTC piacon az értékpapír-forgalom döntő hányada zajlik, bár a résvények forgalmának csupán 1/4-e. A HARMADIK PIAC A fejlett országokban alakult ki, tőzsdén jegyzett értékpapírokkal kereskedik tőzsdén kívül, nem szervezett formában. Az

ügyfelek: intézményi befektetők (Náluk hatalmas tőkék koncentrálódnak) 73 A harmadik piac értékpapír-kereskedői azzal hódították el a nagybefektetőket a tőzsdei brókercégektől, hogy jóval alacsonyabb ügynöki jutalékot számoltak fel. A plusz szolgáltatásokat ugyanis az intézményi befektetők nem igénylik, mivel vannak saját elemzőik. Tőzsde Kialakulásának szükségessége: a kereskedők igényeltek egy központosított piacot. Lényege: nagy forgalmat tudnak gyorsan és hatékonyan lebonyolítani! Definíció: a tőzsde helyettesíthető tömegáruk koncentrált piaca, ahol a kereskedelem szervezett keretek között, meghatározott szabályok szerint történik. • Helyettesíthető áruk (gabona, hús, részvény.) kicserélhető legyen ugyanolyan mennyiségű és minőségű áruval. • Tömegáru - a piac likviditásának biztosításához szükséges • Szabályok-szokások: írásba foglalt feltételek, melyek kötelezőek a tőzsdetagok

számára. A tőzsdén csak tőzsdetag vehet részt. A tőzsde: nem profitorientált intézmény, de önfenntartó! Kiadásaik fedezete: • tőzsdetag cégek éves tagdíja • az értékpapírok bevezetési és évi listán-tartási díja A tőzsdék taglétszámuknak felső határt szabnak: • - Chicagói gabonatőzsde - 1024 fő • - New York-i - 1400 fő max. tag A tőzsdetagság örökölhető, értékesíthető. Üzletet kötni a tőzsdén csak a tőzsdetag cégek által hivatalosan felhatalmazott üzletkötőnek (bróker) van joga. A tőzsdei kereskedés fontos szereplője a levezető v. speaker A levezető döntései az üzletkötőkre nézve kötelező. Az üzletmenet abszolút mértékben az adott szó szentségére épül. A biztonságos működéshez szükség van egy TEA = Tőzsdei Elszámolási Alap létrehozatalára. ez a tőzsdetagok befizetéseiből töltődik fel, és az ő tulajdonukat képezi, mint elkülönített pénzeszköz. A tőzsdei megbízási szerződés